房企破产清算财产处置税费是否应优先受偿?

破产清算程序中,破产财产处置是关系各项债权能否有效清偿的重要环节。房企破产财产通常以不动产为主,其处置过程因发生产权过户,将面临高额税费。破产财产处置税费是否优先受偿,将直接影响其他相关债权人的清偿利益,笔者下面通过一个判决案例和大家探讨分析这一话题。

一、案例简介

吴忠宁燕塑料工业有限公司(以下简称“宁燕公司”)于2010年3月进入破产程序,宁燕公司名下26.2亩工业用地及地上附着物于2015年9月以2,050万元价格对外拍卖转让,并约定由购买方承担所有交易税费。吴忠市利通区地税局三次向管理人发送税务事项通知书,要求限期内缴纳不动产过户相关税款,由于限期内未及时缴纳税款,吴忠税务局强行从宁燕公司银行账户扣划税款4,542,309.83元。管理人对该行为不服,认为自身是法院的委托代理人,既不生产、也不经营,不是从事生产经营的纳税人。同时,该拍卖涉及的税款缴纳义务已经依法转移到拍卖购买方,吴忠税务局根本无需使用强制手段征收,因此上诉请求依法撤销该行政行为。该案经历了一审、二审至再审的诉讼过程,历次主要判决结果如下。

一审法院认为,破产财产拍卖依据税法及相关规定应当缴纳税费,该税费属于破产费用应优先清偿,被告在三次责令原告申报缴纳税款,原告均未缴纳的情况下,采取强制扣缴破产财产税款的措施并无不当,具有事实和法律依据,证据充分,程序合法,适用法律正确,应予以维持,判决驳回原告的诉讼请求。管理人不服,再次上诉,二审主要判决结果如下。

二审法院认为:本案被上诉人所扣缴的税费属于破产企业管理人在对企业财产依法进行拍卖、变价后因财产增值而产生的增值税,并不是因变价行为本身而产生的费用,不属于破产费用。宁燕公司申请破产案件尚未进入分配清偿程序,被上诉人税收强制执行行为违法,原审认定该行政行为合法错误,应予纠正。吴忠税务局不服,请求再审,再审主要判决情况如下。

再审法院认为,本案的关键是:

1.破产管理人是否属于从事生产、经营的纳税人;

2.利通区地税局能否直接划扣税费4,542,390.83元。针对第1个问题,该企业在资不抵债被宣告破产后,已丧失生产、经营的能力,破产管理人显然不是从事生产、经营的纳税人。针对第2个问题,破产申请一经人民法院受理,即进入司法程序,其对破产财产的保全、执行、债务清偿顺序等均有严格限定,所以破产程序不同于一般的民事法律执行程序,对个别债务人的债务清偿、有关债务人财产的保全执行、破产费用的清偿顺序、破产财产分配方案必须经过人民法院审查准许或在清偿顺序中依法清偿。

在本案中,关于管理人是否属于从事生产、经营纳税人的问题。笔者认为,资产拍卖作为一种资产处置方式,利用拍卖的充分竞价机制,取得财产变卖收入的最大化,本质属于企业的生产经营行为。在破产程序中,虽然管理人不从事生产经营活动,但是管理人代替破产企业处置破产财产,资产的所有人以及实际的受益方仍然是破产企业,由其在获得财产拍卖收入以后用于偿还各项债务。我国增值税、土地增值税等税收规定以转让不动产等提供应税行为的单位和个人为纳税义务人,因此只要提供了应税行为的,都应按税收规定承担相应的纳税义务。虽然在拍卖活动中通常会约定由购买方承担所有交易税费,但是该项约定属于民事行为,管理人可以根据该约定要求购买方及时代为缴纳或者偿还拍卖交易税费,该项约定并不改变税法规定的纳税义务承担主体。

而破产财产处置税费作为破产清算的新生税费,是否应归属于破产费用的问题,历来是学术界讨论的热点,亦成为本案的争议焦点之一。

持肯定意见者认为,根据《企业破产法》第四十一条规定,破产费用其中包括:管理、变价和分配债务人财产的费用。第四十三条规定,破产费用和共益债务由债务人财产随时清偿。破产财产处置税费产生于管理人在破产财产变价和分配的过程中,是为破产程序的进行与全体债权人的共同利益而实施,应归属于破产费用,并在破产财产变价过程中优先支付。同时,范志勇等在《破产程序中新生应交税款的清偿顺序》一文中论述,从利益衡量与价值选择来看,破产涉税债权属于公共债权,具有强烈的公益性质,在破产程序中,税收债权有必要获得优先保障。

持否定意见者认为,如杨红伟在《论企业破产程序中“新生税收”问题》一文中论述,企业破产法列举的破产费用范围并未包括破产清算新生税收。同时,破产费用本质是为了破产程序的顺利进行和更好的管理债务人财产,使债务人财产保值增值,保护债权人利益而产生,新生税收显然不具备这种功能,因此把新生税收作为破产费用不符合破产法的规定。

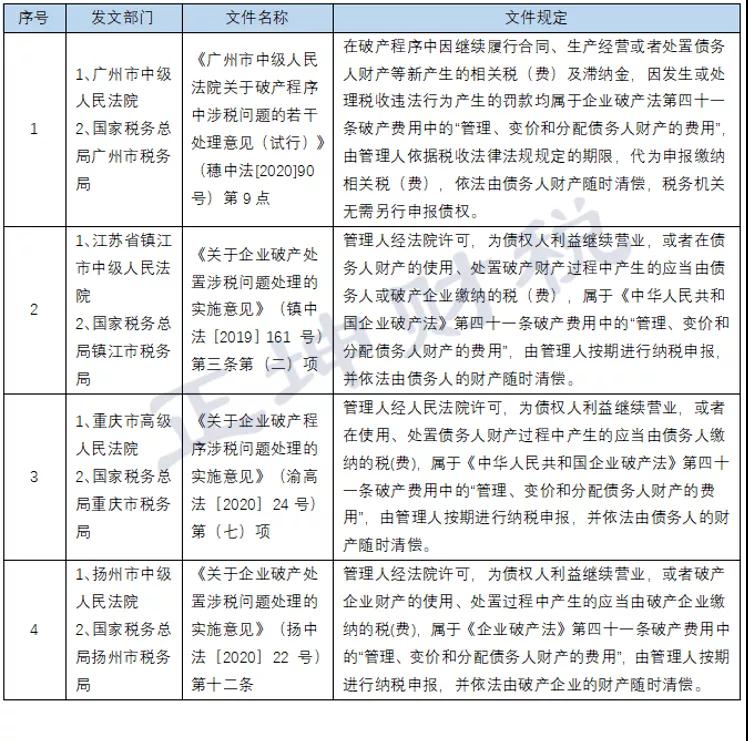

笔者认为,上述两种观点站在不同利益者的角度考虑,均存在一定道理。而将破产财产处置税费作为破产费用赋予优先清偿地位,最大的利益考量是可以防止相关利益主体通过滥用破产清算程序逃避纳税义务,为保障税收的公共利益,应将破产财产处置税费纳入破产费用中,在多个地方司出台的司法文件中的规定亦是如此(部分规定详见文末)。当然,如果一味强调破产清算程序中的税收优先权,将大幅压缩其他债权的清偿空间,甚至出现破产企业“无产可破”的局面。

为此,应严格界定纳入破产费用的破产财产处置税费,应仅限于破产财产变价行为本身直接带来的相关税费,如增值税、土地增值税、印花税等。而对于破产清算前已经发生的税收债权,以及在破产清算期间产生的房产税、土地使用税等税费,因与破产财产处置行为并不存在直接相关性,应由主管税务局根据《国家税务总局关于税收征管若干事项的公告》(国家税务总局公告2019年第48号)的规定向管理人做债权申报。

文章来源:正坤财税