房地产企业土地增值税的九大税筹方法

一、利用土地增值税的临界点

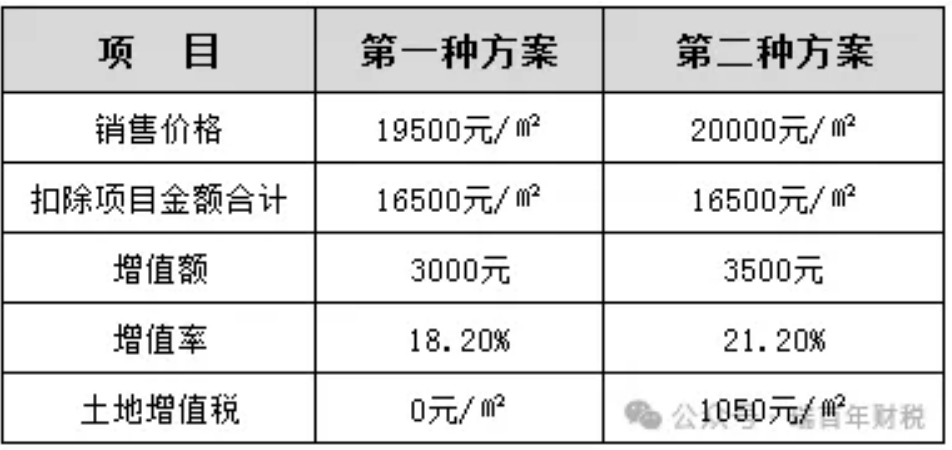

根据土地增值税暂行条例规定,如果企业建造普通标准住宅出售,增值额未超过扣除项目金额20%的话,免征土地增值税。 普通标准住宅的标准为: 住宅小区建筑容积率在1.0 以上,单套建筑面积在120平方米以下,实际成交价格低于同级别土地上住房平均交易价格1.2倍。各省市可以根据自身情况适当浮动。 因此,企业建造普通标准住宅进行出售的话,如果增值额略超20%这一临界点,就应当适当降低销售价格,以达到免税标准。 【案例】 某地产开发企业销售建造的普通住宅,可采取如下不同的销售价格:第一种方案,销售价格为19500元/平,扣除项目金额共计16500元/平,增值额为3000元/平,增值率18.2%,未超过20%,免征土增税;第二种方案,销售价格为20000元/平,扣除项目金额共计16500元/平,增值额为3500元,增值率21.2%,超过20%,未超过50%。按30%税率增收土增,应缴土地增值税1050元/平;显然,第一种方案,由于增值额没有超过扣除项目金额的20%,享受了免征土地增值税的优惠,最终不但实现了更好的利润,也更利于去化。

二、增加可扣除项目

上一条说到,土地增值税在建造普通标准住宅增值率不超过20%的情况下可以免征。如果企业的增值率超过20%临界点较多的话,可以通过增加扣除项目,使得房地产的增值率不超过20%,从而享受免税待遇。 在二手项目股权并购中,往往由于地主拿地早,拿地成本很低。这种项目,我们可以采取提高开发成本,降低税率。在项目定位上,尽量提升产品定位、拔高设计,提升小区景观、和配套设施建设,把毛坯房变成装修房,从而提高成本,增加产品竞争力,稀释增值率。 举个简单粗暴的例子,同样赚3000块每平,2万的售价对1.7万的扣除成本,增值率只有17.6%;而1.5万的售价对1.2万的扣除成本,就是25%的增值率。通过做高成本的同时,做高售价,尽管利润空间没变,但是增值率降低,从而降低税档。 三、利用不同的利息扣除方式 虽然现行政策限制贷款流入房地产,但只要是房产开发,就肯定会涉及到大量贷款。关于利息支出的扣除,我国税法规定了一些限制。 根据土地增值税暂行条例实施细则规定: 财务费用中的利息支出,凡能够按转让房地产项目计算分摊并提供金融机构证明的,允许据实扣除,但最高不能超过按商业银行同类同期贷款利率计算的金额。 其他房地产开发费用,按本条(一)、(二)项规定计算的金额之和的5%以内计算扣除。 凡不能按转让房地产项目计算分摊利息支出或不能提供金融机构证明的,房地产开发费用按本条(一)、(二)项规定计算的金额之和的10%以内计算扣除。 什么意思呢?就是说,要么提供金融机构证明,在商业银行同类同期贷款利率的限度内据实扣除;要么与其他费用一起,按税法规定在房地产开发成本的10%以内扣除。这两种不同的扣除方式,给了企业税收筹划的空间。 一般来说,所发生的能够扣除的利息支出占税法规定的开发成本的比例,如果超过5%,则提供证明比较有利;如果没有超过5%,则不提供证明比较有利。 【案例】 企业开发一处房产,为取得土地使用权支付1000万元,开发成本1200万元,可计算分摊的利息支出为200万元,不超过商业银行同期同类贷款利率。第一种,不提供金融机构证明,可扣除费用:(1000+1200)×10%=220(万元);第二种,提供金融机构证明,可扣除费用:200+(1000+1200)×5%=310(万元)。显然,此情况下,采取据实扣除法更利于节税。

【小编提示】

除正常的金融渠道贷款外,与控股股东或其他企业的资金往来,最好能通过委托贷款等形式,取得金融机构的合法票据,这样在利息支出扣除时就能掌握主动,降低增值额。 四、 政府代收费用的处理

根据财税字〔1995〕48号规定,对于县级及县级以上人民政府要求房地产开发企业在售房时代收的各项费用,如果代收费用是计入房价中向购买方一并收取的,可作为转让房地产所取得的收入计税;如果代收费用未计入房价中,而是在房价之外单独收取的,可以不作为转让房地产的收入。 ps:对于代收费用作为转让收入计税的,在计算扣除项目金额时,可予以扣除,但不允许作为加计20%扣除的基数;对于代收费用未作为转让房地产的收入计税的,在计算增值额时不允许扣除代收费用。 企业是否将该代收费用计入房价,对于企业的增值额不会产生影响, 但是会影响房地产开发的总成本,也就会影响房地产的增值率,进而影响土地增值税的数额。 五、分流利润,打造上下游产业链 对房地产企业来说,还有一种常见的土地增值税筹划方式,就是延伸价值链,将利润向上下游延伸,比如成立建筑、装修、园林绿化、服务、贸易等公司。 如只在公司内部做筹划,空间、手段、效果都会有限。将利润分流到关联公司,起到降低土地增值额;另一方面,分流利润的关联公司利用优惠政策,降低整体税负。 【小编提示】 产业链公司可在特定较低税率的地区,如享受西部大开发政策15%企业所得税;也可享受国家重点扶持的高新技术企业15%企业所得税;有的可能享受相应的税收优惠政策,如组建广告公司或咨询管理类公司,利用其所得税免税政策,将手续费、代理费、广告费、咨询费、劳务费向其输出;有的可能有亏损的情况,如收购一个当年亏损严重的公司,进行企业所得税的抵免 六、开发多处房地产时的核算方式 房地产公司在同时开发多处房地产时,可以分别核算,也可以合并核算。这两种方式所缴纳的税费是不同的。 一般来说,合并核算的税收利益大一些。但如果开发项目中同时包含普通住宅和非普通住宅,分别计算增值额的收益会更大。 七、分解房地产销售价格降低税率 房地产销售所负担的税收主要是土地增值税和所得税,而土地增值税是超率累进税率,即房地产的增值率越高,所适用的税率也越高。 因此,如果有可能分解房地产销售的价格,从而降低房地产的增值率,则房地产销售所承担的土地增值税就可以大大降低。

由于很多房地产在出售时已经进行了简单装修,因此,可以从简单装修上做文章,将其作为单独的业务独立核算,以降低所适用的税率。 八、建房方式筹划法 利用代建房:如果房地产开发公司在开发之初便能确定最终用户,就完全可以采用代建房方式进行开发,而不采用税负较重的开发后销售方式,由于产权没有转移,就不涉及到土增。当然,这种事情可遇不可求。

利用合作建房:我国税法规定,对于一方出地,一方出资金,双方合作建房,建成后按比例分房自用的,暂免征收土地增值税。 比如某房地产开发企业购得一块土地的使用权准备修建住宅,则该企业可以预收购房者的购房款作为合作建房的资金。这样,从形式上就符合了一方出土地,一方出资金的条件。这样,只有在房企建成后转让属于自己的那部分住房时,才就这一部分缴纳土地增值税。 九、成本分摊方法的选定 一些公共开发成本,需要按某种方法分摊到各个产品的开发成本中去,例如直接成本法、占地面积法、建筑面积法、层高系数法等。 不同的成本分摊方法会产生不同结果,对税负会产生较大影响。 最常用的税筹方式,就是在成本分摊时用直接成本法。所谓直接成本法,可以简单理解为:直接将成本费用直接归集到特定对象,不必采取建筑面积法、占地面积法等进行二次分摊。这样可以将成本直接归集于指定业态当中,从而避免将成本分摊至其他低增值业态当中。 例:对应到实际场景中譬如: ①商业外墙为玻璃幕墙,住宅外墙粉刷涂料,因此玻璃幕墙成本直接归属于商业,住宅粉刷成本归属于住宅; ②商城使用的是扶梯,住宅使用的是直梯。两部分的电梯成本可以清晰分开,因此分别归属各自的电梯成本; ③高层住宅是精装交付,别墅是毛坯交付。因此可以将精装成本直接归集于高层住宅。 在实操中,只要能够提供充分依据证明成本收益对象能够明确划分,多数地区均可以适用此项方法。在进行土地增值税清算时,预先进行多种测算,清楚了解不同成本分摊方式下的税负结果,选择对自己有利的分摊方式处理公共开发成本,可以有效实现节税。 当然,选择除“占地面积法”和“建筑面积法”之外的分摊方法,必须符合当地税务机关的政策特别规定,且得到当地税务机关的审核认定后方能使用。 文章来源:瑞百年财税