土地成本分摊导致的土地增值税等税务难题

一、基本情况

2022年8月,某公司拍得深圳一住宅地块,土地出让金30亿元,土地出让合同约定计入容积率的总建筑面积不超过15万平方米,其中:住宅13.7万平方米、商业7200平方米。土地出让合同还约定,住宅平均销售价格不超过4.6万/平米,住宅13.7万平方米中需自持 4.1万平米的只租不售的员工宿舍。

二、税务难题

1、增值税难题——多交7000万增值税

国家税务总局公告2016年第18号规定,计算增值税时,当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款,自持的4.1万平米员工宿舍分摊的土地成本8.5亿元(30亿*41000/(137000+7200)=8.5亿元)不能抵扣增值税销售额,产生增值税及附加7800万元(8.5亿/1.09*9%*1.12=7800万)。

2、土增税难题——多交3.5亿元土地增值税

一般而言,土地增值税按建筑面积分摊土地成本,测算住宅土地增值率30%,应交土地增值税3.5亿元。如果土地成本按公允价值(测算楼面价为2400元/平米左右)计算,住宅土地增值率降至20%以下,免土地,从而项目土地增值税0元。

3、企业所得税难题——损失资金时间价值8000万

企业所得税,8.5亿元土地成本20年扣除,不是确收当年一次性扣除,严重影响现金流。按照5%的折现率,分20年扣除的现值是1.3亿元,确收一次性扣除的现值是2.1亿元,相差8000万。

4、房产税难题——多交5亿元房产税

目前,深圳按原值缴纳房产税,不是租金收入。8.5亿元土地成本导致5亿元房产税(8.5亿*70%*1.2%*70年=49980万元)。

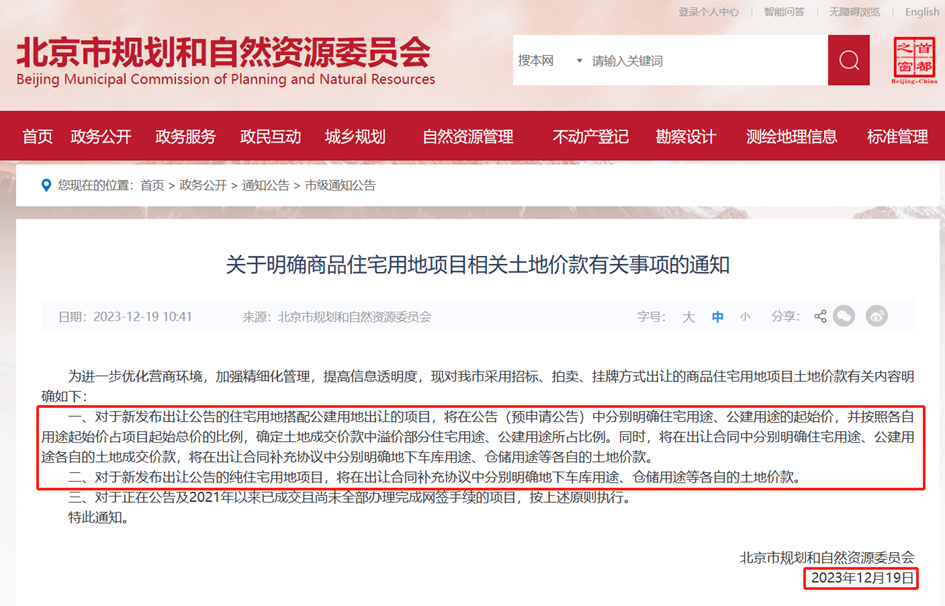

三、北京市率先行动

四、立竿见影的解决之道

成本核算,能对象化的直接归集,不能对象化的按合理方法分摊。如果像北京市土地出让一样,按房地产类型的价值进行土地成本分摊,在土地出让合同或者补充协议中分别明确各自的土地价款,土地成本直接对象化,则不存在按合理方法分摊的问题,上述税务难题迎刃而解。

五、关于土地增值税筹划

实践中,项目往往更复杂,房地产类型更丰富,含住宅、写字楼、购物中心、酒店、游乐场等等,公司在获取土地时,迫切需要合理的筹划。可从以下方面进行土地增值税筹划,一方面降低税金金额,一方面延缓清算、降低项目资金占用成本等。

1、项目多期开发的,争取土地增值税一期清算,将清算时点延后,降低全周期资金占用费;

2、项目包括公共租赁住房、安居型商品房、人才住房等保障性住房的,积极利用保障性住房住房免预缴土地增值税政策,减少资金占用费;

3、实现项目一分法清算,完全规避土地款、建安成本三分法或者两分法分摊的风险,降低土地增值税税额;

4、如上所述,与政府签订土地出让合同或者补充协议明确各房地产类型各自的土地价款,土地价款按照收益对象直接归集,避免按占地面积或建筑面积分摊,尽量增大可售物业的土地成本,降低土地增值税税额;

5、写字楼、酒店等持有物业,市场公允价较低,甚至低于账面成本,可将其出售给关联公司,实现低价值物业成本在土地增值税前全部抵扣,降低土地增值额,降低土地增值税税额。

实施以上筹划方案后,可降低土地增值税税额,提升整体管理利润。

六、【相关知识】土地成本扣除规定

增值税:国家税务总局公告2016年第18号规定第五条:当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款。

土地增值税:财法字[1995]6号第九条:其扣除项目金额的确定,可按转让土地使用权的面积占总面积的比例计算分摊,或按建筑面积计算分摊,也可按税务机关确认的其他方式分摊。

企业所得税:国税发[2009]31号第三十条:企业下列成本应按以下方法进行分配……土地成本,一般按占地面积法进行分配。如果确需结合其他方法进行分配的,应商税务机关同意。

房产税:深府〔1987〕164号第五条:以租金收入为房产税的计税依据,只适用于个人、房管部门、国家机关、人民团体、军队(含武装警察)、公园、名胜古迹、宗教寺庙和国家财政部门拨付事业经费的单位出租的房产。

文章来源:朴正财税