房地产企业在租赁自持物业时,免租期如何进行财税处理?

房地产企业的自持物业租赁时,经常给予商户免租期的优惠,对此如何进行财税处理,有必要进行梳理分析。

一、房产税

《财政部、国家税务总局关于安置残疾人就业单位城镇土地使用税等政策的通知》(财税[2010]121号)第二条规定:“对出租房产,租赁双方签订的租赁合同约定有免收租金期限的,免收租金期间由产权所有人按照房产原值缴纳房产税。”房产原值是指纳税人按照会计制度规定,在账簿“固定资产”科目中记载的房屋原价。

根据《中华人民共和国房产税暂行条例》(国发[1986]90号)第三条的规定:“房产税依照房产原值一次减除10%至30%后的余值计算缴纳。具体减除幅度,由省、自治区、直辖市人民政府规定。”

《关于营改增后契税房产税土地增值税个人所得税计税依据问题的通知》(财税[2016]43号)第二条规定:“房产出租的,计征房产税的租金收入不含增值税”。

案例1:2018年1月1日甲房地公司出租写字楼给乙作为办公之用,甲“固定资产”科目记载的房屋价值5000万元。双方签订合同约定租期3年,每月租金20(不含增值税)万元,2018年1-3月为免租期,2018年4月1日一次收取2018年的租金180万元,甲公司计算缴纳2018年房产税21.6(180×12%)万元。

案例解析:甲公司2018年计算缴纳的房产税不正确。给予乙公司3个月的免租期甲也要计算缴纳房产税,按照房产原值进行计算:5000×(1-30%)×1.2%÷12×3=10.5(万元)。因此,2018年甲公司要缴纳房产税共计32.1(21.6+10.5)万元。

通过案例计算可见,甲公司要避免在合同中使用“免租期”的字眼,否则会造成税负增加。甲公司在合同中应有“为了培育市场,租期的第一年每月租金15万元,第一年共计180万元;第二年租期每月租金20万元,第二年共计240万元;第三年租期每月租金20万元,第三年共计240万元”等类似条款,这样,虽然没有免租期和有免租期下所收到的租金总额都为660万元,但没有免租期下比有免租期下所缴纳的房产税减少了10.5万元。

二、增值税

《企业会计准则第21号—租赁》(新修订)第四十五条规定:“在租赁期内各个期间,出租人应当采用直线法或其他系统合理的方法,将经营租赁的租赁收款额确认为租金收入。”

《国家税务总局关于土地价款扣除时间等增值税征管问题的公告》(国家税务总局公告2016年第86号)第七条规定:“纳税人出租不动产,租赁合同中约定免租期的,不属于《营业税改征增值税试点实施办法》(财税〔2016〕36号文件印发)第十四条规定的视同销售服务。”

根据《营业税改征增值税试点实施办法》(财税[2016]36号附件1)第四十五条的规定:“租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。”

根据以上规定,房地产企业出租商业房产时,如果采取预收款方式的,增值税纳税义务产生在收到预收款的当天,而按照会计准则的规定此时还没有确认租金收入。所以,要注意采取预收款方式收取租金的情况下,增值税纳税义务发生时间不是确认收入时,而是在预收租金时。

案例2:甲房地产公司(增值税一般纳税人)出租2019年建成的写字楼(开工日期为2018年8月1日)给乙公司,合同租期为2019年9月1日—2022年12月31日,其中2019年9月1日—2019年12月31日为免租期。合同约定年租金110(含税)万元,2019年9月1日、2021年1月1日和2022年1月1日分别收取租金110万元。

1.2019年账务处理

(1)9月1日

借:银行存款110

贷:预收账款100

应交税费—应交增值税(销项税额)10

(2)按照会计准则要确认收入,每月收入=110×3÷(1+10%)÷40=7.5(万元)

借:预收账款7.5

贷:其他业务收入7.5

2.2020年账务处理

借:预收账款7.5

贷:其他业务收入7.5

3.2021年账务处理

(1)1月1日

借:银行存款110

贷:预收账款100

应交税费—应交增值税(销项税额)10

(2)每月确认收入

借:预收账款7.5

贷:其他业务收入7.5

4.2022年账务处理

(1)1月1日

借:银行存款110

贷:预收账款100

应交税费—应交增值税(销项税额)10

(2)每月确认收入

借:预收账款7.5

贷:其他业务收入7.5

三、企业所得税

《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函[2010]79号)第一条“关于租金收入确认问题”规定:“根据《实施条例》第十九条的规定,企业提供固定资产、包装物或者其他有形资产的使用权取得的租金收入,应按交易合同或协议规定的承租人应付租金的日期确认收入的实现。其中,如果交易合同或协议中规定租赁期限跨年度,且租金提前一次性支付的,根据《实施条例》第九条规定的收入与费用配比原则,出租人可对上述已确认的收入,在租赁期内,分期均匀计入相关年度收入。”按上述规定分析,提前一次性收到租赁期跨年度的租金收入,既可以按照合同或协议规定的应付租金日期确认收入,也可以在租赁期内,分期均匀计入相关年度收入。

与会计准则的规定相对比可见,提前收到的租金收入,如果在所得税上选择“在租赁期内,分期均匀计入相关年度收入”,税会不会产生差异;如果在所得税上选择按照在收取租金时一次性确认收入,则会产生税会差异。

案例3:承接案例2,企业所得税上选择按照在收取租金时一次性确认收入。

案例解析:

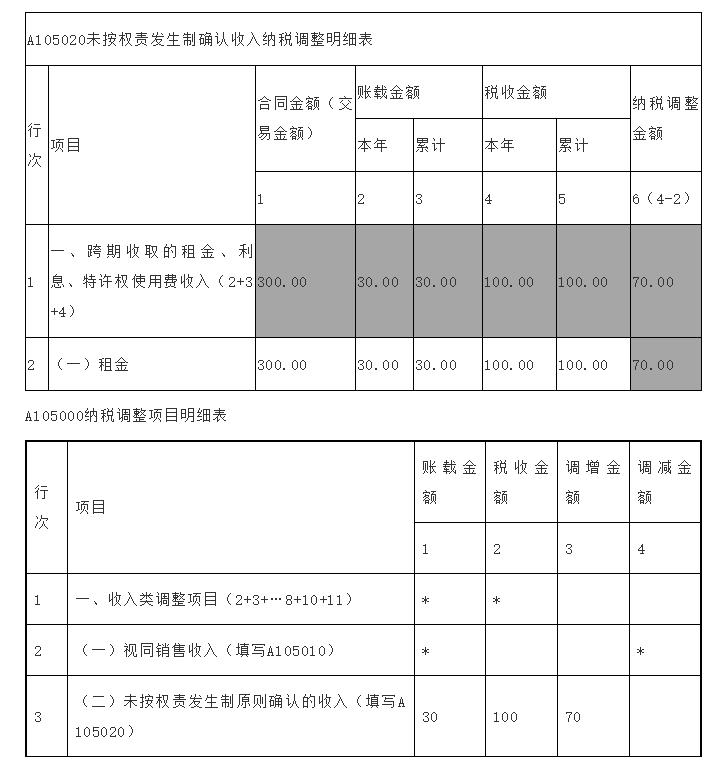

1.2019年会计上确认4个月免租期的收入30(7.5×4)万元,所得税收入为100万元,所得税收入-会计收入=100-30=70(万元)。

2.2020年会计收入90万元,所得税收入为0,所得税收入-会计收入=0-90=-90(万元)。

3.2021年会计收入90万元,所得税收入100万元,所得税收入-会计收入=100-90=10(万元)。

4.2022年会计收入90万元,所得税收入100万元,所得税收入-会计收入=100-90=10(万元)。

可见,2019年纳税调增70万元,2020年纳税调减90万元,2021年纳税调增10万元,2022年纳税调增10万元。

以2019年为例,企业所得税汇算清缴时,填报如下:

文章来源:谢德明博士