双11来啦,快来看看新收入准则下消费积分的财税处理

双11来临后,无论是线上还是线下,各种商家使出浑身招数来吸引消费者,最常见的就是各种网络红包、折扣券以及消费积分等。

今天,就重点说说这些促销手段的财税处理。

【案例】假设甲公司作为一家大型连锁火锅店(一般纳税人),在双11期间推出一项促销活动,促销活动细则规定:

1、网络红包:消费者进店即可享受扫描二维码抽取网络红包,网络红包在当日有效,消费结账时抵扣消费款(每桌限用一个红包);

2、折扣券:消费满699元可领取折扣券一张,下次进店消费享受优惠40%的折扣(原高于平常的12%折扣),有效期截至2020年3月1日;

3、消费积分:在2019年11月1日至11月30日期间,消费者每消费10元就积分1分,积分从获得的次日起消费时可以1个积分抵减1元,积分长期有效。

4、上述红包、折扣券、积分均不兑换现金,但是可以叠加使用(享受折上折)和甲公司旗下所有门店使用,发票开具金额不包含红包、折扣和积分对应的金额。

假设甲公司在11月份取得销售2120.00万元(含税)的业绩(抵减过网络红包、积分以及折扣券后的销售净额)。

甲公司在11月份共发出网络红包价值200万元,实际抵减使用150万元,未使用的已经过期失效。

甲公司11月发出折扣券2.5万张,11月实际使用5000张,经统计发现实际使用折扣券每张少付159.00元(含税金额)。根据历史经验估计,发出的折扣券最终使用率有80%。

甲公司为消费者11月积分212.00万元,11月实际使用积分抵减消费106.00万元,估计积分的最终使用率有90%。

假定12月份消费者实际使用8000张,经统计发现实际使用折扣券每张少付159.00元(含税金额)。消费者在12月份使用积分抵减消费共53.00万元。

甲公司适用新收入准则。

问题:甲公司网络红包、折扣券和消费积分的财税处理

解析:

一、会计处理

(一)网络红包

网络红包,由于是在消费结账时直接抵扣消费款,其实质就是一种商业折扣。所谓“红包”只是一种商业促销的噱头而已,会计上不用单独处理,直接按照折后金额确认收入即可。

(二)折扣券和消费积分

由于在双11期间发出的折扣券折扣比例远高于正常的折扣比例,因此,根据会计准则规定,属于向客户提供了重大权利,应当作为单项履约义务。考虑到折扣券使用率及平均使用抵扣金额,估计折扣券单独含税价值为318.00万元(159.00元×2.5×80%),应与其他履约义务分摊交易价格。11月份使用折扣券抵减金额=5000×159.00元=79.50万元。

同样,消费积分也是甲公司给客户的提供了一项重大权利,应作为单项履约义务。由于积分与消费款等值,考虑到使用率,消费积分的单独售价应为190.8万元(212.00×90%)。

分摊交易价格:

11月份在使用折扣券和消费积分前的火锅销售额(含税)=2120.00+79.50+106.00=2305.5万元

折扣券应分摊=318.00×2305.5/(2305.5+318+190.8)=260.51万元(含税)

消费积分应分摊=190.80×2305.5/(2305.5+318+190.8)=156.31万元(含税)

因此,11月份销售的会计分录:

借:银行存款 2120.00

贷:主营业务收入 1606.78万元

合同负债——折扣券 245.76万元(260.51/1.06)

合同负债——消费积分 147.46万元(156.31/1.06)

应交税费——应交增值税(销项税额) 120.00万元

11月份使用折扣券和消费积分的会计分录:

借:合同负债——折扣券 75.00万元(79.5/1.06)

合同负债——消费积分 100.00万元(106 /1.06)

贷:主营业务收入 175.00万元

12月份使用折扣券和消费积分的会计分录:

借:合同负债——折扣券 120.00万元(0.8*159/1.06)

合同负债——消费积分 50.00万元(53/1.06)

贷:主营业务收入 170.00万元

二、税务处理

(一)增值税

由于促销活动细则明确了,网络红包、折扣券和消费积分都是消费结账时直接抵减消费款,并且强调了开具发票的金额不包含上述抵减的金额,因此就是一种商业折扣。

根据《国家税务总局关于折扣额抵减增值税应税销售额问题通知》(国税函〔2010〕56号)规定,《国家税务总局关于印发〈增值税若干具体问题的规定〉的通知》(国税发〔1993〕154号)第二条第(二)项规定:“纳税人采取折扣方式销售货物,如果销售额和折扣额在同一张发票上分别注明的,可按折扣后的销售额征收增值税”。纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税。未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。

因此,甲公司应该按照折后金额计算增值税销项税额。

(二)企业所得税

根据《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)第一条第(五)项规定,企业为促进商品销售而在商品价格上给予的价格扣除属于商业折扣,商品销售涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额;以及根据国税函〔2008〕875号第一条第(一)项的收入确认原则,甲公司11月份应确认应税收入2000.00万元(2120.00/1.06)。

(三)个人所得税

根据《财政部 税务总局关于个人取得有关收入适用个人所得税应税所得项目的公告》(财政部 税务总局公告2019年第74号)第三条及政策解读相关规定:

企业在业务宣传、广告等活动中,随机向本单位以外的个人赠送礼品(包括网络红包),以及企业在年会、座谈会、庆典以及其他活动中向本单位以外的个人赠送礼品,个人取得的礼品收入,按照“偶然所得”项目计算缴纳个人所得税,但企业赠送的具有价格折扣或折让性质的消费券、代金券、抵用券、优惠券等礼品除外。即:企业发放的具有中奖性质的网络红包,获奖个人应缴纳个人所得税,但具有销售折扣或折让性质的网络红包,不征收个人所得税。

三、税会差异及纳税调整

(一)税会差异

会计处理在2019年度实际上对11月份的收入只确认了1951.78万元(1606.78+175+170),而税务处理却确认了2000.00万元,存在税会差异48.22万元,应做纳税调整。

(二)纳税调整

假定甲公司只存在案例中所述的税会差异,则2019年度企业所得税汇算清缴时的纳税调整如下:

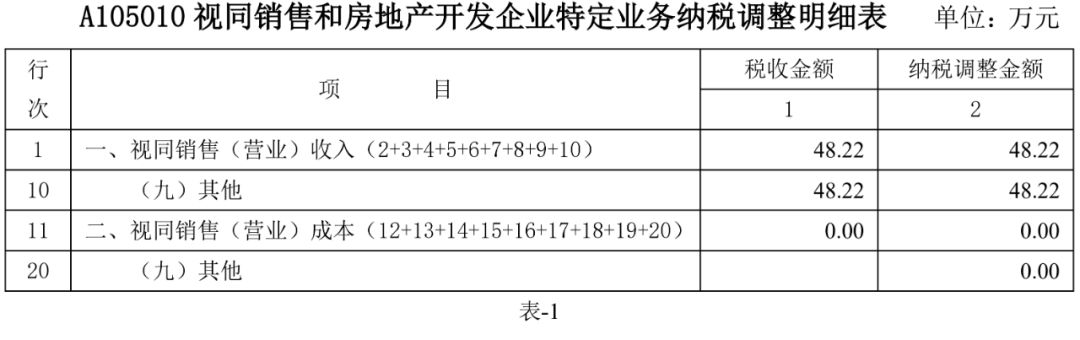

第一步:填报《A105010视同销售和房地产开发企业特定业务纳税调整明细表》,如表-1:

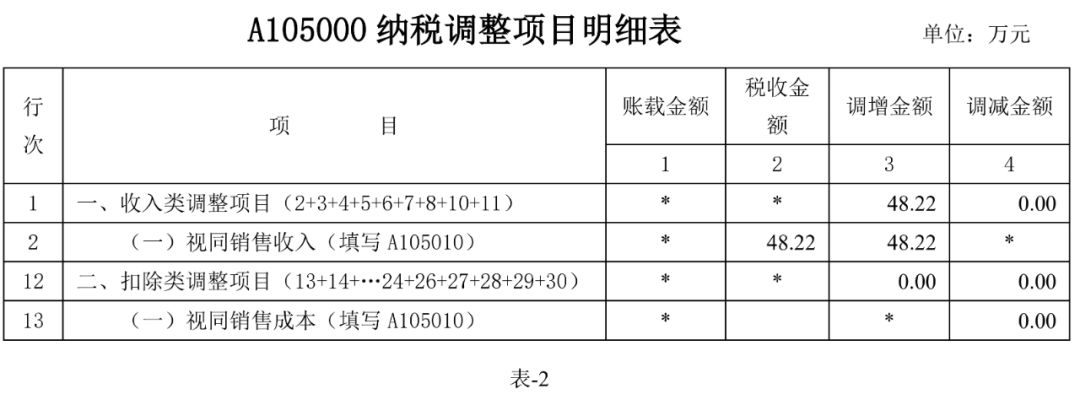

第二步:填报《A105000纳税调整项目明细表》,如表-2:

文章来源:彭怀文