土地增值税清算实务案例:原地与异地回迁安置的税务影响与实践

摘要:

房地产企业进行回迁安置时,往往给拆迁户一定的选房自由度,拆迁户可以选择在原房屋所在的小区回迁安置,也可以选择开发商开发的其他小区进行安置。实务中,选房位置会对土增税款产生影响吗?土地增值税清算时,什么叫原地安置,什么叫异地安置呢,这两者又有何不同呢?

案例概要:

A房地产企业建设开发“望岳名城”项目,取得一份用地规划许可证,显示用地面积45890㎡,取得两份工程规划许可证,显示两期建筑面积分别为36500㎡、55460㎡。

2023年1月,“望岳名城一期”销售完毕,该项目所在地主管税务机关对A房地产企业下达《税务事项通知书》(土地增值税清算通知),企业就“望岳名城一期”进行土地增值税清算,按时提交了清算资料,其中包括回迁安置的相关细节。

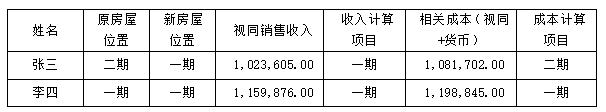

在“望岳名城”项目中,涉及两户回迁安置户——“张三”与“李四”。根据拆迁红线图,拆迁户“张三”原房屋位于项目二期地块上,“李四”位于项目一期地块上。但进行回迁安置时,“张三”“李四”均选择了一期房屋。

“张三”发生视同销售收入1,023,605.00元,视同销售成本1,023,605.00元,货币补偿费用58,097.00元。

“李四”发生视同销售收入1,159,876.00元,视同销售成本1,159,876.00元,货币补偿38,969.00元。

企业在清算时,将两人收入以及成本费用全部计入一期项目。

张三李四位置图:

案例解析:

拆迁户“张三”选择了一期的房屋进行回迁安置,拆迁位置与回迁位置不在同一项目,属于“异地安置”,其发生视同销售收入1,023,605.00元计入一期。但根据拆迁位置图,拆迁户“张三”位于二期土地上。按照受益原则,属于二期拿地成本,则相关拆迁补偿费用(视同销售成本1,023,605.00元,货币补偿费用58,097.00元)应在二期土地增值税清算时予以扣除。

拆迁户“李四”,拆迁位置与回迁位置均在一期,属于“原地安置”,因此,相关视同销售收入1,159,876.00元,视同销售成本1,159,876.00元,货币补偿38,969.00元,均在一期进行体现。

本案例中,企业是按工程规划许可证分期进行土地增值税清算,若企业按照用地规划进行分期,也就是将一二期合并清算,“望岳名城”一、二期不再作为独立的税务清算项目,而是被视为一个统一的整体。这意味着,无论“张三”原房屋位于二期地块而后选择一期安置,还是“李四”始终位于一期的原地安置,两者在土地增值税清算中均被视作“原地安置”。

总结归纳:

在土地增值税清算中,原地安置与异地安置处理方式的存在差异。原地安置其成本与收入直接在同一项目内体现;而异地安置则需根据受益原则,确保相关成本在正确的项目清算中得以扣除,以准确反映各项目的真实增值情况。这要求房地产企业在进行税务规划和清算时,须细致区分不同安置类型,精准执行相关政策,确保税务合规,合理减轻税负。

政策依据:

国家税务总局关于印发《土地增值税清算管理规程》的通知(国税发〔2009〕91号)

第二十一条 审核扣除项目是否符合下列要求:

纳税人分期开发项目或者同时开发多个项目的,或者同一项目中建造不同类型房地产的,应按照受益对象,采用合理的分配方法,分摊共同的成本费用。

国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知(国税发〔2006〕187号)

一、土地增值税的清算单位

土地增值税以国家有关部门审批的房地产开发项目为单位进行清算,对于分期开发的项目,以分期项目为单位清算。

国家税务总局山东省税务局关于发布《国家税务总局山东省税务局土地增值税清算管理办法》的公告(国家税务总局山东省税务局公告2022年第10号)

第七条 土地增值税以政府规划部门核发的《建设工程规划许可证》确认的房地产开发项目为单位进行清算,对连续24个月内规划、施工的房地产开发项目,可将相关《建设工程规划许可证》确认的房地产开发项目合并为一个单位进行清算。

黑龙江省地方税务局关于发布《黑龙江省土地增值税清算管理操作规程》的公告(黑龙江省地方税务局公告2016年第2号)

第二十二条 审核土地征用及拆迁补偿费时应当重点关注:

(一)征地费用、拆迁费用等实际支出与概预算是否存在明显异常。

(二)支付给个人的拆迁补偿款,其拆迁(回迁)合同和签收花名册或签收凭证是否一一对应。

(三)是否存在将不属于本项目且不符合异地拆迁安置条件的费用支出记入拆迁补偿费的情形。

欢迎大家持续关注!协同财税以数据分析技术和数字化工具进行智能化风险应对,还有AI智能税务助手随时能互动解决问题,您可以扫描下方二维码加群体验。

想要系统学习土地增值税清算知识与数字清算模式,提升掌握土地增值税清算工作能力,可以报名参加土地增值税数字化清算师实战训练营,每期5天线下集训,通过政策、案例及项目实操,讲师手把手教会你做土地增值税清算。