房地产企业自持物业的税务筹划

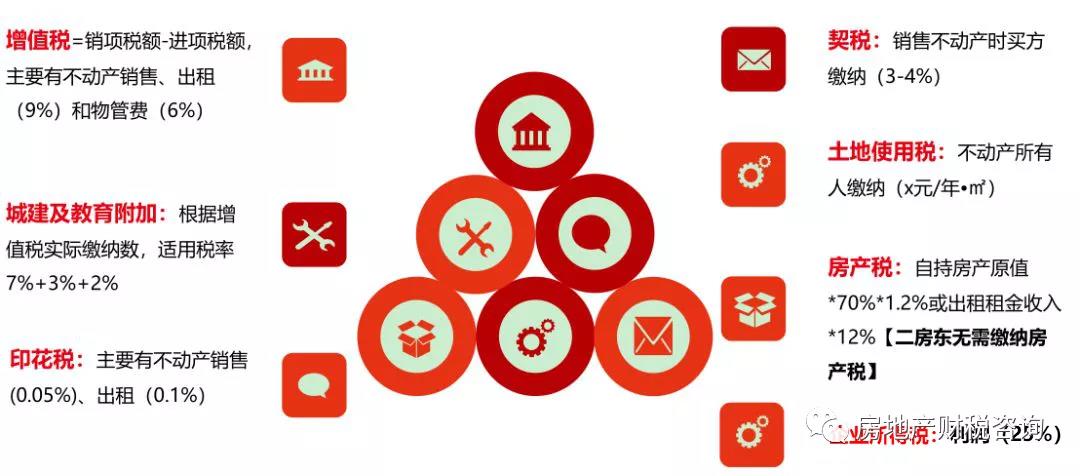

一、自持物业涉及税种

二、税筹的主要方向

1.不缴税

2.少缴税

3.延迟缴税,获取税金的时间价值

4.转化涉税风险

三、案例分析

1.项目基本情况:商住用地在同一项目公司,其中自持商业综合体9万㎡直接成本为84623万元,计划2020年1月份进行满铺开业,据测算,满铺出租年租金收入2600万(不含增值税收入2385万),物管费年收入1200万元(不含增值税收入1132万)。

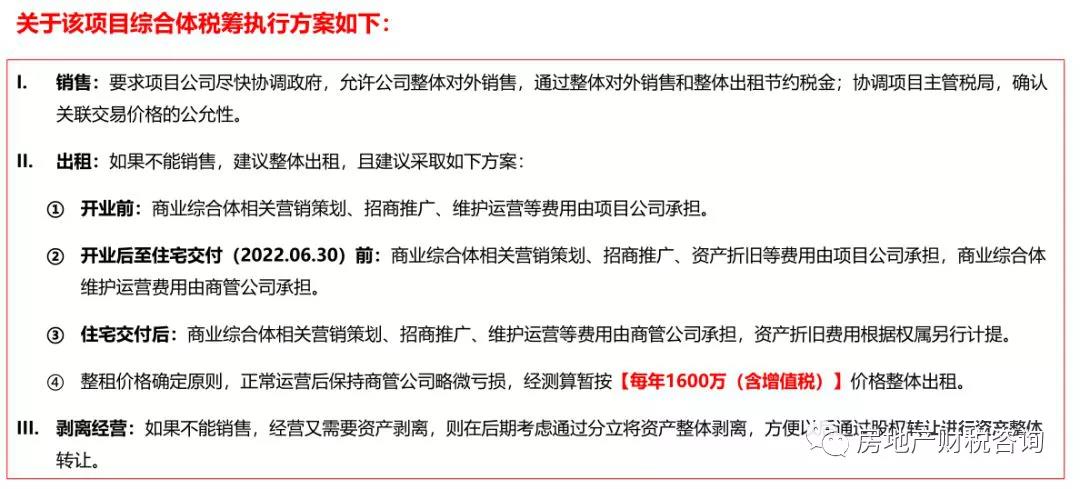

2.税筹方案如下:

前提假设一:选取的评估机构已通过政府招标确认,是政府认可的评估机构;

前提假设二:当地政府有需求做大房产交易额(换句话说政府默许自持物业的关联交易)

3.方案之间的比较:

主要考虑房产税的影响,即已出租的自持物业用从租计征和未出租的自持物业用从价计征与整体物业选用从租计征的税务差距,以及实际分租时的租金大于整体出租时的租金

》契税:因从项目公司销售给资产公司或商管公司,买方需要交纳3%的契税;

》增值税:项目公司当期缴税为销项-土地抵减,即C-D部分,相对应的资产公司可将项目公司的C销项列为进项税,在后续年度中逐步抵扣;

》企业所得税:项目公司通过低于成本价销售自持物业形成亏损,后续项目公司住宅销售盈利时可用自持物业的亏损来弥补,抵减所得税(税率25%),相当于当期少缴所得税;但资产公司在后期含折旧经营有盈利,则少缴的所得税需要在后期逐渐补缴。

比较可知,低于成本价销售的节税效果明显。

4.税筹方案执行:

关键点:

1.自持物业整体销售(是否可行?)

2.销售价格判定公允性(如何判定?)

文中如果商管公司和资产公司为非关联企业,则税筹的税务风险可大幅降低(税务风险指关联交易价格被税务部门重新调整的风险)。

文中知识点解析:

1.房产税:房产税是以房屋为征税对象,按房屋的计税余值或租金收入为计税依据,向产权所有人征收的一种财产税。

(1)从价计征房产税=应税房产原值×(1-扣除比例)×年税率1.2%;

(2)从价计征房产税=自持物业净值(原值-折旧)*70%*1.2%;

(3)从价计征房产税=房产原值*70%*1.2%。

房产原值:应包括与房屋不可分割的各种附属设备或一般不单独计算价值的配套设施。主要有暖气,卫生,通风等,纳税人对原有房屋进行改建、扩建的,要相应增加房屋的原值。

(4)从租计征:

应纳税额=租金收入×12%

应纳税额=房产租金收入×4%,(用于个人出租住房的租金收入计征)

按照房产租金收入计征的,称为从租计征。房产出租的,以房产租金收入为房产税的计税依据。对投资联营的房产,在计征房产税时应予以区别对待。共担风险的,按房产余值作为计税依据,计征房产税;对收取固定收入,应由出租方按租金收入计缴房产税。

对融资租赁房屋的情况,在计征房产税时应以房产余值计算征收,租赁期内房产税的纳税人,由当地税务机关根据实际情况确定。

2.(整体出租时的)主力店租金:主力店一般指的就是对整体项目的带动作用(说白了就是能给商场主要挣钱人气旺的品牌店),所占面积比较大,例如:苹果专卖店、苏宁电器、家乐福购物超市等,相对应的次主力店所占面积较少的,次主力店会使你的商业很丰富。主力店的租金一般比次主力店租金低,所以文中在整体出租商业时,用主力店的租金水平衡量是为了刻意做低租金(从2600万到1600万)。

扩展资料:

3.项目实际税负:指销售行为导致项目公司实际缴纳的税款额;

整体实际税负(剔除时间差异):指销售行为导致项目所属地产集团整体实际缴纳的税款额。

文章来源:金胡说