房地产项目设计费税务风险剖析及合规策略:以“A项目”土地增值税清算为例

摘要:

前期工程费是房地产项目开发初期的关键开支,设计费则是前期工程费重中之重的环节,本文通过一个具体案例来剖析设计费这一关键要素在土地增值税清算过程中可能遭遇的税务风险,并以此提出有效的防控措施,旨在为企业提供实践指导。

案例概要:

房地产企业于2016年6月10日在发改部门进行“A项目”的立项。项目于2017年6月20日正式开工,竣工日期2021年5月04号,截至2022年4月,已转让房地产建筑面积占比100%,销售比例100%,已达到清算要求。

2022年5月01日,该项目所在地主管税务机关对甲房地产企业下达《税务事项通知书》(土地增值税清算通知)。

税务机关根据企业申报的资料进行审核,在审核前期工程费时,发现企业提供的设计费合同存在以下问题:

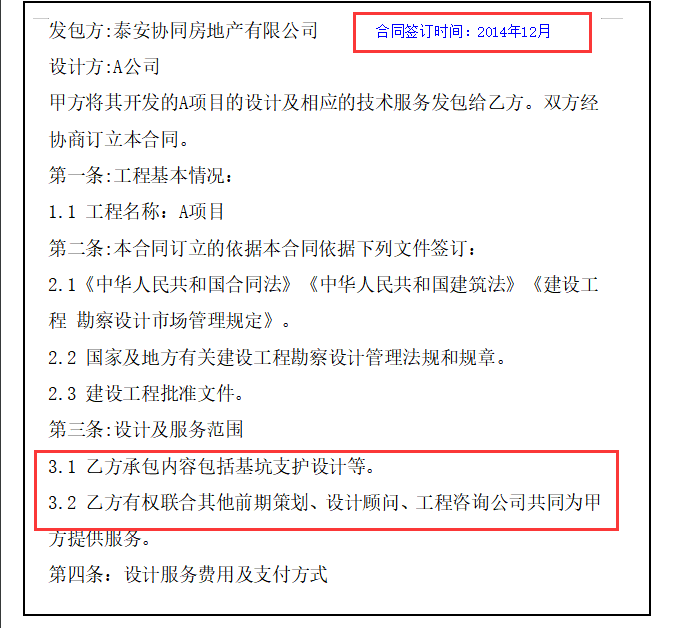

①企业与A、B两个公司分别签订设计合同,合同内容均为该项目基坑支护设计,合同内容疑似重复。

②企业与A公司签订的设计合同,合同签订日期(2014年)远早于开工日期(2018年),税务机关据此怀疑合同的真实性。

根据上述信息,试分析该项目“前期工程费-设计费”部分在本次土地增值税清算过程中存在哪些风险?

案例解析:

企业与A公司在2014年签订设计合同,合同约定设计内容为基坑支护设计。后又与B设计公司在2017年3月签订设计合同,合同内容同样涉及基坑支护,企业与A、B两公司签订的设计合同内容重叠,可能导致设计费成本被重复计算;同时税务机关根据施工许可证等证件可知,本项目与2017年开始动工,动工时间远早于与A公司签订合同的时间,不符合一个房地产企业正常的开发流程。

由上述两点税务机关怀疑企业提供成本和合同的真实性,认为与A公司签订的设计合同未实际用于项目,所支付的设计费不被认可为可扣除成本,要求企业进行调整。

总结归纳:

在实务中针对上述问题很容易出现以下情况:

企业为了早日交房,不耽误工程进度在开发初期就提前与公司签订设计合同,后续开发时因为各种原因,发现原设计合同已经不适合当前的情形,后又与第二家公司签订相同工程项的合同,这也就是大家俗称的“二次设计”“重复设计”。

在实际工作中,各地税务局对此部分成本的处理稍有异议,部分税局认为既然款项已经支付,成本实际已经发生,则上述两个设计合同所列支的成本均可作为开发成本列支;与此相反的是部分税局则认为第一次设计的设计成果后续未被采纳,则对应成本需要剔除。

因此企业在申报设计费成本和签订设计合同时:

(1)首先,企业应组织财务、审计等部门对涉及的设计费合同进行全面审查,对比各份合同的具体条款,特别是费用金额、支付条件、服务范围等核心内容,确定是否存在实际的重复约定。

(2)若因其他原因出现“二次设计”或“重复设计”现象,企业应积极与当地税务机关沟通,明确当地政策对这类特殊成本的处理规定,合理规划成本归集,避免税务争议。

政策依据

1、《国家税务总局关于印发《土地增值税清算管理规程》的通知》 (国税发〔2009〕91号)

第二十一条 审核扣除项目是否符合下列要求:

(一)在土地增值税清算中,计算扣除项目金额时,其实际发生的支出应当取得但未取得合法凭据的不得扣除。

(二)扣除项目金额中所归集的各项成本和费用,必须是实际发生的。

第二十三条 审核前期工程费时应当重点关注:

(一)前期工程费、基础设施费是否真实发生,是否存在虚列情形。 (二)是否将房地产开发费用记入前期工程费、基础设施费。

案例引申探讨:

如何处理未被采用的初次设计费用?

处理未被采用的初次设计费用是一个复杂的过程,需要企业在财务和税务处理上采取谨慎的态度。以下处理方法和建议仅供参考:

1. 确认费用的真实性

合同和支付凭证:确保设计合同的真实性和完整性,保留合同文本、支付凭证(如发票、银行转账记录)等。

设计成果:保存初次设计的所有成果,包括设计图纸、报告、设计方案等,以证明费用的实际发生。

2. 分析未采用的原因

项目变更:详细记录项目变更的原因,如技术要求变化、市场需求变动、政府政策调整等。

内部审批:记录内部决策过程,包括会议纪要、审批文件等,证明变更的合理性和必要性。

3. 调整成本核算

成本分类:将未被采用的初次设计费用从直接开发成本中分离出来,可以考虑将其归类为管理费用或其他合理的费用类别。

账务处理:在企业会计账簿中明确记录这些费用的性质和用途,确保账务处理的透明性和准确性。

4. 提供充分的证据

书面说明:编写详细的书面说明,解释为何初次设计未被采用,以及这些费用的合理性和必要性。

第三方评估:如有必要,可以请第三方专业机构对初次设计费用进行评估,出具评估报告作为证据。

5. 沟通与协商

税务机关沟通:在土地增值税清算过程中,及时与主管税务机关沟通,提供上述证据材料,说明未采用初次设计费用的情况。

合理解释:向税务机关提供合理的解释,争取其理解和认可,避免不必要的税务争议。

6. 参考相关政策

税务规定:参考《土地增值税清算管理规程》等相关税务规定,确保处理方式符合政策要求。

地方政策:了解并遵守当地税务机关的具体政策和操作指南,不同地区的处理方式可能有所不同。

7. 内部控制与防范

预防措施:建立完善的内部控制制度,规范设计合同的签订和管理,避免类似问题的再次发生。

风险管理:加强项目变更管理,提前评估变更对成本的影响,制定应对措施。

示例处理流程

确认费用:核实初次设计合同和支付凭证,确保费用的真实性。

记录变更:详细记录项目变更的原因和过程,保存相关文件。

账务调整:将未被采用的初次设计费用从开发成本中分离,归类为管理费用或其他费用。

准备证据:编写书面说明,提供设计成果、内部审批文件等证据。

税务沟通:与税务机关沟通,提交证据材料,说明情况。

合规处理:确保处理方式符合相关税务规定和地方政策。

通过以上步骤,企业可以有效地处理未被采用的初次设计费用,必要时,可以寻求专业税务顾问的意见,确保税务处理的合法性和合规性。

我们精心梳理了关于“土地增值税清算审核方法与案例解析”的项目实战线上课程,现在购买课程赠送《数字税务-土地增值税清算数字化实践及案例》书籍,课程与书籍结合学习更高效哦,扫描下方二维码订阅学习吧~

《数字税务—土地增值税清算数字化实践及案例》,该书由上海国家会计学院数字化税务研究中心课题组牵头编著。书籍包含系统的清算知识、法规,数字化清算模式详解与应用案例,以及清算全流程审核要点及分析方法等。

想要获得更多系统化的土地增值税清算知识,可以扫描以下二维码在线购买。

如果学习过程中遇到疑难问题,可以进入房税交流群,专家在群里进行答疑解惑。同时还有AI智能税务助手随时能互动解决问题,您可以扫描下方二维码加群体验。

原创声明:本文为平台作者原创内容,如需转载,请注明公众号来源:房税控。该内容仅为一般用途撰写及引用,并非旨在成为可信赖、可依据遵照执行的会计、税务、法律或其他专业意见。如若涉及决策,请在充分考虑周全的情况下,咨询当地税务机关或专业人士获取进一步意见。所引用内容版权归原版权人所有,我们尊重版权保护,如有问题请联系我们配合处理,谢谢!