房地产企业特定业务的企业所得税填报

对一般企业来说,企业所得税的计税依据是以会计利润为基础,进行调增调减,计算出应纳税所得额。企业预收货款在会计上不确认收入,在企业所得税上也不确认收入。

但对房地产企业则有所区别。按照会计制度的规定,在房屋未交付之前不确认收入,预收的房款挂在预收账款。如果不对预收房款进行纳税调整,一是会形成国家税收畸轻畸重,税收收入不能均衡入库。二是大量资金在预售时收取,待到利润实现征收企业所得税缺乏必要资金。

因此,对房地产企业预收房款,先按预收款的一定比例预计计税毛利并入当期应税所得计算企业所得税,待开发产品达到完工条件之后再进行项目清算,核算出的项目实际利润扣除之前已预计的计税毛利的余额并入当期所得计算缴纳企业所得税。

本文就房地产企业的企业所得税预缴申报、年度企业所得税填报以及业务招待费、广告宣传费的税前扣除基数确认等问题分析如下:

一、房地产企业预缴企业所得税表的填报。

《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类,2018年版)》第4行“特定业务计算的应纳税所得额”填写说明如下:“房地产开发企业销售未完工开发产品取得的预售收入,按照税收规定的预计计税毛利率计算的预计毛利额填入此行。企业开发产品完工后,其未完工预售环节按照税收规定的预计计税毛利率计算的预计毛利额在汇算清缴时调整,月(季)度预缴纳税申报时不调整。本行填报金额不得小于本年上期申报金额。”

也就是说,房地产预缴企业所得税时,预计计税毛利应当根据当期预收款与计税毛利率计算并入当期实际利润计算预缴企业所得税。即使是在当期开发产品完工并已确认收入,实际利润中已包含了预计计税毛利,在预缴企业所得税时,也不得扣除当期预计计税毛利,该税会差异只能在年度企业所得税汇算清缴时进行纳税调整。

另,在月度或季度预缴企业所得税时,缴纳的土地增值税以及附加税费是否可以扣除呢? 从预缴申报表的填报上看,并未包括已缴纳但并未计入损益的土地增值税以及附加税费。

实务中,有的地方明确允许预缴企业所得税时扣除已缴纳的税费。如《海南省国家税务局关于执行〈中华人民共和国企业所得税月(季)度预缴纳税申报表〉等报表的通知》(琼国税发〔2011〕276号)明确:从事房地产开发业务的纳税人,销售未完工开发产品取得的收入按照税收规定的预计计税毛利率计算的预计毛利额填入“特定业务计算的应纳税所得额”;销售未完工开发产品实际申报的营业税金及附加、土地增值税,如果会计处理上未计入营业税金及附加科目,预缴纳税申报时,其数额在此行减除。

在笔者看来,月度或季度预缴企业所得税时不得扣除土地增值税以及附加税费。

理由:预缴企业所得税的计税依据是以会计核算的会计利润为基础。按照收入、成本费用配比原则,在收入未确认之前缴纳的土地增值税以及附加税费不能计入损益,则,会计利润中并未包含土地增值税以及附加税费,所以,在计算预缴企业所得税时,不能扣除。

房地产企业缴纳的税费允许税前扣除属于税会差异,应在年度企业所得税申报时进行纳税调整。

二、房地产企业年度企业所得税申报表对特定业务的填报。

《企业所得税年度纳税申报表》中对房地产开发企业特定业务的纳税调整体现在《视同销售和房地产开发企业特定业务纳税调整明细表》(A105010)中,现以案例说明如何填报:

例:某房地产开发公司2016年度开发A项目,2017年开始预售,当年取得预售房款80000万元;缴纳税金及附加4480万元;预缴土地增值税1200万元;期间费用1500万元。2018年完工,实现收入200000万元(含预售房款80000万元);开发成本160000万元(等于计税成本),缴纳税金及附加6720万元;预缴土地增值税1800万元;发生期间费用2000万元。假设无其他纳税调整事项,当地计税毛利率为15% 。

(一)2017年企业所得税的计算以及年度企业所得税填报。

由于2017年会计上不确认收入,则会计收入、成本都为零,期间费用1500万元,利润总额为1500万元,预售房款80000万元,预计计税毛利=80000*15%=12000万元,当年实际缴纳但未计入损益的税金及附加=4480+1200=5680万元,由此计算出:

2017年应纳企业所得税额=(-1500+12000-5680)*25%=1205万元

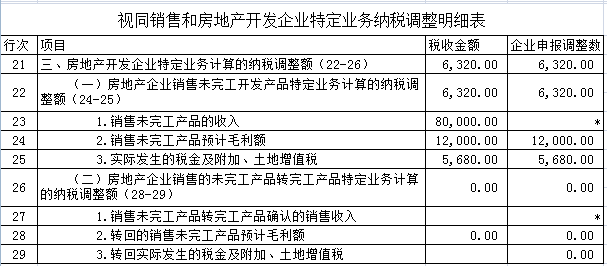

填报《视同销售和房地产开发企业特定业务纳税调整明细表》如下:

1. 将预收账款80000万元填入第23行 “1.销售未完工产品的收入”:第1列“税收金额”栏。说明虽然会计上为确认收入,但税法上已视为销售收入。

2. 将80000万元预收账款按15%预计毛利率计算的预计毛利额填入第24行“2.销售未完工产品预计毛利额”:第1列“税收金额”栏和第2列“纳税调整金额” 栏。此部分预售收入需要按预计毛利率计算应纳税所得额。

3. 将本年度实际发生的税金及附加、土地增值税5680万元填入第25行“3.实际发生的税金及附加、土地增值税”第1列“税收金额”和第2列“纳税调整金额”栏。

4.将24-25的差额6320万元填入第22行 “(一)房地产企业销售未完工开发产品特定业务计算的纳税调整额”第1列“税收金额”和第2列“纳税调整金额”栏。这就是预售年度应作纳税调增的总金额。

5.最后填第 21行房地产开发企业特定业务计算的纳税调整额,如果是未完工年度,此数据应该和第22行相等。

(二)2018年企业所得税的计算以及年度企业所得税填报。

由于2018年已完工并交付,会计上应确认收入,结转成本和税金。营业收入200000万元,营业成本=160000万元,营业税金及附加= 4480 + 1200 + 6720 + 1800 = 14200万元,期间费用=2000万元,利润总额 = 200000 - 160000 - 14200 - 2000 = 23800万元,扣除2017年已预计计税毛利6320万元,由此计算出:

2018年应纳企业所得税额=( 23800 - 6320 ) * 25% = 4370万元

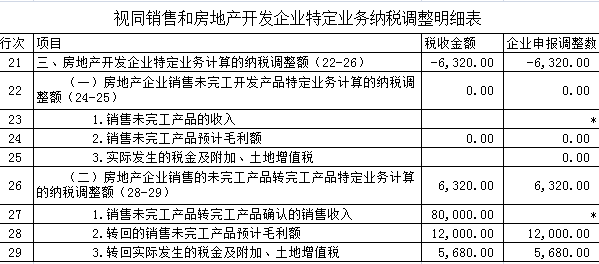

填报《视同销售和房地产开发企业特定业务纳税调整明细表》如下:

1. 将2017年预收账款本年度会计结转收入的金额80000万元填入第27行 “1.销售未完工产品转完工产品确认的销售收入”第1列“税收金额”栏。此部分收入2017年度已按预计毛利额征收所得税,本年度结转为完工产品,会计上符合收入确认条件,当年会计核算从预收账款结转主营业务收入。

2.将2017年预收账款80000万元按照15% 计算的预计毛利额12000万元填入第28行“2.转回的销售未完工产品预计毛利额”第1列“税收金额”栏和第2列“纳税调整金额”。此金额在2017 年度已按预计毛利额缴纳了所得税,本年结转完工产品,会计核算确认为销售收入,应转回原按税法规定预计计税毛利率计算的金额(纳税调减),否则会造成重复缴税。

3.将2017年缴纳的税金5680万元填入第29行“3.转回实际发生的税金及附加、土地增值税” 第1列“税收金额”和第2列“纳税调整金额”栏。本年度结转完工产品后,会计核算确认为销售收入,同时将对应实际发生的税金及附加、土地增值税转入当期损益的金额,但此税金在2017年度会计上虽然计入当期损益,但在纳税时已经税前扣除,因此,现在需要转回(纳税调增),否则会造成重复扣除。

4.填第26行。26行=28行-29行(6320万元),这个数就是28行调减额和29行调增额相抵后的净调减金额。

5.最后填写地21行。21行=22行-26行。本例中由于2018年度没有预售收入,所以第22行为0,减26行后等于-6320万元。如果完工年度既有完工产品销售,又有未完工产品销售,则分别按规定填写22行、26行和21行即可。

三、房地产企业业务招待费、广告宣传费纳税调整的填报。

一般来说,计算广告费和业务宣传费、业务招待费扣除限额的计算基数为:主营业务收入+其他业务收入+视同销售收入。

对房开企业来说:税法上规定,正式签订《房地产销售合同》或《房地产预售合同》所取得的收入即应确认为销售收入的实现;会计处理上,预售收入记入预收账款,在房屋交付时才确认收入。

因此,房地产企业预收的房款即为税法上销售收入的实现,可以作为业务招待费、广告宣传费税前扣除的基数。

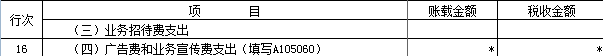

在填报 《A105000纳税调整项目明细表》以下栏次时:

“税收金额”为“账载金额×60%”与当年销售(营业收入)×5‰的孰小值确定。

对于房开企业来说,“当年销售(营业收入)”应包含《A105010视同销售和房地产开发企业特定业务》中的“预售收入差”

计算广告宣传费扣除限额的计算基数与业务招待费相同。

四、开发的房地产项目平时是按照计税毛利率预计计税毛利,于项目清算时,实际利润小于预计计税毛利,多预计的计税毛利相应多缴的企业所得税是否应当退税?

房地产开发企业实际销售收入毛利额,指房地产企业某一项目完工产品竣工清算时,实际销售收入减去计税成本的金额。

预计毛利额,指房地产企业销售未完工开发产品取得的销售收入乘以预计计税毛利率计算出的金额。

根据国税发〔2009〕31第九条规定:“企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额。”

也就是说,房地产公司在房屋未交付之前,先按预收房款按照预计税毛利并入当期应纳税所得:当期应纳税所得如果形成的亏损作为以后年度弥补;形成的应纳税所得,则应当缴纳企业所得税。

但预计计税毛利并入当期所得税并非是预缴企业所得税的概念。房地产企业开发房地产项目达到完工条件之后进行清算,其实际毛利额与预计计税毛利额之间的差额应当在清算年度进行纳税调整:最终实际毛利额小于预计计税毛利额,则调减当期应纳税所得额;最终实际毛利额大于预计计税毛利额,则应当调增当期应纳税所得额。

所以,项目清算的实际毛利额为亏损,并不能对以前年度按照预计计税毛利缴纳的企业所得税实行退回,只能对实际利润小于预计利润所形成的亏损在以后年度实现的应纳税所得额中弥补。

本文来源:中汇武汉税务师事务所十堰所/作者:纪宏奎

附:房地产开发企业特定业务计算的纳税调整额

房地产开发企业特定业务计算的纳税调整额是地产企业汇算清缴最大的难点,很多企业都在这里出现了错误,本文就从地产企业特定业务计算的纳税调整额谈起。

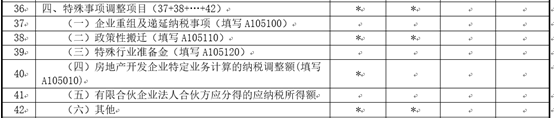

一、填表顺序

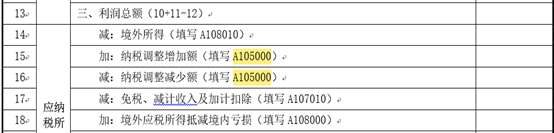

2018年企业所得税汇算在2017年版本基础上做了一些调整,具体的调整可以参考国家税务总局2018年57号公告,套表结构上采用的是“总表+一级附表+二级附表”的结构,但是在填表顺序上,就需要按照二级附表→一级附表→总表的逻辑顺序,具体到房地产开发企业特定业务,就是先填A105010第21-29行,再填A105000第40行,最后填A100000第15-16行。

二、填表步骤

步骤一:填写二级附表A105010视同销售和房地产开发企业特定业务纳税调整明细表第21-29行;

步骤二:填写一级附表A105000纳税调整项目明细表第40行房地产开发企业特定业务计算的纳税调整额;

步骤三:填写总表A100000 中华人民共和国企业所得税年度纳税申报表(A类)第15行和16行。

备注:实际申报时只需要填写二级附表,一级附表及总表会自动带出。

三、填表难点

房地产开发企业特定业务的难点在于A105010视同销售和房地产开发企业特定业务纳税调整明细表第21-29行,这部分的逻辑是21行=22行-26行,22行填写的预计毛利额(预售收入*预计毛利率)扣减实际发生的税金及附加、土地增值税;26行填写的从预售收入结转至主营业务收入那部分预计毛利额(预售收入*预计毛利率)扣减实际发生的税金及附加、土地增值税。

由于地产企业开发周期长,完工之前没有收入,在账面形成亏损无需缴纳企业所得税,但是从预售到完工之间地产企业产生了大量的资金流入,为了平衡纳税与资金的关系,总局层面针对地产企业专门设计了这一纳税调整项,各级主管税务局在完工前给出的也只是预计毛利率,相当于预售阶段在22行做了调增,完工结转年度在26行做了同金额调减,平衡的是纳税时间差,最终调整为企业的实际利润率。

四、填表的注意事项

1、A105010表第23行销售未完工产品的收入为不含增值税收入,需要将账面预收账款/(1+税率或征收率)进行换算调整;

2、在完工及以前年度A105010表第21行多为正数,表示汇算年度纳税调增金额;在完工节点以后年度A105010表第21行第1列税收金额可能为负数,如果为负数,第2列纳税调整金额填负数的绝对值;

3、A105010表第25行按照实际缴纳的税金及附加、土地增值税填列,计提未缴纳的部分不能填列;第29行按结转预收账款对应部分实际交纳税金及附加、土地增值税填列。

本文来源:德居正财税咨询/作者:石波