三种车位的成本分摊与涉税处理

近期,不同车位的成本分摊及计税问题在咨询中经常被提及,分析主要原因在于车位种类多和各地税务处理难以形成统一口径。我们针对这个问题,将不同车位的分类与归属、成本分摊与计税方法进行梳理,综合多种意见,对于存在争议的处理地方,也归集了目前最主流的处理方式,在此分享给大家,如果仍有疑问或者建议,欢迎与我们进一步沟通交流。

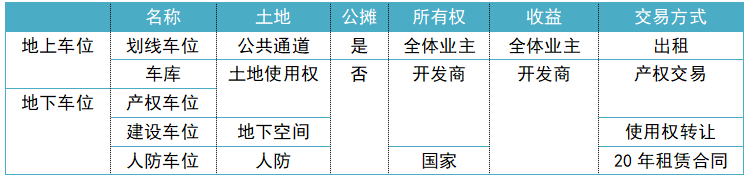

(一)地下车位分类

根据建造的目的不同,地下停车场所主要有以下三种:

1、无产权车位:在建造地下基础设施时附带形成的空间。

人防车位:项目建筑工程规划许可证标识的属于人防面积的,该人防地下面积的权属单位为政府人防办,属于国有资产。开发商在和平时期有管理和使用的权利,但无权出售;

非人防无产权车位:测绘报告中明确为不分摊的公用面积,同时也不属于人防设施,在商品房销售合同中也未明确车位的归属。

2、产权车位:通过规划设计,专门建造的地下停车场所。

(二)地下车位归属

产权车位和人防车位,在车位的归属上,权属都是无可争辩的。

无产权非人防车位,由于车位的确是建在公共基础设施上,开发商也付出了相应的成本,目前也无明文对此进行产权界定,因此在归属问题上,一直都存在着争议和讨论。

但是,在实务操作中,政府部门基本遵循物权法,对无产权非人防车位进行使用权的界定。

《物权法》第七十四条规定:“建筑区划内,规划用于停放汽车的车位、车库的归属,由当事人通过出售、附赠或者出租等方式约定”。

“只要地下停车位不属于地下人防工程,由开发商投资建造,建造成本也未摊入住宅商品房及其他车库的成本中,而且地下车位的面积未计入公摊面积,那么即使没有产权证,该小区业主所购买的地下车位也受到法律的保护”。

也就是说,开发商可以合法销售地下非人防车位使用权。虽然不计容非人防车位无法办理产权登记,但是,无产权,不等于没有使用权和转让权。

(三)成本分摊与计税方法

1、产权车位成本与计税

根据《国税发》31号文件,第三十三条规定:“企业单独建造的停车场所,应作为成本对象单独核算”

根据上述文件,对于产权车位,是开发企业开发的一个产品类型,其成本单独核算,也就是说,将其当做商业产品来考虑。

产权车位的成本核算方式主要有以下两种计算方式。

第一种模式:按照总成本与总可售面积分摊计算地下车位成本。

也就是说,将地下车位成本与住宅、商业等业态成本按照总可售面积进行平均计算。这种模式,虽然计算简单明了,但是不能比较准确的反映各业态的开发产品成本。比较多的主管税务机关对房地产开发企业进行企业所得税汇算清缴、土地增值税清算时,普遍采取此模式。

其计算公式为:

地下车位开发成本=开发成本发生额÷(住宅可售面积+地下车位可售面积)×地下车位可售面积

第二种模式:把地下车位作为单独的成本核算对象,与此相关的成本费用采取直接计入与分配计入相结合方式,计算地下车位成本。

这种模式,能比较准确的反映各业态(住宅、地下车位、商业等)的开发产品成本。企业希望主管税务机关对房地产开发企业进行企业所得税汇算清缴、土地增值税清算时,采取此种模式。

2、人防车位成本计税

(1) 成本分摊

根据(国税发〔2009〕31号)第三十三条规定:利用地下基础设施形成的停车场所,作为公共配套设施进行处理。

换句话说,其开发成本已经全部分摊到其它可售面中。因此,在讨论人防车位的涉税事项中,只能计算收入,成本按照 0 来处理。

(2) 税务处理

① 增值税:(无争议)

如果一次性转让永久使用权(即一次性性签定20年以上,含20年)则按照销售不动产征收增值税。否则,按不动产租赁增收增值税。

② 企业所得税:(主流方式)

主流观点是,若转让永久使用权,则按照销售,一次性确认收入;否则,按照租赁处理,可在租赁期内分期确认收入,分期缴纳企业所得税。

③ 土地增值税:(主流方式)

主流观点是,在缴纳土增税时,人防车位的收入,不计入增值税计算,而其开发成本,可按照基础设施均摊在其它可售面积中作为扣除项。

④ 房产税:(无争议)

按照租金的12%,从价计征房产税。

3、不计容非人防车位成本与计税

不计容人防车位的成本计算和涉税处理,一直存在着激烈的争议,但是,也渐渐形成主流观点。这里只讲述目前已形成的主流税务处理口径,通过主流处理方式来理解不计容非人防车位的实质性质。

实际工作中,大部分房企将不计容非人防车位进行独立核算。

(1) 成本分摊

① 土地成本:(无争议)

不计容的建筑面积不分摊土地成本。

② 建造成本:(主流方式)

开发成本的分摊:首先应该认识到,地下车位是利用地下基础设施形成的,其首要功能是作为地上建筑的基础,其次才是作为日常停车使用。作为地下基础,其形状分布、墙、柱等布局并不是出于停车最优化考虑,将地下成本全部确认为车位成本并不合理。

其成本一般计算为:地下成本(不包含车位专属成本)÷建筑面积+地下专属成本÷车位面积

按照这种口径,目前一个车位的建造成本大概在10-15万元左右。

(2) 税务处理

① 增值税:(无争议)

尽管不能办证,但是,遵循“实质重于形式”,转让永久使用权的,按照销售不动产处理。

国家税务总局在2016年5月份的营改增政策解答中明确明确:

问:出售车位或储藏间,没有独立产权,是否按不动产出售处置?

答:按照实质重于形式的原则,如果购买方取得了不动产的占有、使用、收益、分配等权力,仍应按照出售不动产处理”。

② 企业所得税:(无争议)

车位使用权转让一次性计入收入。

③ 土地增值税

目前关于不计容非人防车位的是否要土增税缴纳,争论比较激烈,各地口径不一。

a、国家层面规定:

(国税发〔2006〕187号)第四条第(三)项:

关于土增税的规定,停车场(库)等建成后有偿转让的,应计算收入,并准予扣除成本、费用。

该文件说明得比较明确,停车场(库)建成后有偿转让的,应该作为收入计算,并准予扣除成本、费用,并没有强调有无产权。也就是在清算土增时,需要计算收入,并准予扣除成本。

b、地方政策规定:

1、(苏地税规[2015]8号)关于车库(车位、储藏室等)问题:不能办理权属登记手续的车库(车位、储藏室等),缴纳土地增值税,计入收入,准予扣除成本。随房附赠的车库(车位、储藏室等),无论能否办理权属登记手续,房地产开发企业均应按销售合同上的房产类型计算成本费用。

2、(吉地税函[2012]54号):房地产开发企业将开发的无产权的地下车位(库)出租或自用,产权未发生转移,不征收土地增值税,在税款清算时不列收入,不扣除相应的成本、费用。

从上述规定来看,地方政策在土增值税方面,执行口径有一定的差异,希望大家在实务中应该多跟主管税局沟通,了解当地的政策规定和执行口径。

目前消息,有关部门正在抓紧研究不计容非人防车位的办证问题,拟通过对地下车位补交土地出让金后,允许办理独立的产权登记。