浅析土地增值税日常管理之合同管理篇

一、 土地获取阶段合同签订和管理要点

(一)常见的获取土地的方式和合同签订注意事项

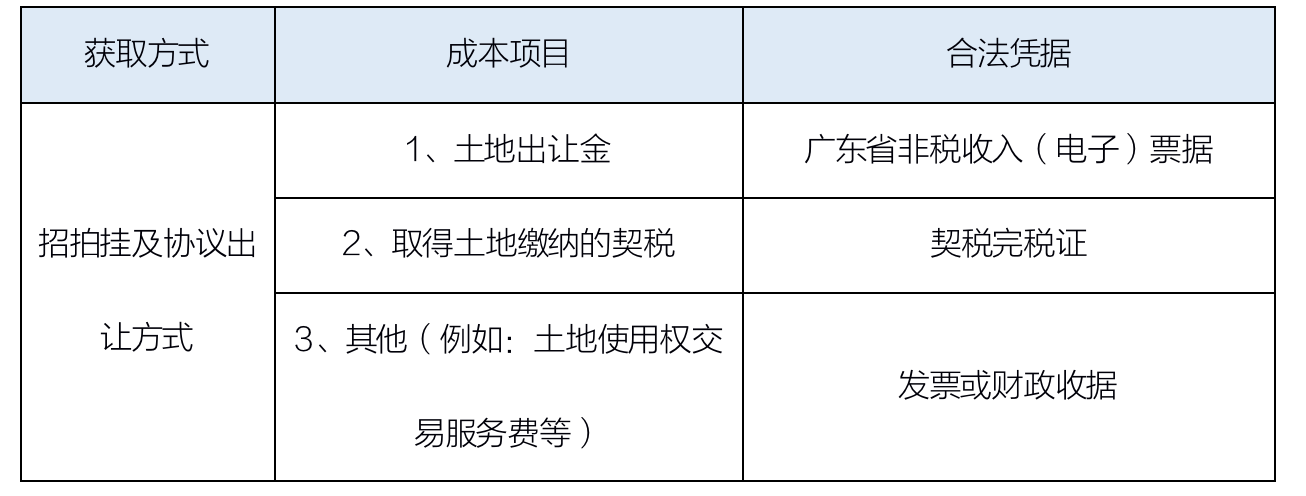

1、招拍挂及协议出让方式取得的土地

合同签订注意事项:

(1) 在清算实务中,不少的房地产项目在成本分摊上假设按照受益原则,将成本直接分摊到各自的受益业态中,对整体清算结果将更有利,因此在土地出让金的分摊上,如果土地出让金能够直接归集到对应的受益对象(地上部分或地下部分),国有土地使用权出让合同或其补充协议应注明,地下部分不缴纳土地出让金或者地上部分与地下部分分别缴纳土地出让金。

(2) 合同签订中如果涉及土地返还款的,按照《土地增值税暂行条例实施细则》第七条规定,条例第六条所列的计算增值额的扣除项目,具体为:(一)取得土地使用权所支付的金额,是指纳税人为取得土地使用权所支付的地价款和按国家统一法规缴纳的有关费用。笔者认为在存在土地价款返还的情况下,房地产开发企业从政府部门取得各种形式的返还款,地方税务机关在土地增值税清算时,实际支付的土地价款小于财政票据上记载的土地价款,其返还款不允许扣除,应直接冲减土地成本。因此,土地价款扣除的处理需要引起财务人员的高度重视,对于取得的政府土地价款返还的,在计算扣除土地价款时税务机关有可能要求按照减除政府部门以各种名义返还的土地价款后的金额进行计算的税务风险。

(3) 若开发项目存在红线外工程,红线外工程建议主动和政府沟通,将红线外工程作为开发项目的相关性配套工程,写入土地出让合同中,同时约定好日后的移交事项,包括具体的移交标准,有效减少土地增值税清算是税企争议。

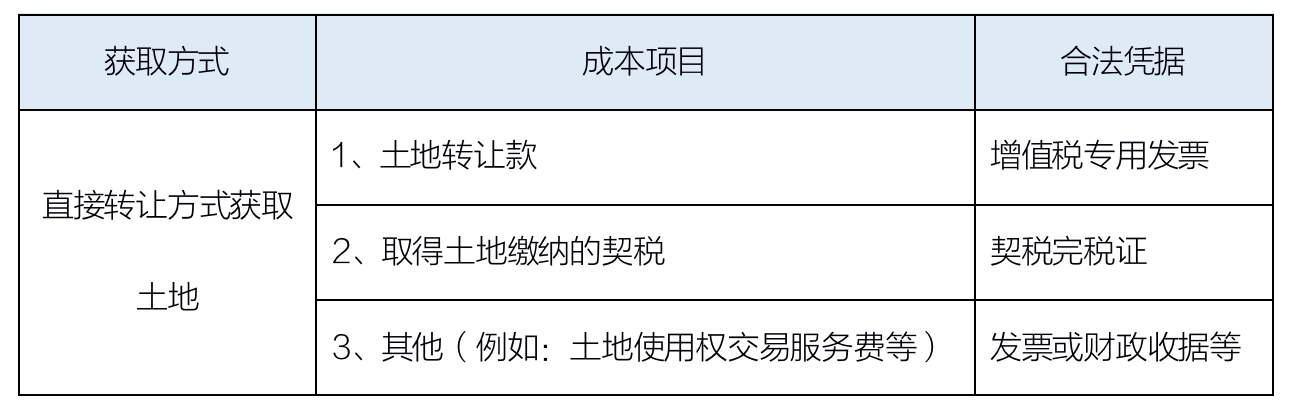

2、以直接转让方式取得的土地

合同签订注意事项:

1、 合同签订时应注意约定取得土地价款增值税专用发票。

2、 合同中假如约定了分期支付产生的利息,根据《中华人民共和国土地增值税条例》及《国家税务总局关于印发<土地增值税宣传提纲>的通知》(国税函发[1995]110号)第五条第一款规定,取得土地使用权所支付的金额,包括纳税人为取得土地使用权所支付的地价款和按国家统一规定交纳的有关费用。具体为:以出让方式取得土地使用权的,为支付的土地出让金;以行政划拨方式取得土地使用权的,为转让土地使用权时按规定补交的出让金;以转让方式取得土地使用权的,为支付的地价款。因此,缴纳土地出让金时加收的利息和滞纳金在土地增值税清算时不能作为开发成本扣除。

二、 房地产开发建设阶段合同签订和管理要点

1、和上述提到的土地出让合同类似,企业按照受益原则,将成本直接分摊到各自的受益业态中,有可能对整体清算结果将更有利,为了取得税务机关的认可,按照受益原则直接分摊计入各个业态中,企业应该单独签订合同,单独进行工程结算,同时在发票开具,付款依据,成本台账中注明所属的业态,只有企业在日常的管理中,对合同,成本台账做到精细化管理,按照受益原则分摊才存在可能性。举个例子,装修合同的签订中,如果能够针对地上业态部分和地下部分分别签订合同及分别结算,能够针对普通住宅和非普通住宅分别签订合同及分别结算,同时,在成本台账中对合同的签订,发票、付款情况分别登记,可以在土地增值税清算时,按照收益性原则分摊成本会大大避免税企之间的争议。

2、如果存在同一个开发项目不同分期同时开发建设的情况,不同的分期最好能单独签订合同,避免出现一份合同出现跨期的现象。企业的合同编码、合同名称的设置上应区分不同的分期。举个例子,合同编码的设置上用英文字母最好能够直观的看出来是“一期”或者是 “二期”,合同的名称上要写清楚是“一期XX项目XXX工程“。

三、房地产销售阶段合同签订和管理要点样板房,精装修费用(包括交楼标准)应在《商品房买卖合同》中注明,避免在土地增值税清算收入的确认中,装修成本被剔除的情况。

文章来源:正坤财税