建筑企业预收账款涉税风险及应对技巧

风险一:收到预收款没有及时预缴税款

根据国家税务总局〔2016〕17号第十一条:纳税人跨县(市、区)提供建筑服务预缴税款时间,按照财税〔2016〕36号文件规定的纳税义务发生时间和纳税期限执行。第十二条纳税人跨县(市、区)提供建筑服务,按照本办法应向建筑服务发生地主管国税机关预缴税款而自应当预缴之月起超过6个月没有预缴税款的,由机构所在地主管国税机关按照《中华人民共和国税收征收管理法》及相关规定进行处理。

总结:建筑企业收到预收账款增值税预缴义务发生时间为36号文件规定的在收到预收账款时对应的纳税征期内预缴。一般都是收到预收账款的次月申报期内去预缴,如果超过6个月未预缴,就会存在被税务局处罚的风险,这个风险也是实务中很多建企经常触碰的,一旦遇到税务稽查就只能默默补税交罚款、被加收滞纳金了。

风险二:被甲方强制要求开具增值税发票

建筑企业收到预收账款如果被甲方强制要求开具了9%的建筑服务发票,那么对于建企来说自开具发票时增值税纳税义务就被发生了,也就意味着要按照9个点去全额缴纳增值税了。如此操作,工程还未开工,作为建筑企业来说本身是拿不到进项发票的,会形成税金倒挂,致使建筑企业提前交税,也会给后期施工带来资金压力过重的风险。

这个风险也是很多建筑企业经常遇到的,这里面存在有企业认识不清楚稀里糊涂就应甲方要求开票交税的,也有当时签合同时没有约定清楚的,当然也存在甲方过于强势乙方过于弱势的问题。不论如何作为建筑企业首先要知道这个情况,知道收到预收款增值税纳税义务没有发生不需要开具增值税发票(仅需开具不征税发票,预缴税款即可)那么你在和甲方谈判斡旋时也会多一份筹码。

风险控制:预收账款涉税风险应对技巧

(一)合同发票条款约定

建筑企业与发包方签订施工合同时,在合同中的“发票开具条款”中约定:建筑企业收到业主或发包方的预付款或开工保证金,建筑企业给发包方开具收据或者开具“612建筑服务预收款”的不征税发票。

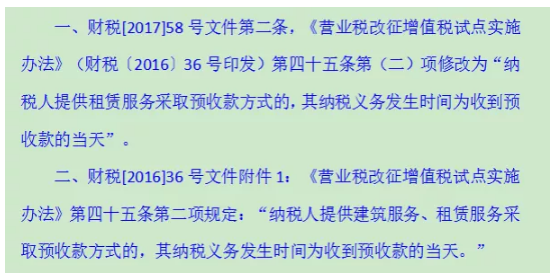

因为根据财税[2017]58号和财税[2016]36号文件的规定建筑企业自2017年7月1日起,建筑企业收到业主或发包方的预收账款的增值税纳税义务发生时间不再是收到预收账款的当天。建筑业预收款增值税纳税义务发生时间与一般企业增值税纳税义务发生时间基本一致,所以建筑企业在收到预收款是增值税纳税义务未发生,只需要给甲方开具收据或者“612建筑服务预收款”的不征收发票。以下为财税[2017]58号和财税[2016]36号相关条款:

(二)合同预付款条款约定

如果项目中实际存在预付款情况,那么在建筑合同签订过程中合同条款中一定要有预付款相关的条款且约定支付预付款时间为工程开工之前,因为该条款会对后期建筑企业实际收到预收账款对确认纳税义务发生还是预缴义务发生至关重要,具体判断依据为财税2016年36号第四十五条规定。

(三)从上游供应商提前取得发票

最好的筹划就是不要让纳税义务发生,当然如果甲方过于强势在签订合同时不会按照上述方式签订,作为弱势的乙方又该如何应对呢?其实也是同样的道理,作为建筑企业就要去和自己的乙方企业也就是上游供应商在签订合同和达成合作时就要约定,乙方供应商在收到甲方预付款时同样开具增值税发票,以缓解建筑企业提前开票造成的税金压力。

文章来源:德居正财税咨询 作者:姚三贵