总局企业所得税预缴申报表修订,地产企业迎税收红包

近日,总局发布了《关于修订2018年版企业所得税预缴纳税申报表部分表单及填报说明的公告》(国家税务总局公告2019年第23号),对企业所得税预缴申报表以及填表说明进行了修订,其中一处不甚起眼的变化引起了大家尤其是房地产开发企业的关注。

修订后的《A200000<中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)>填报说明》中,对于表格第4行“特定业务计算的应纳税所得额”的填表说明如下:

“从事房地产开发等特定业务的纳税人,填报按照税收规定计算的特定业务的应纳税所得额。房地产开发企业销售未完工开发产品取得的预售收入,按照税收规定的预计计税毛利率计算出预计毛利额填入此行。”

而对比原国家税务总局公告2018年第26号对预缴申报表对应栏次的说明:

“从事房地产开发等特定业务的纳税人,填报按照税收规定计算的特定业务的应纳税所得额。房地产开发企业销售未完工开发产品取得的预售收入,按照税收规定的预计计税毛利率计算的预计毛利额填入此行。企业开发产品完工后,其未完工预售环节按照税收规定的预计计税毛利率计算的预计毛利额在汇算清缴时调整,月(季)度预缴纳税申报时不调整。本行填报金额不得小于本年上期申报金额。”

可以看到,新的预缴申报表填报说明对2018年26号公告填表说明中的部分内容进行了删除,产生了如下两点变化:

1.取消了预计毛利额必须在年度汇算清缴中调整,预缴申报时不做调整的规定;

2.取消了当期填报金额不得小于本年上期填报金额的限制。

对于以上两点变化我们认为,既然填表说明取消了预计毛利额必须在汇算清缴调整的规定,那么原则上在本期开发产品完工后,房地产企业可以对根据预收款计算的预计毛利额进行调整,且当期填报的金额可以小于上期金额。

而在原填表说明下,对于上期已经按照预计毛利额进行预缴的开发产品,本期完工结转收入后,该部分收入已经体现在会计利润里,但是预缴申报表的实际利润额中,包含了会计利润总额和预收款计算的预计毛利额两项,在预缴不允许调整的情况下,实际产生了重复征税的效果,造成了房地产企业资金的占用。

因此,新的预缴申报表填表说明取消了上述两项规定,对于房地产企业来说是一项利好,根据23号公告的要求,该申报表自2019年7月1日启用,房地产企业应当关注该修订的后续规定和实操方法,合理利用税收政策,提高资金的利用效率。

下面我们通过一个案例来对这一变化进行说明。

案例假设:某房地产项目分一期、二期进行开发建设,预计毛利率为15%。

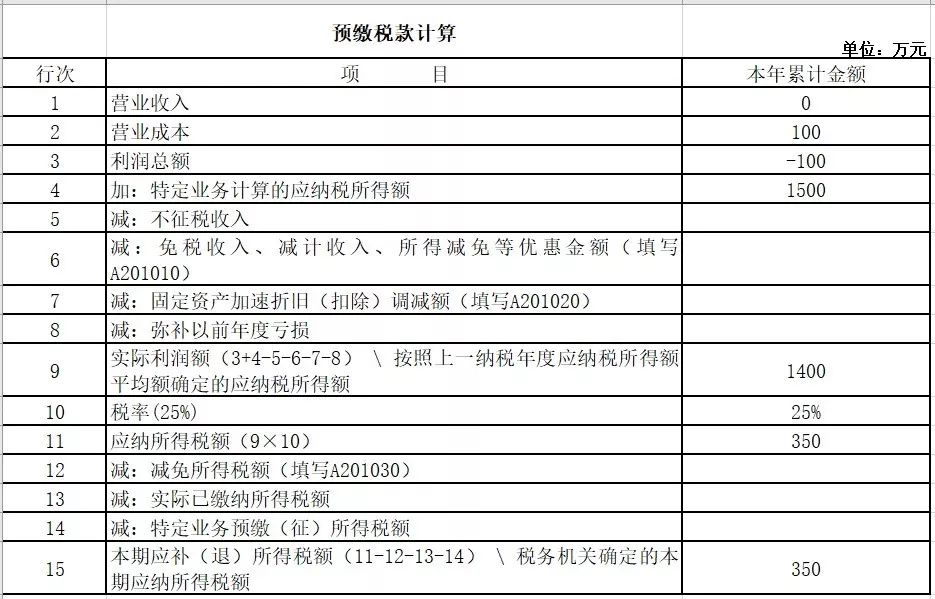

2019年第一季度,一期项目开盘,确认预收账款(不含税)10000万元,当期发生管理费用、销售费用共计100万元,当期预缴申报表填写情况如下图:

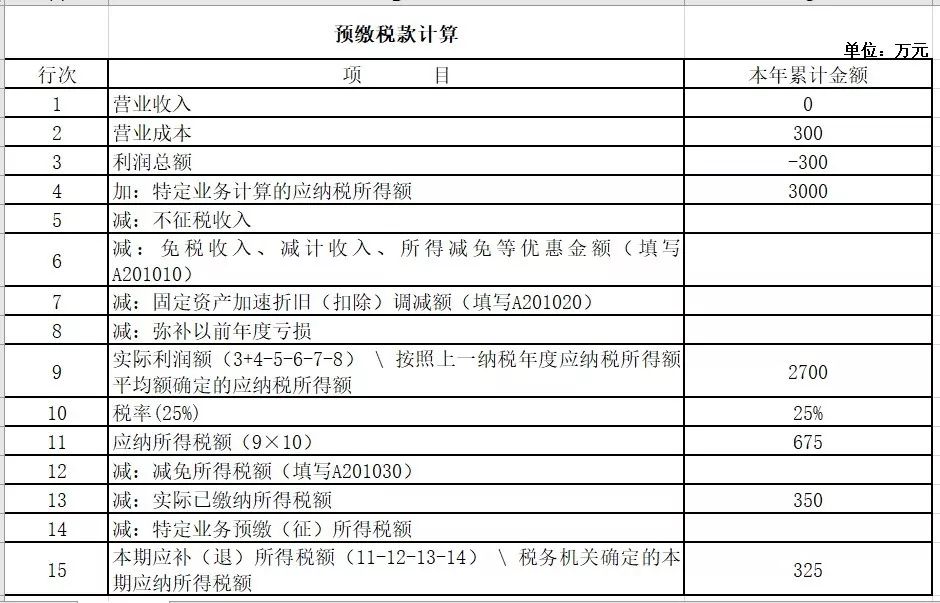

2019年第二季度,二期项目开盘,确认预收账款(不含税)10000万元,当期发生管理费用、销售费用共计200万元,当期预缴申报表填写情况如下图:

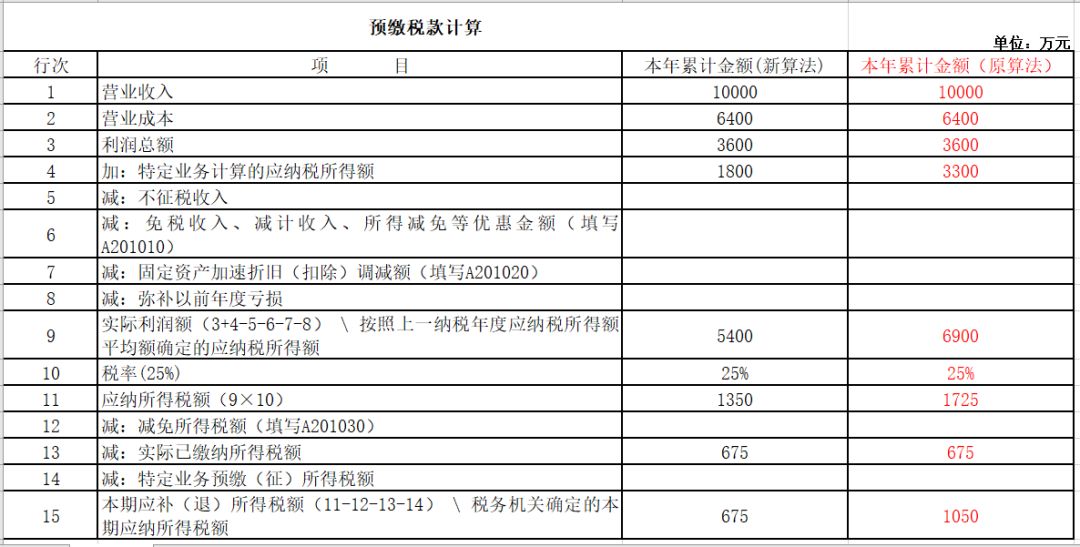

2019年第三季度,一期项目全部竣工交付,结转收入10000万元,结转成本6000万元。当期取得预售收入(不含税)2000万元,发生管理费用、销售费用共计100万元,预缴申报表填写情况以及变化对比如下图:

注意,此时新旧算法的变化主要体现在第4行“特定业务计算的应纳税所得额”,新的算法下允许调整已结转收入的预计毛利额,即特定业务应纳税所得额=(20000+2000-10000)*15%=1800万元,反映了预售收入冲减一期预收款10000万元后,按照15%预计毛利率计算的预计毛利额。而在原填表说明下,季度预缴时预计毛利额不进行调整,特定业务计算的应纳税所得额=(20000+2000)*15%=3300万元。

比较来看,上述假设情况在新的预缴申报表下,房地产企业可少预缴税款1050-675=375万元,减少了预缴税款对资金的占用。

文章来源: 作者:赵国庆