土地增值税的计算与账务处理

导语

什么是土地增值税

土地增值税是工业会计中可能遇到的税种。是对在我国境内转让国有土地使用权、地上建筑物及其附着物的单位和个人,以其转让房地产所取得的增值额为课税对象而征收的一种税。如转入未开发土地使用权,厂房转让等产生的增值额都需要缴纳土地增值税。

01、土地增值税的计算

一、征收范围

1、国家所有土地使用权转让的增值额。(不包括集体所有制土地、耕地)

2、土地使用权、地上建筑物及其附着物发生产权转让时的增值额,包括地下建筑及各种不能脱离土地单独存在的设置。

3、转让房产中的收入,包括现金部分与非现金部分。

4、合作建房、建房后自用不征收土地增值税,但转让自建房需要缴纳土地增值税。

5、房地产的出租、房地产的重新评估、房地产的代建房行为,不属于土地增值税的征税范围。

6、利用厂房抵押,因土地增值而多获得的贷款,不缴纳土地增值税。但因贷款不能偿还,而抵押厂房所有权变更时需要缴纳土地增值税。

二、土地增值税的计算

土地增值税纳税额=土地增值额×税率-扣除项目金额×速算扣除系数

土地增值额=转让收入-扣除项目金额

扣除项目金额包括:土地使用权的购入成本、附属建筑物建造或购入成本、购入过程中产生的税费。详细如下:

1、无附着物土地转让扣除项目

①、购入此土地使用权时的购入成本。

②、购入此土地使用权时的相关税费、包括印花税、附加税、登记费、过户费等(不包含增值税)。

③、土地平整费。

④、拆迁补偿费、安置费。

2、新房转让扣除项目

①、无附着物土地转让中扣除的所有项目。

②、房产开发成本,包括三通一平、勘察、勘测、设计等成本。

③、建造房产所发生的成本。

④、因建造房产而发生的借款产生可资本化利息的支出。

⑤、因转让房产而产生的有关税金。

3、旧厂房转让扣除项目

旧厂房转让分为可取得重置厂房评估价格与不可取得厂房评估价格两种情况:

a、可取得评估价格

①、无附着物土地转让中扣除的所有项目。(土地的取得成本)

②、厂房重置评估价×新旧率,作为土地附着物扣除项。

③、相关税金

b、不能取得评估价格

旧厂房转让不能取得厂房平复价格只能使用历史成本,历史成本需要以发票为凭证。

①、无附着物土地转让中扣除的所有项目。(土地的取得成本)

②、购入建筑物或建造建筑物时发生的费用,按发票开具时间,到转让时,每年加计5%。计算公式:发票额×(1+5%)2 (2代表年限,如果时5年,则2替换成5)

③、相关税金

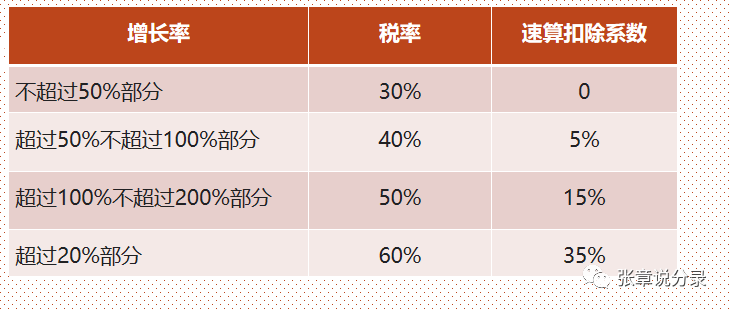

土地增值税税率及速算扣除数如下图:

说明:土地增值率=增值额÷扣除项目总金额×100%

02、案例&账务处理

例1:甲企业为非房地产企业,在2010年以500万元的价格取得一块土地使用权,在2023年以900万元的价格将该土地使用权转让出去,相关费用为20万元,不考虑其他税费影响。计算甲企业应交土地增值税额及账务处理:

1、甲企业应交土地增值税

土地增值额=900-500-20=380万

土地增值税率=380÷(500+20)=73.08% (适用第二档税率)

土地增值税额=380×40% - 520×5%= 126万

2、会计分录

借:其他业务支出—土地增值税 126万

贷:应交税费—应交土地增值税 126万

说明:土地增值税只有在房地产开发企业才适用税金及附加核算。

例2:甲企业为非房地产企业,2010年建造一处厂房,购买土地使用权费用50万,建造厂房成本30万。2023年甲企业以150万价格出售该厂房及附属土地使用权,经过评估,该厂房为7成新,重置成本70万,转让税费10万。计算甲企业此次出售产生的土地增值税。

1、计算土地增值税

土地增值额= 150-30-10-70×0.7=61万

土地增值率=61÷(30+10+70×0.7)×100%=68.54%(适用第二档税率)

土地增值税额=61×40%-(30+10+70×0.7)×5%=19.95 万

2、会计分录

借:其他业务支出—土地增值税 19.95 万

贷:应交税费—应交土地增值税 19.95 万

文章来源:张章说分录