一文梳理印花税的六个常见误区

误区一:所有合同都需要缴纳印花税吗?

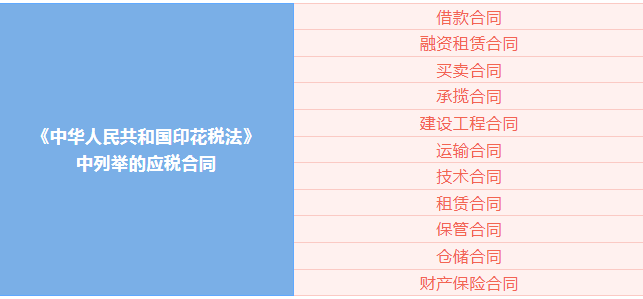

正解:《中华人民共和国印花税法》所附《印花税税目税率表》中列明的合同为印花税的应税合同。

误区二:只有签订书面形式的合同才需要缴纳印花税吗?

正解:根据《中华人民共和国印花税法》第一条规定,在中华人民共和国境内书立应税凭证、进行证券交易的单位和个人,为印花税的纳税人,应当依照本法规定缴纳印花税。

《中华人民共和国民法典》第四百六十九条规定,当事人订立合同,可以采用书面形式、口头形式或者其他形式。书面形式是合同书、信件、电报、电传、传真等可以有形地表现所载内容的形式。以电子数据交换、电子邮件等方式能够有形地表现所载内容,并可以随时调取查用的数据电文,视为书面形式。

因此以电子形式签订的各类应税凭证也需要按规定缴纳印花税。

误区三:印花税的计税依据包括增值税税额吗?

正解:根据《中华人民共和国印花税法》第五条规定,(一)应税合同的计税依据为合同所列的金额,不包括列明的增值税税款;(二)应税产权转移书据的计税依据为产权转移书据所列的金额,不包括列明的增值税税款。

但是,如果应税合同、产权转移书据中未列明增值税税款的,需按照合同总额计算印花税。

误区四:营业账簿需要每年缴纳印花税吗?

正解:根据《中华人民共和国印花税法》第五条规定,应税营业账簿的计税依据,为账簿记载的实收资本(股本)、资本公积合计金额。

《中华人民共和国印花税法》第十一条规定,已缴纳印花税的营业账簿,以后年度记载的实收资本(股本)、资本公积合计金额增加的,按照增加部分计算应纳税额。

误区五:合同上没有金额就不用缴纳印花税吗?

正解:根据《中华人民共和国印花税法》第六条规定,应税合同、产权转移书据未列明金额的,印花税的计税依据按照实际结算的金额确定。

计税依据按照前款规定仍不能确定的,按照书立合同、产权转移书据时的市场价格确定;依法应当执行政府定价或者政府指导价的,按照国家有关规定确定。

误区六:合同签订后又取消,缴纳的印花税可以退还吗?

正解:根据《财政部 税务总局关于印花税若干事项政策执行口径的公告》(财政部 税务总局公告2022年第22号)第三条规定,未履行的应税合同、产权转移书据,已缴纳的印花税不予退还及抵缴税款;纳税人多贴的印花税票,不予退税及抵缴税款。

文章来源:上海市税务局