土地增值税清算实务案例:前期工程费的费用扣除限制

摘要:

对于房地产开发企业而言,并非所有的前期工程费用都可以在计算土地增值税时予以扣除。尤其是那些被归类为“期间费用”的销售费用、管理费用和财务费用,由于与具体工程项目关联度较低,通常被视为不可扣除的开发成本。因此,房地产开发企业在进行土地增值税筹划时,需要特别注意区分哪些费用可以作为扣除项目,避免因错误分类而导致税务风险。下面通过以下实务案例与大家一起学习探讨一下。

案例概要:

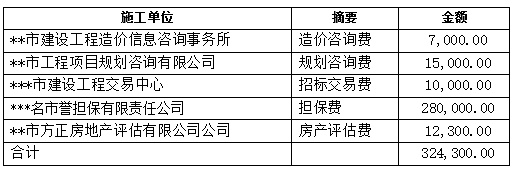

A房地产开发公司(以下简称“A公司”)在2018年取得了一块土地使用权,用于开发住宅项目。在项目开发过程中,A公司发生了大量的前期工程费用,包括但不限于地质勘探、设计规划、测绘测量等。其中,为了加速项目进程,A公司还额外聘请了第三方顾问团队,进行了房产评估、项目咨询等一系列工作,具体明细见下表。根据提供的案例概要,试分析这些前期费用是否允许扣除?

案例解析:

从上述案例可得知:A公司产生的咨询费、招标交易费、担保费、评估费总计 324,300.00元,这些费用属于开发项目中的管理费用。该部分与项目开发并无直接关联,它们虽对项目整体的规划、决策和支持起到重要作用,但并不直接参与具体的开发建设和施工活动。因此从土地增值税扣除的角度来看。当然需要根据具体情况进一步判断,还要结合当地税务执行口径确认。

总结归纳:

在土地增值税清算中,正确区分开发成本和开发费用对于确保准确计算应纳税额至关重要。这两者虽然都属于可扣除项目,但其性质和涵盖的范围有所不同。

开发成本是与房地产项目直接相关的支出,主要包含取得土地使用权所支付金额、开发成本、开发费用、与转让房地产有关的税金及财政部规定的其他费用;开发费用通常是与项目开发活动相关的间接支出,指房地产开发过程中发生的销售费用、管理费用和财务费用。正确区分开发成本和开发费用,有助于企业合理减轻土地增值税负担,同时确保符合税法规定。企业在实际操作中应密切关注税务政策的变化,结合当地税务执行口径确认。

政策依据:

《中华人民共和国土地增值税暂行条例》第六条 计算增值额的扣除项目:

(一)取得土地使用权所支付的金额;

(二)开发土地的成本、费用;

(三)新建房及配套设施的成本、费用,或者旧房及建筑物的评估价格;

(四)与转让房地产有关的税金;

(五)财政部规定的其他扣除项目。

《国家税务总局关于印发《土地增值税清算管理规程》的通知》(国税发[2009]91号)第二十三条 审核前期工程费、基础设施费时应当重点关注:

(一)前期工程费、基础设施费是否真实发生,是否存在虚列情形。

(二)是否将房地产开发费用记入前期工程费、基础设施费。

(三)多个(或分期)项目共同发生的前期工程费、基础设施费,是否按项目合理分摊。

欢迎大家持续关注!协同财税以数据分析技术和数字化工具进行智能化风险应对,还有AI智能税务助手随时能互动解决问题,您可以扫描下方二维码加群体验。

想要系统学习土地增值税清算知识与数字清算模式,提升掌握土地增值税清算工作能力,可以报名参加土地增值税数字化清算师实战训练营,每期5天线下集训,通过政策、案例及项目实操,讲师手把手教会你做土地增值税清算。