土地增值税缴纳中(不得不)注意的11个问题

01.土地增值税的纳税人

土地增值税的纳税人为转让国有土地使用权、地上的建筑物及其附着物(以下简称转让房地产)并取得收入的单位和个人。

单位包括:企业单位、事业单位、国家机关和社会团体及其他组织。

个人包括:个体经营者和自然人个人。

需注意:根据财税〔2008〕137号文,个人销售住宅的,暂免征收土地增值税。 但,若个人转让非住宅(如商业、公寓)的,则需要缴纳土地增值税。

02.土地增值税的征税对象、征税范围

土地增值税属于增值税的一种,也是对“增值额”进行征税。土地增值税是对有偿转让国有土地使用权及地上建筑物和其他附着物产权所取得的增值额进行征税。由此可见,土地增值税是对转让国有土地使用权、地上的建筑物及其附着物并取得收入行为征税。

需注意:

①这里的“收入”为不含增值税的收入。

②地上的建筑物:指建于土地上的一切建筑物,包括地上地下的各种附属设施。

③征税范围不包括以继承、赠与方式无偿转让房地产的行为。继承、赠与房地产虽然发生了物权转移,但是但原所有人(被继承人)没有取得收入,因此,不属于土地增值税的征税范围。

④ 根据财税字〔1995〕48号文,对个人之间互换自有居住用房地产的,经当地税务机关核实,可以免征土地增值税。

03.土地增值税的计算

土地增值税应纳税额=增值额??适用税率-扣除项目金额??速算扣除数

增值额=转让房地产收入-法律法规规定的扣除项目

增值率=增值额÷扣除项目金额

土地增值税实行四级超率累进税率,详见下表:

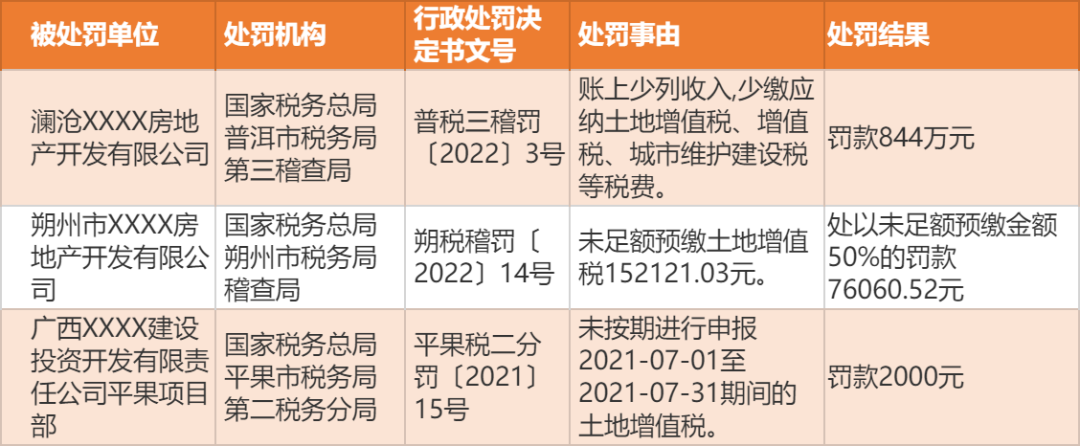

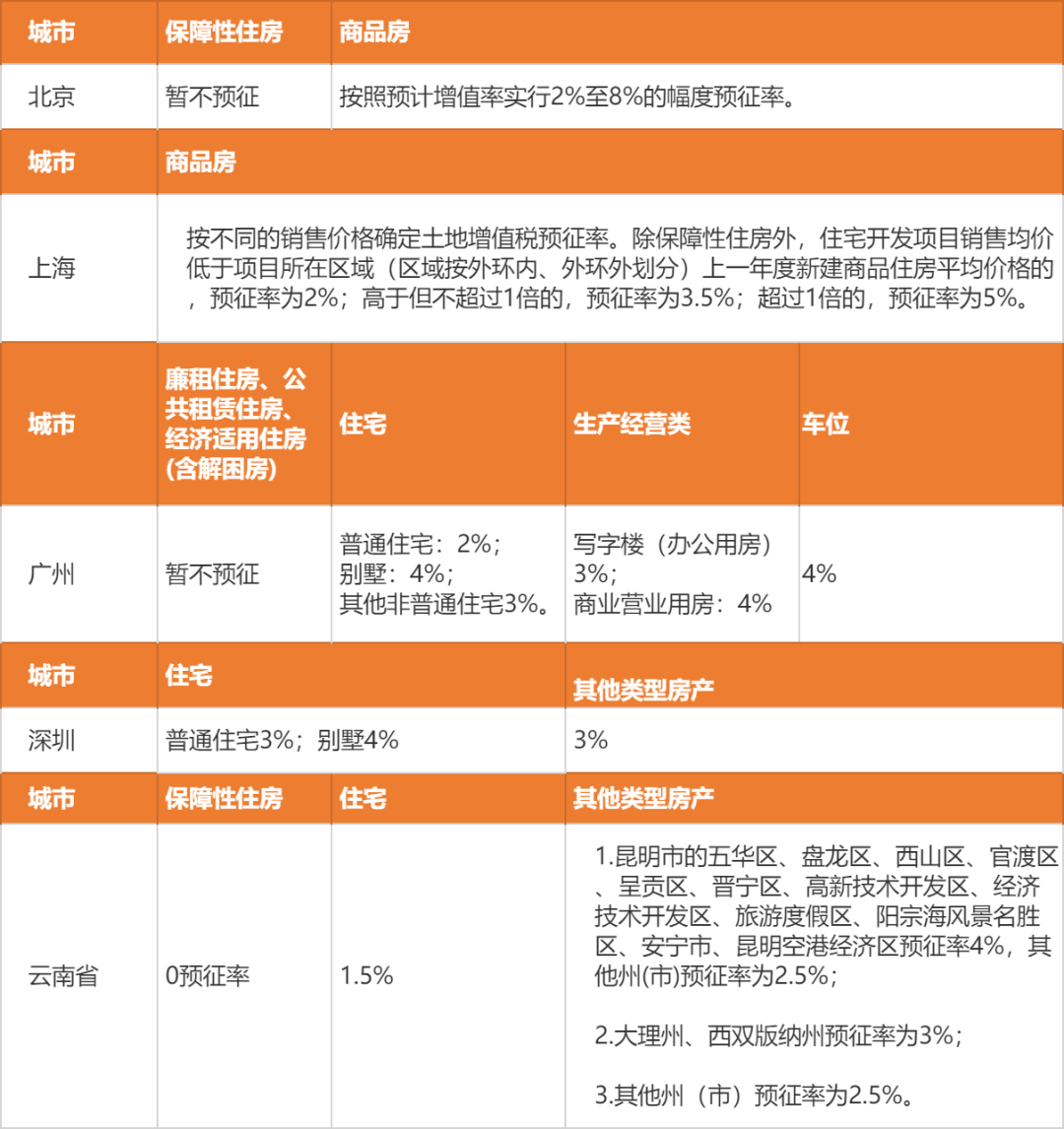

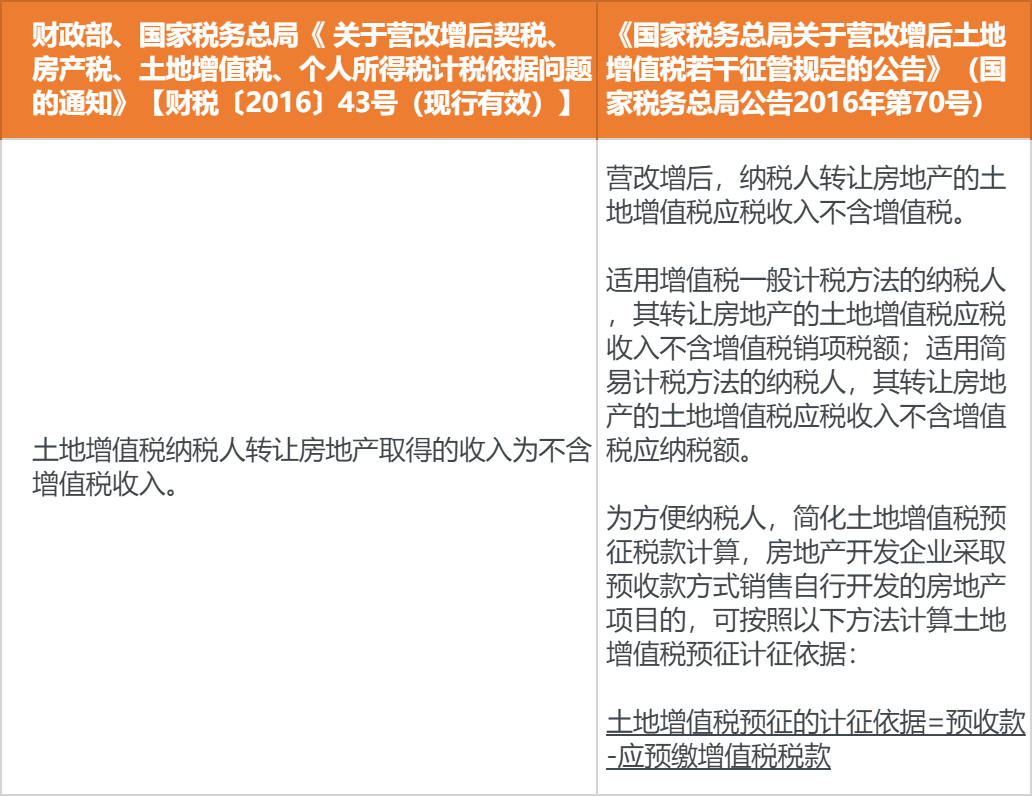

土地增值税的扣除项目较繁杂,房地产企业和非房地产企业的扣除项目有所不同;转让新房和转让旧房的扣除项目也不相同。针对不同情形,具体可扣除的项目如下: 上述表格是针对扣除项目的总体的规定,可将扣除项目简要记忆为:1地2本3费4税5其他。 在计算扣除项目时,需要特别注意: ①对于新建房屋,房地产企业比非房企业多一项扣除项目,房地产企业可以按照土地使用权所支付的金额和开发土地的成本之和,加计20%的扣除,非房企业则没有。 ②对于转让旧房的,需要根据具体的情况来确认扣除项目,主要分为两种情形: 纳税人成片受让土地使用权后,分期分批开发、转让房地产的,其扣除项目可按转让土地使用权的面积占总面积的比例计算分摊。或按照建筑面积计算分摊,也可按税务机关确认的其他方式分摊。 需注意: ①总面积是指可转让土地使用权的土地总面积; ②可转让土地面积是开发总面积扣减不能转让的公共设施用地面积后的剩余面积(因道路、绿化等公共设施用地不能转让)。 04.税收优惠 关于土地增值税的申报、应纳税额以及扣除项目的计算都是一项比较专业、较复杂、繁琐的工作。下面将分享土地增值税如何预征 2021年至2022年期间,全国各地多家房地产企业因未按照法律法规的规定预缴土地增值税,被主管税务机关给予了行政处罚,如: 以上只是众多行政处罚中的几例。根据《土地增值税暂行条例实施细则》第十六条、《税收征收管理法》第六十三条、第六十四条、第六十五条等之规定,纳税人不进行纳税申报、不缴或少缴税款的,会面临处以罚款、滞纳金等行政处罚;纳税人欠缴应纳税款,采取转移或者隐匿财产的手段,妨碍税务机关追缴欠缴的税款的,构成犯罪的,依法追究刑事责任。 因此,在土地增值税预征阶段,纳税人不能掉以轻心。下面我们继续聊一聊土地增值税预征需注意的问题。 01.土地增值税纳税申报时间 根据《土地增值税暂行条例》第十条、《土地增值税暂行条例实施细则》第十五条的规定,纳税人应当自转让房地产合同签订之日起7日内向房地产所在地主管税务机关办理纳税申报,并在税务机关核定的期限内缴纳土地增值税。 云南省特别规定:根据《国家税务总局云南省税务局关于土地增值税征管若干事项的公告》(2020年第7号),按月预征土地增值税的纳税人,须于次月15日内向房地产所在地主管税务机关申报缴纳土地增值税。 02.土地增值税预征税率 国税发【2010】53号文规定:“除保障性住房外,东部地区省份预征率不得低于2%,中部和东北地区省份不得低于1.5%,西部地区省份不得低于1%,各地要根据不同类型房地产确定适当的预征率(地区的划分按照国务院有关文件的规定执行)。 我国主要城市北京、上海、广州、深圳、云南等地的预征率如下: 03.土地增值税的计征依据、计算方式 根据2016年第70号公告、以及财税〔2016〕43号的规定,土地增值税的计征依据如下: 70号公告在43号文的规定上进一步对计征依据进行了明确,但70号公告给了2种计算方法,导致计征依据出现了分歧,该两种计算方式存在纳税金额的差异。即:同一个纳税人的同一笔收入,用两种不同的方法,可以得出不同的应预缴税额。具体举例如下: 土地增值税的扣除项目较繁杂,房地产企业和非房地产企业的扣除项目有所不同;转让新房和转让旧房的扣除项目也不相同。针对不同情形,具体可扣除的项目如下: 方法一:适用增值税一般计税方法的纳税人,其转让房地产的土地增值税应税收入不含增值税销项税额。 举例:昆明市A房地产开发公司适用一般计税方法,销售某套住宅取得含税收入1090万元,A公司的预征率为1.5%。则: 不含增值税收入/计征依据为:1090/(1+9%)=1000万元, 预缴的土地增值税为:1000??1.5%=15万元。 方法二:土地增值税预征的计征依据=预收款-应预缴增值税税款 根据国家税务总局公告2016年第18号公告,假设A公司增值税的预征率的3%。 A公司应预缴增值税税款为:1090/(1+9%)??3%=30万元 土地增值税的计征依据为:1090-30万=1060万 预缴的土地增值税为:1060??1.5%=15.9万。 如上,按照方法二计算,需要比方法一多预缴土地增值税9000元。那么实践中,纳税人应当按照哪种方法来预缴土地增值税呢? 43号文是营改增后,为了明确土地增值税的计税依据,财政部和国家税务总局联合发布的,文中确定的土地增值税的计税依据为不含增值税收入为原则性的规定,该文件属于实体法。 而70号文第一条前半段同样明确了土地增值税的计税依据为不含增值税收入,在后半段的描述,是为了方便纳税人,简化土地增值税的预征税款计算,而给出的一种计算方法,并且明确了是“可以”按照该方法计算,而不是必须。因此,70号文属于具体操作层面的程序法。 所以,根据70号文的规定,小编认为:房地产企业在预缴土地增值税时,有两种申报方法。企业在确定是选择方法一,还是选择方法二前,应当到主管税务机关咨询确定。 如,目前云南省、广州市、清远市的税务机关明确规定采用方法二计算预缴土地增值税税款。而大部分省市(如陕西省、甘肃省)在70号文出台前明确规定,按照方法一计算预缴土地增值税;在70号文出台后,暂时没有新的规定明确具体的计征依据。 04.写在最后 根据法律法规规定,房地产开发企业未按时申报预缴、少申报预缴、未足额预缴土地增值税的,都会面临被处以罚款、滞纳金等行政处罚。 因此,各房地产企业应严格按照法律法规、税务机关等相关政策的规定,根据不同的房产类型,按时申报、足额预缴土地增值税,以免受到行政处罚。 土地增值税的缴纳涉及整个房地产开发环节,是非常复杂和繁琐的,建议房地产企业在项目刚开发时,提前就土地增值税的缴纳进行规划。 文章来源:闻声法税