快来看看,房地产企业计税毛利率的变化有哪些?

近日,安徽省税务局发布2020年第3号公告,对全省房地产开发经营业务企业销售未完工开发产品的计税毛利率等事项进行了明确。

国家税务总局安徽省税务局

关于房地产开发经营业务企业所得税计税毛利率有关问题的公告

国家税务总局安徽省税务局公告2020年第3号

根据《中华人民共和国企业所得税法》及其实施条例、《国家税务总局关于印发〈房地产开发经营业务企业所得税处理办法〉的通知》(国税发〔2009〕31号,国家税务总局公告2018年第31号修改)规定,结合我省实际,现就全省房地产开发经营业务企业销售未完工开发产品的计税毛利率公告如下:

一、房地产开发经营业务企业销售未完工开发产品的计税毛利率按下列规定进行确定:

(一)开发项目位于合肥市城区和郊区的,计税毛利率为15%。

(二)开发项目位于其他省辖市(合肥市除外)城区及郊区的,计税毛利率为10%。

(三)开发项目位于上述第(一)、(二)项以外地区的,计税毛利率为5%。

(四)属于经济适用房、限价房和危改房的,计税毛利率为3%。

二、本公告自2020年7月1日起施行。《安徽省国家税务局 安徽省地方税务局关于调整房地产开发经营企业销售未完工开发产品计税毛利率的公告》(2015年第2号)同时废止。

特此公告。

国家税务总局安徽省税务局

2020年5月8日

政策问答

01、什么是房地产企业计税毛利率?

房地产开发经营业务企业通过正式签订《房地产销售合同》或《房地产预售合同》所取得的收入,应确认为销售收入的实现。

房地产开发企业销售未完工开发产品的计税毛利率由各省、自治、直辖市税务局确定。

政策依据:

《国家税务总局关于印发<房地产开发经营业务企业所得税处理办法>的通知》(国税发〔2009〕31号)

02、预计毛利额与实际毛利额一样吗?

当然不一样!

1.房地产开发经营企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。

预计毛利额=预收收入×预计计税毛利率

2.开发产品完工后,房地产开发企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度房地产开发企业本项目与其他项目合并计算的应纳税所得额。

01、 预售收入计税毛利额的申报

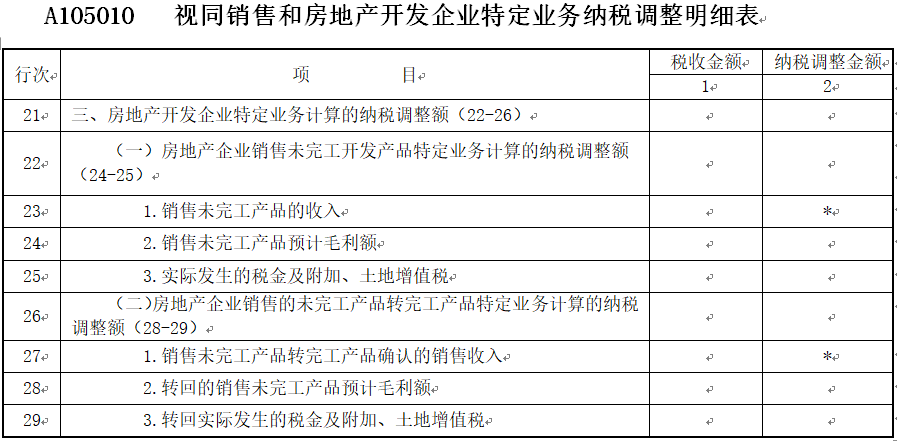

第23行

“1.销售未完工产品的收入”:第1列“税收金额”填报房地产企业销售未完工开发产品,会计核算未进行收入确认的销售收入金额。

第24行

“2.销售未完工产品预计毛利额”:第1列“税收金额”填报房地产企业销售未完工产品取得的销售收入按税收规定预计计税毛利率计算的金额;第2列“纳税调整金额”等于第1列“税收金额”。

第25行

“3.实际发生的税金及附加、土地增值税”:第1列“税收金额”填报房地产企业销售未完工产品实际发生的税金及附加、土地增值税,且在会计核算中未计入当期损益的金额;第2列“纳税调整金额”等于第1列“税收金额”。

第22行

“(一)房地产企业销售未完工开发产品特定业务计算的纳税调整额”:填报房地产企业销售未完工开发产品取得销售收入,按税收规定计算的纳税调整额。第1列“税收金额”填报第24行第1列减去第25行第1列的余额;第2列“纳税调整金额”等于第1列“税收金额”。

表内关系:第22行=第24行-第25行

02、 开发产品完工年度结转已申报的预计毛利额

第27行

“1.销售未完工产品转完工产品确认的销售收入”:第1列“税收金额”填报房地产企业销售的未完工产品,此前年度已按预计毛利额征收所得税,本年度结转为完工产品,会计上符合收入确认条件,当年会计核算确认的销售收入金额。

第28行

“2.转回的销售未完工产品预计毛利额”:第1列“税收金额”填报房地产企业销售的未完工产品,此前年度已按预计毛利额征收所得税,本年结转完工产品,会计核算确认为销售收入,转回原按税收规定预计计税毛利率计算的金额;第2列“纳税调整金额”等于第1列“税收金额”。

第29行

“3.转回实际发生的税金及附加、土地增值税”:填报房地产企业销售的未完工产品结转完工产品后,会计核算确认为销售收入,同时将对应实际发生的税金及附加、土地增值税转入当期损益的金额;第2列“纳税调整金额”等于第1列“税收金额”。

第26行

“(二)房地产企业销售的未完工产品转完工产品特定业务计算的纳税调整额”:填报房地产企业销售的未完工产品转完工产品,按税收规定计算的纳税调整额。第1列“税收金额”填报第28行第1列减去第29行第1列的余额;第2列“纳税调整金额”等于第1列“税收金额”。

表内关系:第26行=第28行-第29行

第21行

“三、房地产开发企业特定业务计算的纳税调整额”:填报房地产企业发生销售未完工产品、未完工产品结转完工产品业务,按照税收规定计算的特定业务的纳税调整额。第1列“税收金额”填报第22行第1列减去第26行第1列的余额;第2列“纳税调整金额”等于第1列“税收金额”。

表内关系:第21行=第22行-第26行

注意

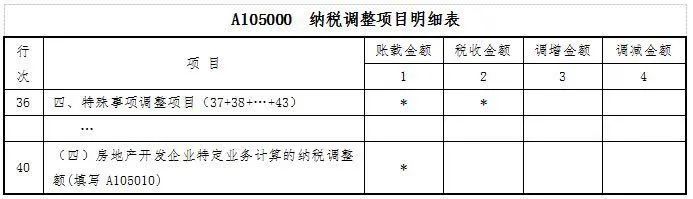

同时应填报A105000 《纳税调整项目明细表》。

表间关系:

1.表A105010第21行第1列=表A105000第40行第2列。

2.若表A105010第21行第2列≥0,第21行第2列=表A105000第40行第3列;若第21行第2列<0,第21行第2列的绝对值=表A105000第40行第4列。

文章来源:安徽税务