土地增值税清算中土地成本分摊方法及适用范围

土地增值税是一种对土地增值所征收的税费,旨在调节房地产市场、促进城乡发展和优化土地利用。在土地增值税清算中,土地成本分摊是一项重要的计算步骤。它涉及到将土地成本按照一定的比例分摊到相关开发项目,从而合理确定土地增值税的征收金额。

一、土地成本常见分摊方法包括占地面积法和建筑面积法。

占地面积法就是各个可售成本对象的基座面积占总可售占地面积的比例进行分配。

建筑面积法就是指各个可售成本对象可售面积占开发总可售面积比例进行分配。

二、适用范围:

1、企业开发业态比较单一,比如业态为底商和住宅,这种情况下,企业只能选择建筑面积法分摊土地成本。

2、企业取得地块比较大,比如建立单独的住宅楼栋、商业楼栋、花园洋房,并作为同一个清算单位,按照陕西省征求意见稿,首选按照建筑面积法分摊,一般情况下,花园洋房售价高,但是建筑面积比较小,分摊土地成本自然就比较少,那么增值额就高,自然就要多缴纳土地增值税,因此企业应选择占地面积法分摊,花园洋房分摊土地成本就多一些,降低增值额,减少土地增值税的缴纳。

土地成本分摊方法的选择应根据具体项目的情况而定。不同的项目类型、规模和结构都会影响分摊方法的选择。在进行土地增值税清算时,开发商、房地产公司和相关税务部门都需要遵循相关法规和政策,确保土地成本分摊的公平合理。

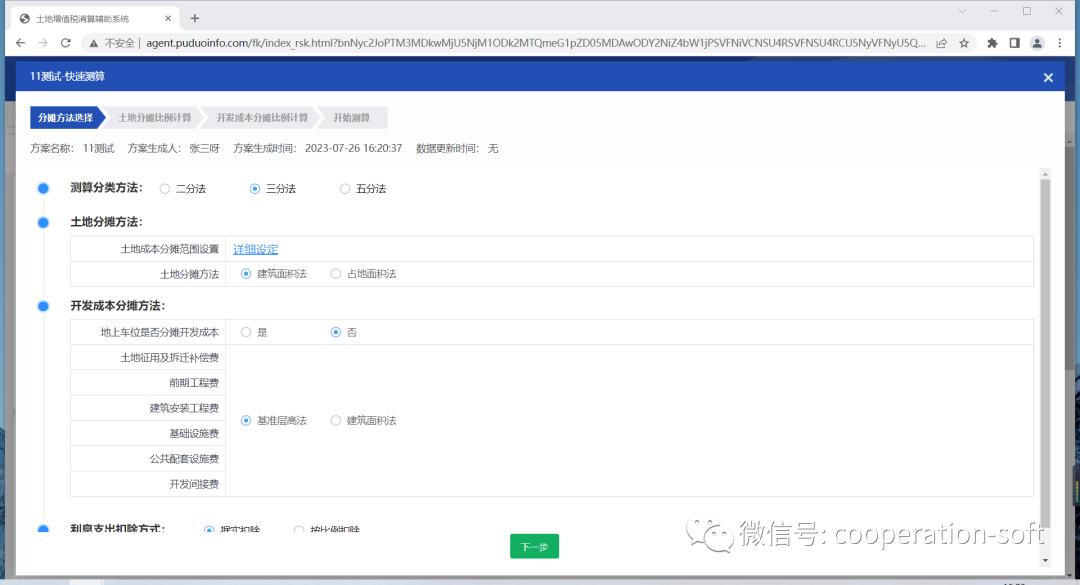

为了方便开发商和相关业务部门进行土地增值税的快速测算,可以利用专业的土地增值税测算功能。利用这一功能,您可以轻松准确地完成以下操作:

1、数据输入与导入:输入项目的基本信息、土地成本、建筑面积、销售面积等数据,或通过导入数据表格快速录入相关信息。

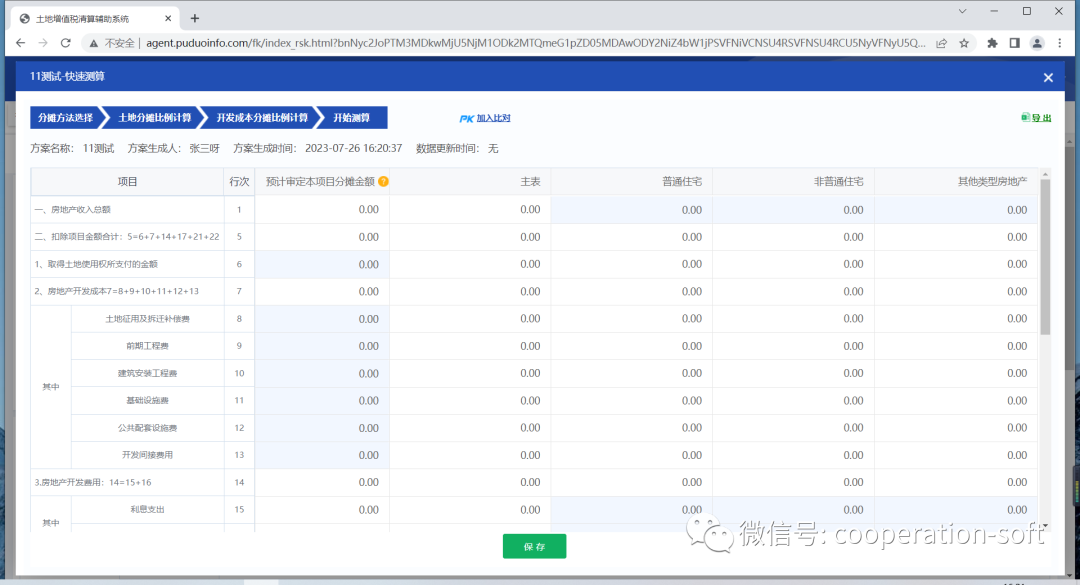

2、自动计算:基于输入的数据,系统将自动应用适用的土地成本分摊方法,并计算出土地增值税的预估金额。

3、多方案对比:可根据需要尝试不同的土地成本分摊方法,对比不同方案下的土地增值税测算结果,帮助您选择最优解决方案。

4、报表输出:测算完成后,系统将生成清晰的报表,展示土地增值税的详细计算过程和结果,方便您进行汇报和备案。

即刻体验,让工作更简单!

微信小程序

房税控小程序

微信公众号

税云服务平台