轻松解读土地增值税清算的项目成本分摊方法与利用土地增值税测算功能的快速测算

随着城市发展的脚步不断加快,房地产行业正面临着新的挑战和机遇。在这个过程中,土地增值税作为一项重要的财务成本,对于每位业务人员来说都非常重要。并且成本分摊方法的选择对土地增值税清算税负具有十分重要影响,不同的选择,可能导致的土地增值税税负不一样。在此就分摊方法及常见问题答疑进行综合梳理。

一、按照土地增值税清算的框架,房地产项目的成本主要由取得土地的成本和房地产开发成本两大部分组成:

取得土地的成本

房地产开发成本:土地征用及拆迁补偿、前期工程费、建筑安装工程费、基础设施费、公共配套设施费、开发间接费

二、清算单位中的清算对象问题

二分法:普通住宅、非普通与非住宅,辽宁执行二分法。

三分法:普通住宅、非普通、非住宅。江苏执行三分法。

四分法:普通住宅、非普通、非住宅、别墅。青岛执行四分法。

国家与省没有统一规定的,各地自行处理。

三、房地产项目成本要素间的基本分摊原则如下:

(1)取得土地的成本/土地征用及拆迁补偿费的分摊原则:

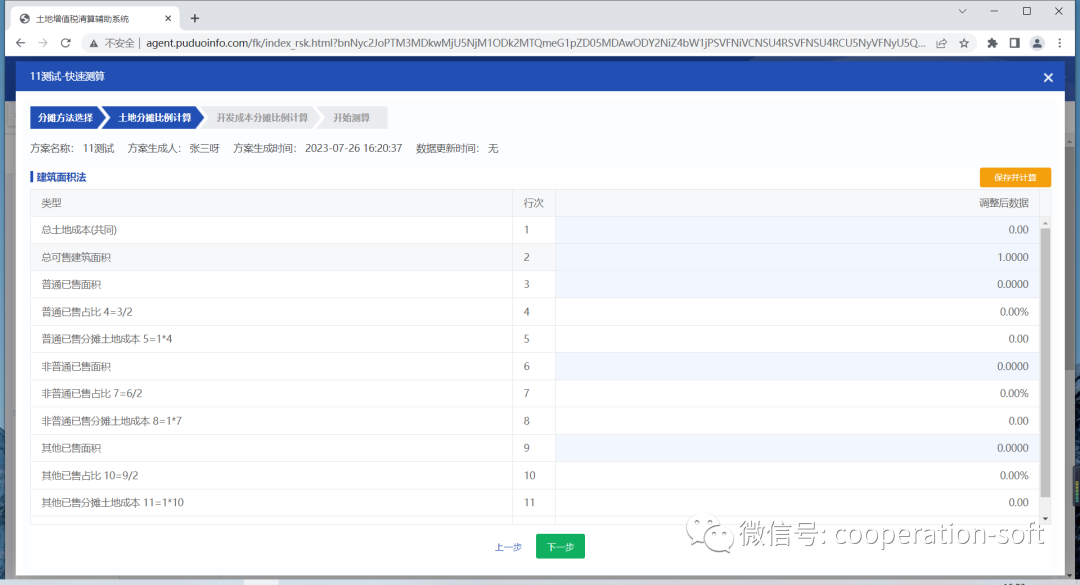

土地成本包括土地出让金和缴纳的相关税费。应用占地面积法和建筑面积法进行分摊,且应注意以下细节。

分期开发的项目,可以按占地面积分摊。

对同一项目里不同类型的建筑物土地成本按照建筑面积进行分摊。

对占地相对独立的不同类型房地产,可按该类型房地产占地面积占该项目房地产总占地面积的比例计算分摊土地成本。

(2)前期工程费、基础设施费、公共配套设施费、开发间接费用分摊原则:可售建筑面积法、占地面积法。

(3)建筑安装工程费分摊原则:直接成本法、可售建筑面积法、层高系数建筑面积分摊法。

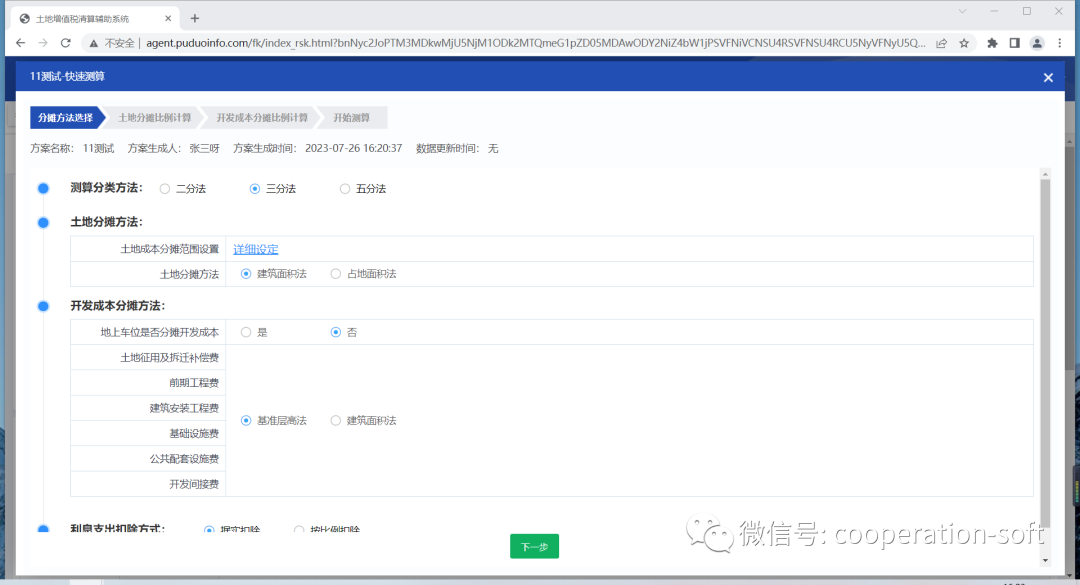

四、如何利用土地增值税测算功能进行快速测算?

主要依赖于快速测算工具。您只需输入相关数据,如土地购买成本、建设成本、销售收入等,工具将自动计算出应缴的土地增值税。

税收政策不断变化,我们在做土地增值税清算时一定要及时掌握最新政策规定,尤其各地对于分摊原则和方法还有不同规定,在此提醒大家一定做到及时了解,遵循税法,避免不必要的风险。

微信小程序

房税控小程序

微信公众号

税云服务平台