房地产企业新设项目公司购买土地的筹划

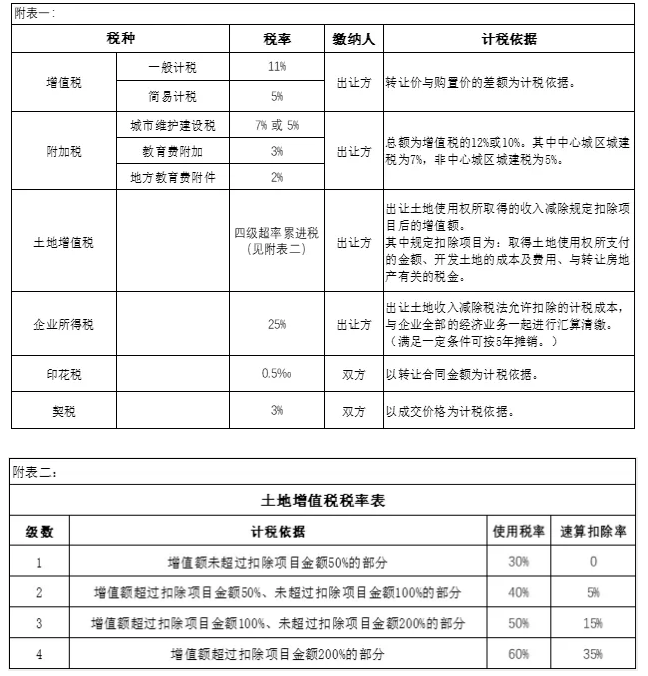

本文与大家分享公司在拿地交易时期的税收筹划。我们先来了解一下,在这个过程中,涉及到的税种都有哪些,以及计税依据为何?

了解完税种、税率后,再来研习一下土地买卖受让方式这一前置法律常识。

第一种:以出让的方式获得土地使用权

方式:招标、拍卖、挂牌等。

年限:

1)国有土地使用权:居住用地为70年,工业用地为50年,科技、体育等用地为50年,商业、旅游、娱乐等用地为40年。

2)其他综合用地使用权:50年。(《城镇国有土地使用权出让和转让暂行条例全文》第十二条)

第二种:以协议的方式获得土地使用权

协议出让是指国有土地的代表跟受让人进行谈判,协商并有偿使用土地及其他相关事宜的一种出让方式,目前这种方式已经很少使用。

第三种:以划拨的方式获得土地使用权

划拨的土地使用权一般不能转让、出租或抵押,擅自转让、出租或抵押的,将被视作非法收入予以没收,并根据情节轻重处以罚款。

年限方面一般没有使用期限的限制。另外,若因使用者的原因停止使用该土地的,国家可以无偿收回并依法出让。

第四种:以转让的方式取得土地使用权

1)出售、交换、赠与等。

2)年限:依据出让合同所规定的使用年限减去原使用者已使用的土地年限后,所剩余的年限。

让我们一起来看几个案例吧~

【案例1】 V公司是一家集团公司,2010年1月,用子公司Z购进一块地,成本2亿元。2020年该地块升值,评估价为10亿元。X公司是一家房地产开发企业,想在该地块开发一商场。买卖双方要如何进行税收筹划呢? 【解读】——出让方V公司 方案一:将土地直接出售 所需缴纳税费列示如下: ① 印花税:估值10亿元×印花税适用税率0.5‰=应纳印花税50万元 ② 增值税:适用税率11%。但是转让2016年4月30日前取得的土地使用权,可以选择适用简易计税方法,即以取得的全部价款和价外费用,减去取得该土地使用权原价后的余额为销售额,按照5%的简易征收率计算缴纳增值税,为方便计算假设为不含税价,应纳增值税=10亿元×增值税税率5%=5000万元 ③ 附加税:城建税、教育费附加、地方教育费附加,假设该地块在中心城区,征收率分别是增值税的7%、3%和2%,增值税5000万元×附加税税率12%=600万元 ④ 土地增值税:应纳税额=增值额×适用税率-扣除项目金额×速算扣除系数,增值额超过扣除项目金额50%、未超过扣除项目金额100%的部分,税率为40%,速算扣除系数为5%,应纳税额2.4亿元 ⑤ 企业所得税:适用税率25%,收入减成本( 10-2-0.06-2.4 )×25%=1.385亿元 以上合计应缴纳约4.35亿元。 方案二:将Z公司100%的股份以10亿元出售 所需缴纳税费列示如下: ① 印花税:10亿元×印花税适用税率0.5‰=应纳印花税50万元 ② 企业所得税:8亿元×25%=2亿元 以上合计应缴纳约2亿元。 结论:从出让方V公司的角度来看,出售股权优于直接出售资产,税负更低。

衍伸思考:所得税税负能否降低?

V公司出售Z公司股权时可以留一部分股权,享受Z公司的分红,Z公司土地增值8亿元,可以预测将来会有8亿元利润,公司章程约定分红比例,V公司取得Z公司的股息红利免交企业所得税,化股权转让所得为股息红利。

【解读】——买受方X公司 方案一:以10亿元直接购买土地 在开发房地产时,作为企业所得税和土地增值税的成本列支,购进土地成本账面价值10亿元。 方案二:以10亿元购买Z公司100%股权 土地成本为Z公司账面成本2亿元,X公司根据评估报告编制会计分录: 借:无形资产—土地使用权 8亿元 贷:资本公积—其他资本公积 8亿元 但企业所得税申报时要作纳税调增,税务上只认历史成本2亿元。8个亿的溢价如何消化?必须等将来Z公司股权转让或清算时扣除计税成本10亿。 房地产开发企业所得税25%,土地增值税24%(2.4亿元÷10亿元),多交税金8亿元×49%=3.92亿,等同于V公司少交的税金递延到了X公司。 结论:对买受方X公司而言,直接购买资产则优于购买股权。

衍伸思考:如何解决股权溢价的问题?

上游V公司设立关联公司,定价时调高建安、设计等成本价格,调低股权价格,税负不变。而对于下游X公司,股权价款不能进成本,但建安价款能进成本,该问题得以有效解决,也是现行行业内较为常规的操作方法。

【案例2】 甲某欲经营一家小型商业管理公司,其朋友乙某有一块闲置土地,甲某希望乙某将土地转让给他,乙某开出土地转让价2000万元,并且不愿承担交易中产生的税费。 经过粗略计算,增值税及其附加、印花税、契税、土地增值税、所得税等合计将近900万元,那么如何合理、合法地降低税费呢? 方案一:将土地直接出售 步骤一: 根据 财税[2018]17号 财政部 税务总局关于继续支持企业事业单位改制重组有关契税政策的通知[延期执行],第六条的相关规定,同一投资主体内部所属企业之间土地、房屋权属的划转,包括母公司与其全资子公司之间,同一公司所属全资子公司之间,同一自然人与其设立的个人独资企业、一人有限公司之间土地、房屋权属的划转,免征契税。 乙某先以个人名义注册一家公司,公司类型为一人有限公司或个人独资企业(简称“个独”),之后将乙某名下的这块土地过户到新注册的一人有限公司或个独企业名下,这样就符合了这个规定,“同一自然人与其设立的个人独资企业、一人有限公司之间的土地、房屋权属的划转,免征契税。”,如此,3%的契税便免除了,约莫60万元。 根据 财税[2018]57号 财政部 税务总局关于继续实施企业改制重组有关土地增值税政策的通知,第四条的相关规定,单位、个人在改制重组时以房地产作价入股进行投资,对其将房地产转移、变更到被投资的企业,暂不征土地增值税。 上述乙某注册的新公司,以土地作价入股进行投资,符合该政策,无需缴纳土增税,如此,大额土增税也得以免除。 步骤二: 乙某向税务机关申请代开增值税专用发票,乙某将自己名下土地投资到自己名下独资企业,进项税额可以用来抵扣,税款没有浪费。 步骤三: 由于是个人性质的企业类型,作为财产转让所得,需缴纳个人所得税,用评估的收入总额减掉当初取得土地时的原值的差额计征税费。以非货币性资产进行投资时,可以按照不超过五年的期限,递延缴纳所得税。 步骤四: 甲某以货币资金2000万投资到乙某以土地入股的新公司里,经过增资扩股之后,注册资本变更为4000万元,公司性质自一人有限公司或个独企业变更为合伙企业。 步骤五: 乙某自公司抽走2000万资本金,作减资业务。减资或撤资不属于股权转让,土增税是以不动产的转移为课税对象,在此环节中,土地没有发生变更,无需缴纳相关税费。同时又达到了起初乙某要价2000万转让该土地的目的。 综上所述,在整个过程中,土地实现了转让,而契税及土地增值税部分实打实进行了减免,获得了筹划的价值。当然,所有步骤之间间隔时间应当遵循自然,避免目的性过于明显。

【案例3】 A企业分别注册了B、C两个公司,B公司占地面积80亩,C公司占地面积80亩。土地当年购买单价为10万元/亩,土地使用期为40年,现在市场价格为40万元/亩。现B公司要将其闲置不用的40亩土地转给C公司 方案一:土地直接转让 ① 增值税及其附加 (40×40-40×10)×5.5%=66万元。 ② 印花税 40×40×0.05%=0.8万元 ③ 土地增值税 (40×40-40×10-66-0.8)×60%-(40×10+66+0.8)×35%=516.54万元 ④ 企业所得税〔40×40-(40×10-400/40×3)-66-0.8-516.54〕×33%=213.4万元。 ⑤ 契税(由C公司缴纳)40×40×3%=48万元。 以上应纳税费总额为 213.4+516.54+0.8+66+48=844.74万元。 方案二:以土地使用权作价出资 ① 增值税及其附加为0元。依据 财政部 国家税务总局 关于股权转让有关营业税问题的通知 相关规定 ② 印花税 40×40×0.05%=0.8万元 ③ 土地增值税为0元。依据 财政部 国家税务总局关于土地增值税一些具体问题规定的通知 相关规定 ④ 企业所得税 〔40×40-(40×10-400/40×3)-0.8〕×33%=405.64万元 ⑤ 契税(由C公司缴纳)40×40×3%=48万元。 以上应纳税费总额为405.64+0.8+48=454.44万元。 方案三:产权转让 B公司将拟转让的土地及相关的资产、负债、人员等,分立为独立核算的子公司D。然后将其拥有D公司的股权转让给C公司。股权转让完成后,C公司吸收合并D公司,D公司的产权转入C公司即可。 ① 增值税及其附加为0元。此种行为系企业吸收合并,并非转让无形资产或销售不动产,亦不属于税法规定的视同销售行为,不缴纳增值税 ② 印花税为0元。企业因改制签订的产权转移书据免予贴花,企业合并属于改制行为,故不缴纳印花税 ③ 土地增值税为0元。企业合并分立遵循历史成本原则,房地产未发生实质上的增值,故不需缴纳土地增值税 ④ 企业所得税为0元。转让企业可暂不计算确认资产转让所得或损失,无需缴纳企业所得税 ⑤ 契税为0元。两个或两个以上的企业,依据法律规定、合同约定合并改建为一个企业,对其合并后企业承受原合并各方的土地、房屋权属,不缴纳契税。 综上所述,企业采用方案三,整体资产转让方式时税负最轻,当然,不同的方式会产生不同的潜在法律后果,各企业应根据本企业的实际情况进行选择。 文章来源:房地产财税咨询