土地出让金返还应调减取得土地使用权所支付的地价款

实践中,部分地方政府为招商引资,依法通过招拍挂的形式将土地使用权出让后,再以扶持、奖励、补贴等形式将土地出让金返还。但由于土地返还款金额巨大,在土地增值税清算时是否抵减土地价款对企业的资金成本具有重大影响。目前,国家层面尚未明确土地返还款的土地增值税处理,但部分地方作出了土地返还款扣减相应土地成本的规定,企业未以返还款抵减地价款,将支付的土地出让金全额计入土地成本面临土地增值税追征风险。

基本案情

(一)案件事实

A公司于2007年4月成立后,以出让方式取得H县Q镇国有建设用地50.99亩,开发“第一街”房地产项目。其中,A公司共向H县国土资源局支付158300万元出让金。2009年12月和2010年1月H县财政局两次共给予A公司奖励资金1600万元。截止2013年12月31日,该项目对外销售27237.97㎡,以房地产对外投资入股42415.75㎡。2014年3月10日至6月10日S地税稽查局对A公司2010年1月1日至2013年12月31日期间的涉税情况进行了检查,认定A公司在土地增值税申缴方面存在违法事实,作出《税务处理决定书》,要求A公司补缴土地增值税19282778.61元。

A公司不服,向S市地方税务局申请复议。2014年12月1日S市地方税务局作出行政复议决定,维持了S地税稽查局作出的土地增值税清算处理决定。A公司不服复议决定,向S市中级人民法院提起行政诉讼,一审判决驳回A公司的诉讼请求。A公司仍不服,向J省高级人民法院提起上诉。

(二)争议焦点

涉案的政府奖励是否调减取得土地使用权支付的地价款?

(三)各方观点

企业认为:H县人民政府奖励的1600万元,属于“第一街”项目建设的奖励而非购买土地的奖励,不涉及取得土地使用权所支付的地价款。S地税稽查局从A公司取得土地使用权所支付的出让金中调减1600万元不当,A公司所支付的出让金应该作为支付土地所有权所支付的金额得到全额确认。

税务机关认为:该1600万元政府奖励性质为土地出让金奖励,在计算土地增值税时应从取得土地使用权所支付的出让金中扣减。

法院认为:H县财政局情况说明和中共H县委会议纪要足以证明,A公司取得的1600万元奖励款,系H县政府给上诉人的土地出让金奖励。根据《江苏省地方税务局关于土地增值税有关业务问题的公告》(苏地税规[2012]1号)第五条第(四)项的规定,“纳税人为取得土地使用权所支付的地价款,在计算土地增值税时,应以纳税人实际支付土地出让金(包括后期补缴的土地出让金),减去因受让该宗土地政府以各种形式支付给纳税人的经济利益后予以确认。”S地税稽查局在被诉的税务处理决定中,据此将1600万元土地出让金奖励款,在计算土地增值税时从取得土地使用权所支付的地价款中予以扣减,符合《中华人民共和国土地增值税暂行条例》第六条第(一)项以及《中华人民共和国土地增值税暂行条例实施细则》第七条的规定。

(四)判决结果

驳回上诉,维持原判。

土地出让金以政府奖励形式返还是否合法?

(一)国办发〔2006〕100号禁止以各种减免土地出让收入

根据《国务院办公厅关于规范国有土地使用权出让收支管理的通知》第一条,“国有土地使用权出让收入(以下简称土地出让收入)是政府以出让等方式配置国有土地使用权取得的全部土地价款,包括受让人支付的征地和拆迁补偿费用、土地前期开发费用和土地出让收益等……任何地区、部门和单位都不得以‘招商引资’、‘旧城改造’、‘国有企业改制’等各种名义减免土地出让收入,实行‘零地价’,甚至‘负地价’,或者以土地换项目、先征后返、补贴等形式变相减免土地出让收入。”无独有偶,《财政部、国土资源部、中国人民银行关于印发<国有土地使用权出让收支管理办法>的通知》(财综〔2006〕68号)第十条也作出了相同规定。因此,任何地区、部门都不得以政府奖励、补贴等形式变相减免纳税人的土地成本。

(二)(2020)最高法行申13016号裁定土地出让金奖励可撤销

最高法经审查认为,涉案企业因容积率调整补交的土地出让金属于“应当补缴的土地价款”,但道县政府拨付给涉案企业的奖励资金是从国家金库道县支库支出,且是通过地方基金预算从国有土地使用权出让收入中安排的,拨款凭证摘要亦记载为“土地出让金补贴”,其支出的资金应属土地出让金。道县政府的该行为属于以先征后返的形式变相减免土地出让收入,违反了国办发〔2006〕100号文和财综〔2006〕68号的规定,损害了国家和公共利益。行政机关撤销奖励决定并依法收缴违规发放的奖励金,属于依职权自行纠正违规奖励行为。可见,企业获取以奖励形式返还的部分土地出让金不属于其应予确认收入的经济利益。

(三)特定用途的土地出让金返还合规

根据前述规定,土地出让金不允许以任何形式减免或变相减免,土地出让收入应当及时上缴财政,缴入地方国库。土地出让收入的使用,则应当列入预算,用于征地和拆迁补偿支出、土地开发支出、支农支出、城市建设支出以及其他支出。因此,企业通过支付土地出让金取得土地使用权,取得一定返还资金用于承担本应由政府或其部门负责的征地和拆迁补偿、土地开发和城市建设等用途的,企业取得该返还符合法律规定,具体情形包括但不限于以下情形:

1、在开发项目内建设学校、医院、幼儿园、体育场等公共配套设施,取得政府奖励或补贴;

2、建设保障性租赁住房、安置房被政府、被拆迁居民、集体或其他单位回购的;

3、用于征地、拆迁补偿、城市建设的。

可见,上述返还资金均不属于减免或变相减免土地出让金,而是具有符合土地出让收入使用范围的特定用途。(2019)豫民终1047号判决中也指出,L公司实际承担了本应由管委会负责建设的项目基础和配套设施,在此情况下,管委会承诺向L公司返还用于“本项目基础设施配套建设”的差额土地出让金,符合相关法律规定。因此,具有特定用途的土地出让金返还是被允许的。

(四)小结:土地出让金返还以禁止为原则,以允许为例外

如前所述,任何地区、部门和单位都不得减免或变相减免企业土地出让金的行为,最高人民法院民一庭2021年第23次法官会议纪要讨论也认为,土地出让金返还协议因违反法律的强制性规定且损害国家利益而无效。纳税人取得的土地返还款不构成其合法的经济利益,既不应确认收入,也不能调减成本。不过,企业将政府给予的返还资金用于特定用途且符合其他法定条件的,其取得该返还合法。

从中央到地方:纳税人取得土地使用权所支付的金额的确认

(一)中央:土地返还款的土增税处理尚未明确规定

根据《土地增值税暂行条例》及其实施细则的规定,土地增值税按照纳税人转让房地产所取得的收入减除规定的扣除项目金额后的增值额和规定的税率计算征收。其中,取得土地使用权所支付的金额,是指纳税人为取得土地使用权所支付的地价款和按国家统一规定交纳的有关费用。

按照税收征管遵循实际发生原则的逻辑,企业进行土地增值税清算时据以确定土地成本的依据应当是扣除土地返还款之后企业实际支付的价款。因此,企业以各种名义取得的土地出让金返还款,应当冲减土地成本。

目前,在企业所得税方面,财政部、国家税务总局出台了《关于专项用途财政性资金企业所得税处理问题的通知》(财税[2011]70号),企业取得财政性资金同时满足资金拨付文件、部门专门管理、单独核算的要求的,可以作为不征税收入,在计算应纳税所得额时抵减收入总额。但在土地增值税的清算管理方面,总局尚未对土地出让金返还款的税务处理作出明确规定。

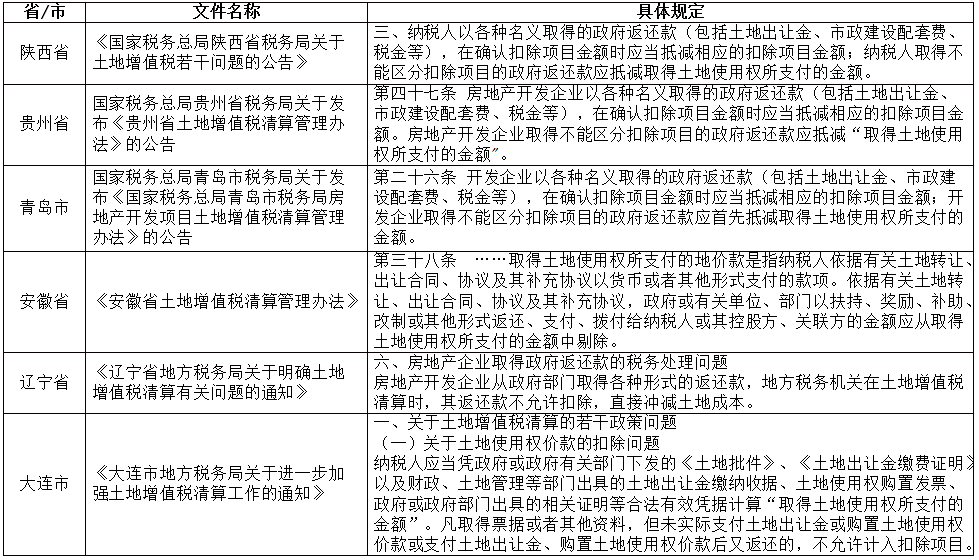

(二)地方:部分地方规定土地返还款必须冲减土地成本

从地方规定来看,大多数地方也未作出明确规定,但也有部分地方规定在计算土地增值税时,土地出让金返还必须冲减土地成本。具体如下:

(三)小结:土地出让金返还应当冲减土地成本

在企业取得返还款项但不存在建设安置回迁房、建设项目相关的基础设施和公共配套设施或用于拆迁补偿等的情形下,政府给予企业的土地出让金返还实质上属于政府给予企业的土地价款折让,返还部分款项已不属于“取得土地使用权所支付的金额”范畴,因此单纯的土地出让金返还应当冲减土地成本。

本案中,A公司取得的政府奖励系土地出让金返还,是地方政府基于土地成交价与起拍价的差额而给予A公司的一项优惠政策,变相减免了A公司的土地成本。S地税稽查局据以将此将1600万元土地出让金奖励款从取得土地使用权所支付的地价款中予以扣减的依据是《江苏省地方税务局关于土地增值税有关业务问题的公告》,该规定亦遵循遵循实际发生原则。因此,在确定土地价款时,将该奖励资金从A公司交付的土地出让金中扣减并无不当。

房地产开发企业违规确认地价款扣除的涉税风险与应对

实践中,由于土地增值税关于土地返还款税务处理在国家层面的规定尚处于空白状态,企业以各种名义取得土地出让金返还的,在核算扣除项目时,对于“取得土地使用权所支付的金额”是否应当扣除所返还的款项存在争议。部分企业在土地增值税清算时,将支付的土地出让金全额计入土地成本,税务机关经查认为其少缴税款的,将引发补缴土地增值税等税款的风险。并且,未将返还款扣减土地成本还可能被认定为《税收征收管理法》第六十三条规定的“多列成本”行为,可能被认定偷税,除补缴税款、滞纳金外,还将被处以50%以上5倍以下的罚款,甚至被追究逃税罪的刑事责任。

从事房地产开发的纳税人应当自查在取得土地使用权的过程中,除支付土地出让金外其本身或关联方是否取得政府或有关单位、部门以扶持、奖励、补助等形式给予的各项经济利益返还,相关返还款项是否需要冲减扣除项目金额。难以确定可扣除的范围的,纳税人应当积极向税务机关或专业人士进行咨询或寻求纳税辅导,防范涉税风险。

文章来源:华税