核定征收后又来查账?税局错了还是合伙企业错了?

疫情期间公检法以及税局办案进程停滞,律师办理业务也受到影响。在此“闲暇”之际,我们集中力量检索案例、整理过往咨询,发现这样一个有趣案例。

案例

某商务咨询公司系设立在湖北省某市某地的有限合伙企业,经营范围系企业管理及咨询;商务信息、税务信息、财务信息咨询(除金融类);文化教育信息咨询;网络信息咨询及技术服务;市场管理、市场调查;市场营销策划、企业形象策划(涉及许可经营项目,应取得相关部门许可后方可经营)(经营范围很重要,是伏笔)。

2017年6月,该商务咨询公司取得地方税务局《个人所得税核定通知》,通知其自2017年1月1日至2017年12月31日取得收入按0.1(10%)应税所得率计算个体户生产经营所得、征收个人所得税。“征收率”以及“月应纳税所得额”两栏为空白。《通知书》栏目还包括:“行业类别”、“生产经营地址”、“经营范围”。

2017年10月,该商务咨询公司将持有的一批限售股协议转让,以限售股转让收入乘以0.1(10%)应税所得率计算应纳税所得额,再将所得额在合伙人之间分配,并按照“个体户生产经营所得”代扣代缴合伙人个人所得税。

在2018年1月,由于某合伙人的外部矛盾,该商务咨询公司所在地地方税局接到举报,称该商务咨询公司取得巨额限售股转让收益而未依法纳税,地方税局初步判断该商务咨询公司合伙人税负明显偏低,遂于2018年1月1日向该商务咨询公司作出《责令限期改正通知书》,告知其2017年10月1日至2017年12月31日个人所得税(个体户生产经营所得)未按期进行申报,要求其携带相关资料前来办理有关事项。

该商务咨询公司一脸茫然,但还是按照要求携带《个人所得税核定通知》原件、限售股转让相关资料以及各合伙人个人所得税纳税证明等资料前往税局。殊不知,半月后,也就是2018年2月1日,该商务咨询公司竟收到地方税务《税务事项通知书》,告知商务咨询公司“经我分局对你单位投资者生产经营所得个人所得税申报纳税情况进行检查,发现你单位投资者未如实办理纳税申报”,通知“限你单位于2018年3月31日前如实办理投资者生产经营个人所得税年度汇算清缴”。

该商务咨询公司心里犯嘀咕了,个税都按照核定征收缴完税款了,为何税局现在又大张旗鼓进行调查,又要求汇算清缴?经过与税局沟通,该商务咨询公司终于发现问题的严重性:地方税局不认可合伙企业对协议转让限售股收入适用0.1(10%)应税所得率核定征收,拟对该部分实施查账征收。

该商务咨询公司彻底慌了,限售股原值低,转让价格高,现在查账征收,合伙人将面临近十倍的税负,甚至滞纳金,若如此,该商务咨询公司的存在毫无意义,甚至成为负担。

那么,在这个案件中,是地方税局错了呢,还是合伙企业错了?

经研究,我们认为,本案税收争议的产生,双方均有责任。

首先,我们来说说该商务咨询公司在事件始末犯下的错误:

第一,在核定征收资格取得阶段提供信息不实。如果说在工商登记阶段该商务咨询公司在经营范围中遗漏股权投资等经营项目属于无意,那么在核定征收申请阶段仍然遗漏股权投资等经营项目,则构成故意提供不实信息,致使税务机关对该商务咨询公司的主营业务错误判断,进而影响核定征收应税所得率的确定。如若地方税局一开始就了解到该商务咨询公司持有限售股待解禁抛售,则将根据“财产转让”业务重新确定一个较高的应税所得率或者征收率。

依据

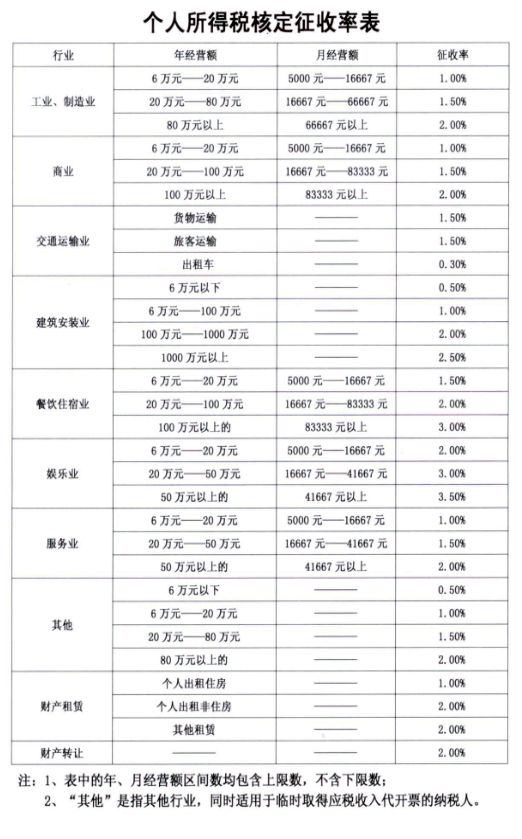

《湖北省地方税务局关于个人所得税征收管理有关问题的公告》(2016年第4号)

一、关于实行核定征收个人所得税的个体工商户计税依据问题

实行核定征收个人所得税的个体工商户,收入总额为不含税收入额。

个体工商户从事两个或两个以上行业经营项目的,按其主营业务(以实际收入额占总收入额最大比例为标准)确定适用的核定征收率。

《某市地方税务局关于调整个人所得税核定征收率的通知》(某地税规【2011】2号)

二、实行核定征收的纳税人,其应纳个人所得税为核定的经营额乘以征收率。

三、核定征收率按以下方式确定。

1、实行核定征收的个体工商户、承包租赁经营者,其适用征收率为核定的月经营额对应的征收率;

……

六、个人独资企业、合伙企个人所得税的核定征收率可比照本通知的规定执行。

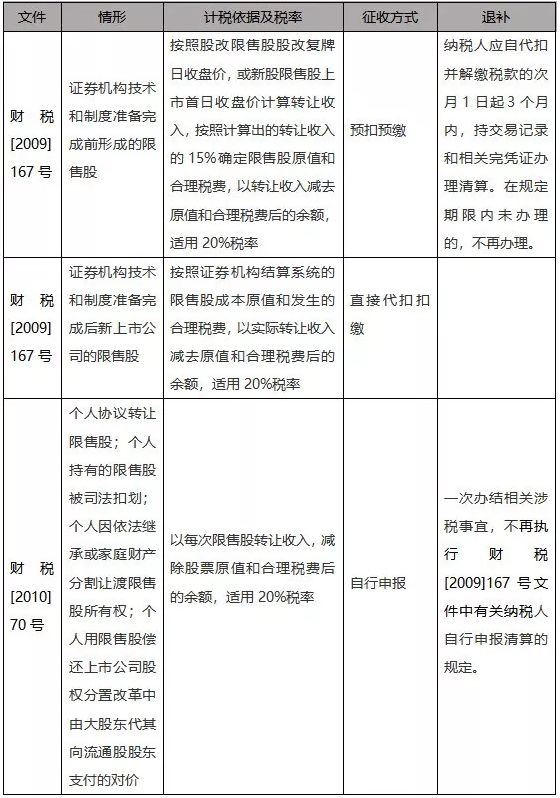

第二,个人协议转让限售股征税事项有特殊规定,以合伙企业形式持股的,也应根据规定计算应纳税所得额。而至于合伙企业已经取得核定征收资格的,对于限售股转让收入能否同时适用核定征收,需要与主管税务机关确认,避免税收风险。本案中,合伙企业自行适用10%应税所得率,与特殊规定中税务机关按85%(原值及合理税费核定为15%)核定应纳税所得额相差巨大,在补税的同时,面临滞纳金和罚款风险。

依据

《财政部、国家税务总局、证监会关于个人转让上市公司限售股所得征收个人所得税有关问题的补充通知》(财税[2010]70号)

二、根据《个人所得税法实施条例》第八条、第十条的规定,个人转让限售股或发生具有转让限售股实质的其他交易,取得现金、实物、有价证券和其他形式的经济利益均应缴纳个人所得税。限售股在解禁前被多次转让的,转让方对每一次转让所得均应按规定缴纳个人所得税。对具有下列情形的,应按规定征收个人所得税:

(五)个人协议转让限售股;

三、应纳税所得额的计算

(三)个人发生第二条第(五)、(六)、(七)、(八)项情形、需向主管税务机关申报纳税的,转让收入按照下列原则计算:

第二条第(五)项的转让收入按照实际转让收入计算,转让价格明显偏低且无正当理由的,主管税务机关可以依据协议签订日的前一交易日该股收盘价或其它合理方式核定其转让收入……。

(四)个人转让因协议受让、司法扣划等情形取得未解禁限售股的,成本按照主管税务机关认可的协议受让价格、司法扣划价格核定,无法提供相关资料的,按照财税[2009]167号文件第五条第(一)项规定执行……。

(六)因个人持有限售股中存在部分限售股成本原值不明确,导致无法准确计算全部限售股成本原值的,证券登记结算公司一律以实际转让收入的15%作为限售股成本原值和合理税费。

《财政部、国家税务总局、证监会关于个人转让上市公司限售股所得征收个人所得税有关问题的通知》(财税[2009]167号)

三、个人转让限售股,以每次限售股转让收入,减除股票原值和合理税费后的余额,为应纳税所得额。即:

应纳税所得额=限售股转让收入-(限售股原值+合理税费)

应纳税额 = 应纳税所得额×20%

本通知所称的限售股转让收入,是指转让限售股股票实际取得的收入。限售股原值,是指限售股买入时的买入价及按照规定缴纳的有关费用。合理税费,是指转让限售股过程中发生的印花税、佣金、过户费等与交易相关的税费。

如果纳税人未能提供完整、真实的限售股原值凭证的,不能准确计算限售股原值的,主管税务机关一律按限售股转让收入的15%核定限售股原值及合理税费。

其次,我们也对地方税务的做法进行合法性评价。

第一,先要指出的是当时的执法背景是趋于严格的。2017年9月14日,国家税务总局稽查局下发《关于2017年股权转让检查工作的指导意见》(税总稽便函[2017]165号),指出:“检查中发现有些地方政府为发展地方经济,增加地方财政收入,引进投资类公司(多为上市公司或拟上市公司的控股股东),自行与企业签订核定征收税款的协议……对地方政府和企业的上述违法行为要坚决依法纠正,对以上从事股票转让的企业按查账征收方式计征企业所得税,如涉及个人所得税同时依法征收。”在核定征收政策缩紧的背景下,该商务咨询公司转让限售股的行为自然会引起税局关注。

第二,地方税局要求合伙企业汇算清缴以此补征限售股转让所得程序错误。在本案适用的旧《个人所得税法》下,个体工商户的生产、经营所得应纳的税款,按年计算,分月预缴,由纳税义务人在次月十五日内预缴,年度终了后三个月内汇算清缴,多退少补。但是对于限售股转让,根据财税[2010]70号的规定,纳税人转让限售股后,应在次月七日内到主管税务机关填报《限售股转让所得个人所得税清算申报表》,自行申报纳税,且应一次办结相关涉税事宜,不再执行财税[2009]167号文件中有关纳税人自行申报清算的规定。因此,地方税局拟对限售股转让事项进行税款补征,并不能通过要求该商务咨询公司汇算清缴实现。

第三,地方税局拟通过查账征收补征税款法律适用错误。由于地方税局在2017年已经对该商务咨询公司鉴定实施核定征收,可以证明该商务咨询公司未设置账簿或者虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账。此时再要求该商务咨询公司提供账簿资料等,客观上无法实施。根据财税[2010]70号、财税[2009]167号文件规定,如果纳税人未能提供完整、真实的限售股原值凭证的,不能准确计算限售股原值的,主管税务机关一律按限售股转让收入的15%核定限售股原值及合理税费。即便地方税局补征税款,仍只能通过核定征收方式进行。

小结:最后,案件的解决是税企双方协商解决,具体补征数额、滞纳金等事项不得而知。但是本案给与大家两个启示:第一,纳税人应当如实提供信息,避免干扰税局判断,即便日后补税,也能避免滞纳金损失;第二,税局应当遵守信赖利益保护原则,核定征收一经作出即具有公定力、存续力、拘束力以及执行力,未经法定程序不得随意撤销、废止。

文章来源:华税