发票漫谈之“免税”的绿化发票

今天我们谈一下绿化工程公司“滥用”免税发票的问题。

案例简介:

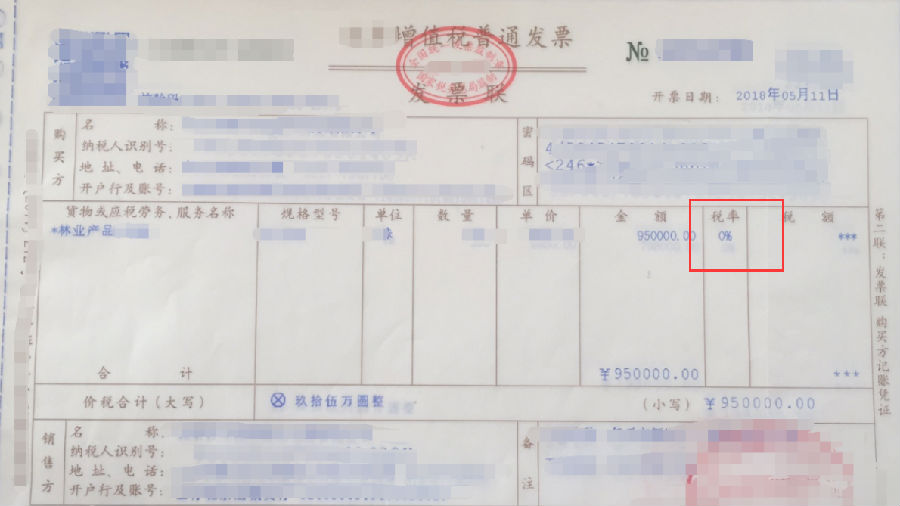

甲房地产公司与乙绿化工程公司签订某开发项目的绿化工程施工合同,合同内容包括:(1)苗木种植:乔、灌等苗木的采购、运输、种植及养护;(2)种植土回填:回填前的场地整理、地形营造、土方夯实等;(3)园路工程:园路、硬地的基层及面层铺装、道路路牙、及各种景观小品等;(4)土方挖填、景观照明、灌溉、排水、电气照明等景观工程等。工程价款合计约1400万元。最终,工程结算时乙方为甲方房地产企业提供了全部苗木销售的免税发票1400万元。而甲方,也以此作为清算成本进行了扣除。

笔者分析:

本案中,施工方将销售苗木与绿化建筑服务全部开具增值税免税发票,与其合同约定的业务内容并不相符。合同内容中除了苗木销售外,更多的是绿化施工的内容。

根据《发票管理办法》第二十二条的规定:“任何单位和个人不得为他人、为自己开具与实际经营业务情况不符的发票”。而上述这种用免税发票替代应税服务票据的情形,显然是无效且不合规的。而作为房地产企业,也会“殃及池鱼”:根据《国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发〔2006〕187号 )第四条第一款规定:“扣除取得土地使用权所支付的金额、房地产开发成本、费用及与转让房地产有关税金,须提供合法有效凭证;不能提供合法有效凭证的,不予扣除。”

因此,该项业务虽取得了发票,但由于施工方开具的发票与实际业务不符,而成为不合规票据,在土地增值税清算中不予扣除。

协同建议:

1.作为施工方,可以签订销售苗木、绿化建筑服务的两个合同,分别按照销售货物、销售服务开具发票。根据《增值税暂行条例》第十五条的规定,“农业生产者销售的自产农产品,免征增值税。”因此,若施工方销售的是自己种植的苗木,则苗木销售合同对应业务可以开具增值税免税发票。

2.根据财税〔2016〕36号附件一第四十条的规定:“一项销售行为如果既涉及服务又涉及货物,为混合销售。从事货物的生产、批发或者零售的单位和个体工商户的混合销售行为,按照销售货物缴纳增值税;其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。”根据混合销售的规定,若施工方以绿化工程为主业,则需全部开具建筑服务10%(2018年5月1日以后)的增值税发票。

据此,我们提醒广大房产公司在取得业务发票时,除了发票真实性的核查外,还应注意发票有效性与合规性的审核,确保开具的发票应与实际业务内容保持一致,避免土增清算中由于票据不合规造成的不予扣除的麻烦。