汇算系列之职工薪酬支出的所得税处理

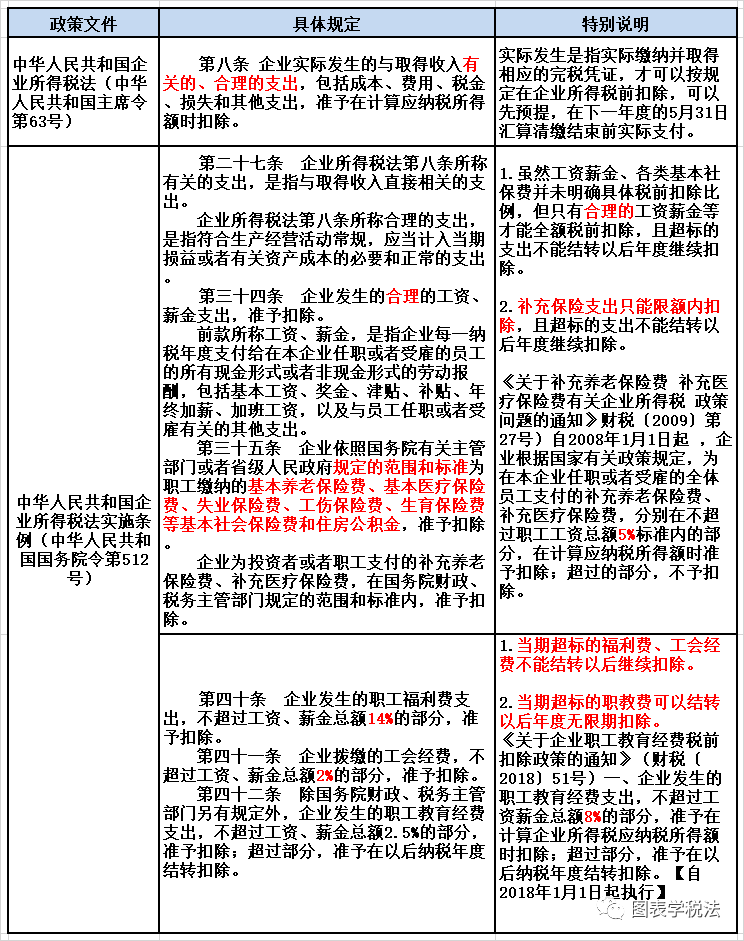

职工薪酬支出是每家企业的必备支出,它包含工资薪金支出、职工福利费支出、职工教育经费支出、工会经费支出、各类基本社会保障支出、住房公积金支出、补充养老支出、补充医疗支出等,统称为职工薪酬支出,这类支出的扣除是怎样规定的,具体如何在所得税汇算时扣除呢。今天我们就讲讲。首先看下相关政策规定。

重要提醒:

1.当期超标的福利费、工会经费在所得税上属于永久性差异,但当期超标的职教费属于暂时性差异,可以用于以后年度抵扣,且无截止期限。

2.当期超标的工资薪金、基本性社保费要分析是否属于不合理支出,若是,则是永久性差异,反之,则是暂时性差异。

3.福利费、工会经费、职教费、补充养老、补充医疗等支出的税收口径金额均是以当期工资薪金总额的税收口径为基数计算。

【问】合理的工资薪金怎样理解?

【答】关于合理工资薪金,在《关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕)中有专门的解释。《实施条例》第三十四条所称的“合理工资薪金”,是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。税务机关在对工资薪金进行合理性确认时,可按以下原则掌握:

(一)企业制订了较为规范的员工工资薪金制度;

(二)企业所制订的工资薪金制度符合行业及地区水平;

(三)企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的;

(四)企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务。

(五)有关工资薪金的安排,不以减少或逃避税款为目的;

由此可以看出,脱离市场实际的工资薪金奇高或奇低都是不合理的,需要所得税前调整,且属于永久性差异。

【问】若一家公司的工资薪金有100万,社保费等45万,合理吗?

【答】根据所得税法实施条例,企业依照国务院有关主管部门或者省级人民政府规定的范围和标准为职工缴纳的基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费等基本社会保险费和住房公积金,准予扣除。

也就是说只有合理的各类基本性社会保障性社保费才能在当期所得税前全额扣除,虽然税法并未明确规定具体扣除比例,但按照目前全国基本性社保费占比范围,很明显能够判断出不合理的社保费扣除金额。该公司社保费占比45%,查找当地的社保缴费比例,显然已经超出公司应承担的合理范围,因此该公司账列45万的社保费不能全额税前扣除,且超标的部分在以后年度亦不能税前扣除。

若受新冠疫情影响企业推迟缴纳的社保费而导致阶段性呈现当期社保费占比不合理的情况需另当别论。

接下来我们举个例子说明。

例:四川企业甲公司于2019年1月新成立,是一家商贸企业,2019年当年会计利润100万,其中管理费用和销售费用中的职工薪酬发生额合计183万元,2019年全年应付职工薪酬科目发生明细如下,不考虑其他错账等特殊情况。

根据以上信息该如何做职工薪酬支出的所得税汇算呢?

第一步:手工填报职工薪酬支出及纳税调整明细表A105050。

假定甲公司12月工资预提10万,但由于该公司的薪酬制度规定次月发上月的工资,那2019年虽然实际发放数是110万,但已计提未发放10万属于未到发放时点且跨年在汇算前已正常发放,则2019年汇算时税收口径可以扣除的工资薪金支出为120万。

1.由于正常工资薪金是先预提,次月发放,可能导致账载金额数与实际发生额不一致,若明确在次年汇算前发放,则可无需调增,直接按照计入成本费用的金额确定税收口径金额,否则需纳税调增,确认可抵扣暂时性差异及相应递延所得税资产。

2.四川企业平均社保承担比例25%~26.325%,甲公司当期的社保费占比异常过高,若经分析属于非合理原因,则需调增超标部分,且以后年度不能调减抵扣。

第二步:自动生成纳税调整项目明细表A105000。

提示:2019年调增的25万不能在2020年汇算时候调减,属于永久性税会差异。

文章来源:颜婕 图表学税法