土增清算中层高系数法下的建安成本的分分合合

土地增值税清算中,成本分摊一直是个难题与争议点,分摊方法五花八门,分摊的结果又各不相同,到底哪个方法更合理,往往仁者见仁智者见智/税企来回扯皮。为了统一口径,税务机关最喜欢的方法就是按建筑面积大平均,但具体到建安成本,建筑面积大平均的方法似乎又存在明显不合理之处,比如同一栋建筑物上半段是住宅,下半段是底商,底商层高通常在4.2-6米之间,而住宅层高一般在3米左右,两者层高差异较大,传统的建筑面积分摊方法没有考虑这种不同层高对建安成本的影响,实质上是有失客观的,而层高系数法恰好可以弥补这种不足,部分省市税务机关也明文赋予了纳税人使用层高系数的权利。

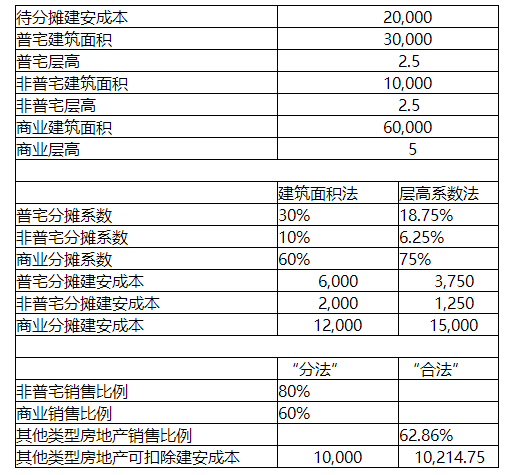

通过一个例子了解层高系数法:

注:层高系数法

商业层高系数=商业层高/住宅层高=5/2.5=2

住宅分摊系数=住宅建筑面积/(住宅建筑面积+商业建筑面积*层高系数)=40,000/(40,000+60,000*2)=25%

商业分摊系数=商业建筑面积*商业层高系数/(住宅建筑面积+商业建筑面积*层高系数)=60,000*2/(40,000+60,000*2)=75%

到上面这一步一般没有争议,但归集到土增清算扣除金额时就会有很大争议,比如贵州省目前仍实行两分法暨普通住宅与其他类型房地产,假设其他类型房地产中有商业和非普通住宅,且两者清算时销售比例不一致,该如何归集建安成本扣除金额,就有两种不同思路了——“分法”与“合法”。“分法”的逻辑:其他类型房地产建安成本扣除金额=(商业建安成本*商业销售比例+非普通住宅建安成本*销售比例),“合法”的逻辑:其他类型房地产建安成本扣除金额=其他类型房地产建安成本*销售比例。举个例子便于理解:

2、“合法”其他类型房地产销售比例=(10,000*80%+60,000*60%)/(10,000+60,000)=62.86%

注:1、“分法”其他类型房地产可扣除建安成本=非普宅分摊建安成本*非普宅销售比例+商业分摊建安成本*商业销售比例=1,250*80%+15,000*60%=10,000

其他类型房地产可扣除建安成本=其他类型房地产分摊建安成本*其他类型房地产销售比例=(1,250+15,000)*62.86%=10,214.75

从上例计算分析可见两种逻辑算出的扣除金额有差异。那么哪种逻辑是“正确”的呢?作者认为无论何种分摊方法,土增税的成本在各个业态、分类之间的归集其实都是个近似的过程,并不存在绝对正确的方法,所以你会发现财政部或者总局的文件里几乎没有强制性的分摊规定,表述最多的字眼是“合理”,至于地方上的税务机关制定的某些强制性分摊方法(如建安一律按建面法,暂不讨论这些规定是否有上位法依据是否与上位法冲突)也并非主要从正确与否或者合理性的出发点来考虑,更多地是为了统一口径。回到本例中,“分法”和“合法”到底哪个更合理呢?其实并不不容易下结论,如果认为销售比例应和清算分类(三分、两分等)相匹配,或者认为土增清算中扣除金额应汇总到清算分类的维度,那么“合法”更合理;如果为了和层高系数法保持逻辑一致(好不容易把成本分开了为啥又混到了一起),那么“分法”更合理。除了层高系数法,专属成本也会遇到同样的问题。作者倾向于“合法”,“分法”似乎看起来更精确,但土增清算成本归集分摊本来就是一个精确度与效率妥协的结果,没必要弄得那么细致了吧,归集到三分、两分足矣。当然如果没有明确的政策规定,这个政策空间纳税人倒是可以充分利用一下。

文章来源:“税语说”。