新收入准则下房地产企业增值税税会差异探讨

背景介绍

财政部于2017年发布了新收入准则(下称新准则),新准则设定了收入计量确认的五步法。即收入确认以合同识别为起点,然后识别合同中的各单项履约义务,再确定交易价格,接下来将交易价格分摊至各单项履约义务,最后在履行各单项履约义务时确认收入。由于新准则相对以往的收入确认方法产生了较大改变,同时由于房地产行业预售制和增值税预缴制的原因,收入确认方法的变化也带来了房地产企业增值税的税会差异。

笔者将根据新准则设定的五步确认法,分析房地产企业可能存在的账务处理方式,并着重探讨不同账务处理方式下的增值税税会差异。

案例假设

作为项目开盘促销手段,某房地产企业针对在开盘前一个月内签订销售合同并完成付款的客户给予赠送1年物业管理服务费的优惠。此销售合同涉及到两个履约义务,一个是房屋销售义务,另外一个是物业管理服务义务,由于两个履约义务可明确区分,需要分别按照两项履约义务来确认收入。假设交易总价是110.06万元,并将合同交易金额在两项履约义务中进行分摊,房屋销售分摊金额是109万元,物业管理服务分摊金额是1.06万元。

增值税处理

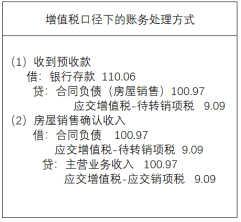

在售楼赠送物业管理服务费的增值税处理上,主要观点认为:由于房地产企业赠送的物业管理服务费以客户购买房屋为前提,在增值税处理上不视作无偿赠送,无需视同销售。同时合同中未分别约定房屋销售和物业管理服务的金额,需要将合同总金额按照销售不动产计算销项税额。按照此观点,销售不动产的不含增值税收入是100.97万元,销项税额是9.09万元,增值税口径下的账务处理方式如下:

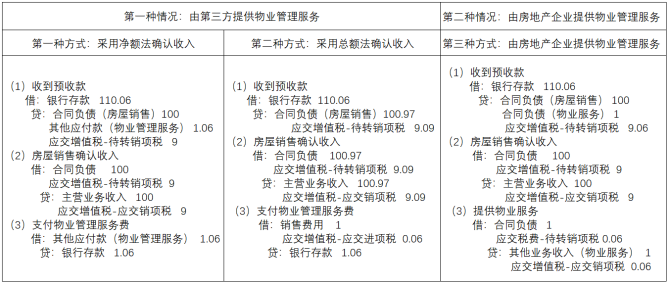

收入确认分析 笔者分两种情况的三种方式来讨论收入确认的账务处理方式。第一种情况,物业管理服务由第三方物业公司提供,此时物业管理服务视为房地产开发企业销售外购产品或服务,这种情况下存在两种收入确认方式。根据《企业会计准则第14号——收入》第三十四条:企业应当根据其在向客户转让商品前是否拥有对该商品的控制权,来判断其从事交易时的身份是主要责任人还是代理人。如果判定企业身份为主要责任人,则以总额法进行收入确认;如果判定为代理人,则以净额法来确认收入。

第二种情况,由房地产企业自身提供物业管理服务,这种情况产生了第三种账务处理方式。三种账务处理方式详见下表,同时为方便比较分析税会差异,笔者在表中按照新准则的收入口径来计算增值税销项税额。

税会差异分析 第一种收入确认方式,即由第三方提供物业管理服务,同时房地产开发企业对第三方提供的物业管理服务不具有控制权,采用净额法确认收入。按照新准则的收入确口径,确认的房屋销售额是100万元,而增值税的销售额仍然是100.97万元。差异产生的原因在于,在第一种收入确认方式下,首先将赠送的物业管理费视为对客户的现金折扣,即房屋销售合同总价减为109万元,而将多收取的1.06万元作为代物业管理公司向客户收取的费用。因此在这种收入确认方式下,仅确认100万元的房屋销售收入,并计提销项税额9万元。

第二种收入确认方式,即由第三方提供物业管理服务,同时房地产企业能够控制该物业管理服务,采用总额法确认收入。此时将收到的合同总价全部视为房屋销售收入,而赠送的物业管理服务费视为销售费用,在这种方式下确认的收入金额与增值税销售额保持一致。

第三种收入确认方式,即由房地产企业自己提供物业管理服务,分别确认房屋销售收入和物业管理服务收入,与增值税确认的销售额存在两方面的差异。一方面是收入类型的差异,在新准则的收入确认口径下,应分别按照销售不动产和提供物业管理服务来确认销售收入,分别适用9%和6%的税率。而增值税的处理方式须将全部销售额按照不动产销售收入来计算销项税额,适用税率9%。另一方面是收入确认时间的差异,按照新准则的收入确认口径,需要分别在完成房屋销售和完成提供物业管理服务两个时间节点来确认收入,而增值税则全部视作不动产销售收入,通常在合同约定交楼日确认增值税纳税义务发生时间。

除上述税会差异分析之外,读者还需要关注房地产企业如果按照时段法来确认不动产销售收入,则不动产销售的收入确认时间与增值税纳税义务发生时间也产生了税会差异。新准则规定的时段法,需要按照履约进度逐步确认收入,而增值税则要求在合同约定交楼日、实际交楼日和开票日,三者孰早的时点来确认增值税纳税义务发生时间。

新收入准则引起的增值税税会差异给房地产企业带来的影响在于,房地产企业在复核账上税金准确性和增值税纳税申报上增加了操作难度。

新准则确认的收入金额与增值税销售额存在差异,一方面导致企业财务人员无法根据账上的收入金额乘以相应税率来复核销项税额的准确性。

另一方面,企业财务人员无法根据账上的收入金额来直接填写增值税纳税申报表中的销售额数据,需要借助手工台账或者辅助帐来识别并确认增值税的销售额。但是,从另一个角度来看,新准则强调收入确认需要以合同履约义务识别为基础和前提,这无形中也会加深企业人员对业务实质的理解,而税务处理方式的选择也依赖于业务实质。加深对业务实质的理解,有利于企业人员在合同签订、票据开具、资金支付等方面来还原业务实质,从而减少税企争议,降低税务风险。

文章来源:正坤财税 袁晨新 正坤财税