土地增值税清算实务案例:设计费也设“计谋”?

摘要:房地产项目设计是房地产开发中的关键环节,通过设计可以提升建筑品质,降低建造成本,提高市场竞争力。房地产设计费主要包括总体规划设计费、方案设计费、施工图设计费、环境景观设计费、综合管网设计费等。

实务中,房地产企业“设计费用”会隐藏什么样的税务风险以及如何有效把控、防范税收风险?接下来将以实务案例的形式与大家一起学习探讨。

案例概要:

A房地产企业开发建设“御溪苑”项目,2016年06月15日与国土资源局签订土地出让合同,项目于2017年01月20日正式开工,并于2019年02月10日竣工验收备案,截至2023年8月,已转让房地产建筑面积占比98%。

2023年9月10日,该项目所在地主管税务机关对A房地产企业下达《税务事项通知书》(土地增值税清算通知)。

税务机关根据企业申报的资料进行审核,在审核A房地产有限公司与某景观设计有限公司签订的小区内绿化设计合同时发现,绿化设计面积异常,绿化设计合同及证照资料相关附件信息如下:

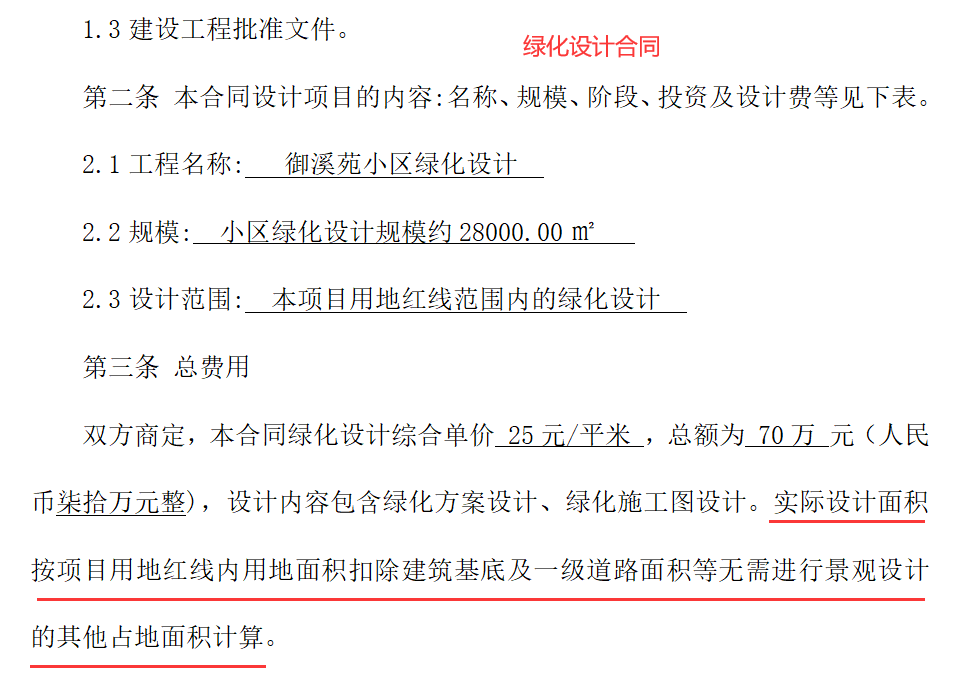

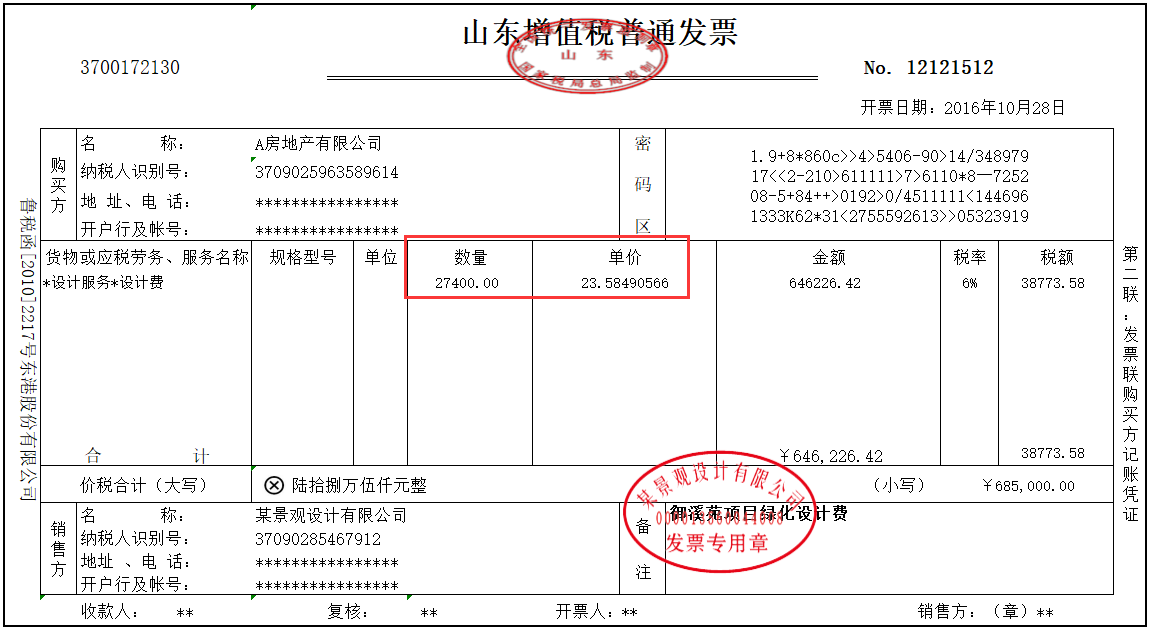

1、绿化设计合同及开票信息:

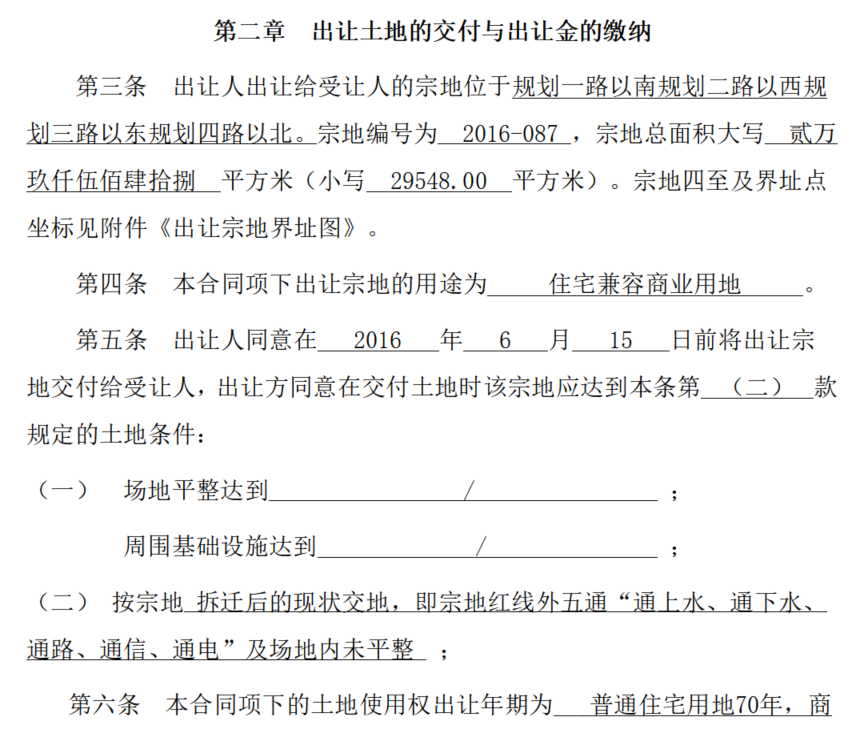

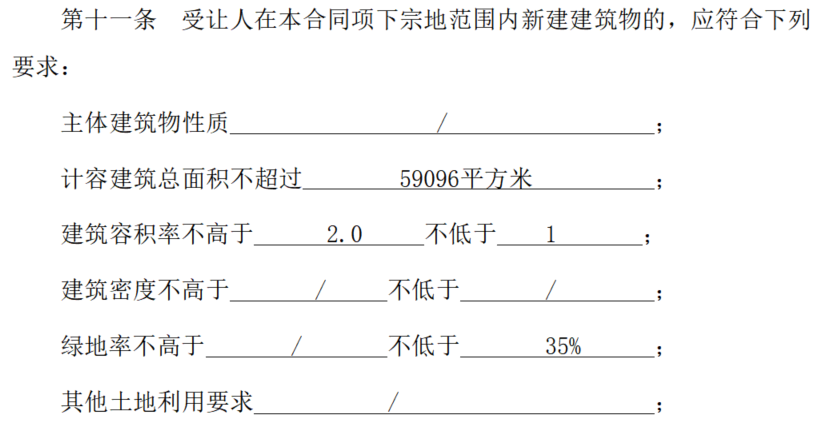

2、土地出让合同信息:

3、项目各楼占地面积信息:

根据上述信息,试分析该项目“设计费”在本次土地增值税清算过程中存在哪些风险?

案例解析:

由绿化设计合同可知:①实际设计面积“按项目用地红线内用地面积扣除建筑基底及一级道路面积等无需进行景观设计的其他占地面积计算”;②清算项目绿化设计综合单价为25元/㎡,暂定绿化设计面积28000㎡,合同开票金额685,000.00元,绿化设计开票面积27400.00㎡(685000元÷25元/㎡)。

由土地出让合同可知,土地出让面积(即红线内用地面积)为29548.00㎡,绿地率不低于35%。

由项目各楼占地面积可知,各楼占地(即建筑基底)为14243.50㎡。

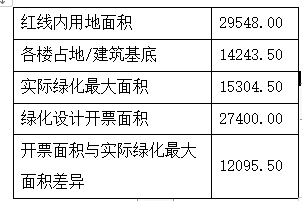

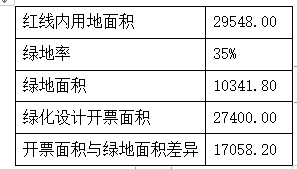

综上,对绿化设计面积进行归纳分析如下:

1、通过设计合同有关实际设计面积的计算规则证实设计面积的合理性:

2、通过土地出让合同中的绿地率证实设计面积的合理性:

综上:A房地产有限公司申报的本期清算项目绿化开票面积不实,存在虚列绿化设计费的风险,需重点关注。

总结归纳:

“设计费”分析时,我们除了需要关注设计合同本身约定的内容外,还需结合证照信息进行综合比对,落实设计面积的合理性,及时发现是否存在设计面积超标的情况。同时,我们还需进一步核实多个(或分期)项目共同发生的“设计费”是否已合理分摊。

政策依据:

国家税务总局关于印发《土地增值税清算管理规程》的通知(国税发〔2009〕91号)

第二十一条 审核扣除项目是否符合下列要求:

(一)在土地增值税清算中,计算扣除项目金额时,其实际发生的支出应当取得但未取得合法凭据的不得扣除。

(二)扣除项目金额中所归集的各项成本和费用,必须是实际发生的。

(三)扣除项目金额应当准确地在各扣除项目中分别归集,不得混淆。

(五)纳税人分期开发项目或者同时开发多个项目的,或者同一项目中建造不同类型房地产的,应按照受益对象,采用合理的分配方法,分摊共同的成本费用。

第二十三条 审核前期工程费、基础设施费时应当重点关注:

(一)前期工程费、基础设施费是否真实发生,是否存在虚列情形。

(三)多个(或分期)项目共同发生的前期工程费、基础设施费,是否按项目合理分摊。

国家税务总局关于印发《土地增值税清算鉴证业务准则》的通知(国税发〔2007〕132号)

第三十二条 前期工程费的审核,应当包括下列内容:

(一)审核前期工程费的各项实际支出与概预算是否存在明显异常。

(二)审核纳税人是否虚列前期工程费,土地开发费用是否按税收规定扣除。

国家税务总局关于房地产开发企业土地增值税清算管理有关问题的通知(国税发〔2006〕187号)

四、土地增值税的扣除项目

(五)属于多个房地产项目共同的成本费用,应按清算项目可售建筑面积占多个项目可售总建筑面积的比例或其他合理的方法,计算确定清算项目的扣除金额。

【原创声明】本文为平台作者原创内容,未经允许,禁止转载。该内容仅为一般用途撰写及引用,并非旨在成为可信赖、可依据遵照执行的会计、税务、法律或其他专业意见。如若涉及决策,请在充分考虑周全的情况下,咨询当地税务机关或专业人士获取进一步意见。所引用内容版权归原版权人所有,我们尊重版权保护,如有问题请联系我们配合处理,谢谢!