房开企业“以房抵债”土地增值税清算实务案例解析

摘要:房地产企业“以房抵工程款”,是指房地产企业将建筑工程项发包给建筑施工企业施工,在施工过程中或完工后,房地产企业由于种种原因无法按合同约定支付工程款,而选择将其尚未建成或已建成的的开发产品“支付”给施工方,代替以货币形式支付全部或部分工程款,从而履行支付工程款义务的行为。

实务中,房地产企业用“抵账房”形式支付工程款会隐藏什么样的税务风险以及如何有效把控、防范?通过以下实务案例与大家一起学习探讨一下。

案例概要:

甲房地产企业于2018年9月28日在发改部门进行“福满园”项目的立项。项目于2019年4月3日正式开工,2019年10月25日取得最后一张商品房预销售许可证,并于2022年12月29日竣工验收,截至2023年4月,已转让房地产建筑面积占比89%。

2023年5月10日,该项目所在地主管税务机关对甲房地产企业下达《税务事项通知书》(土地增值税清算通知)。

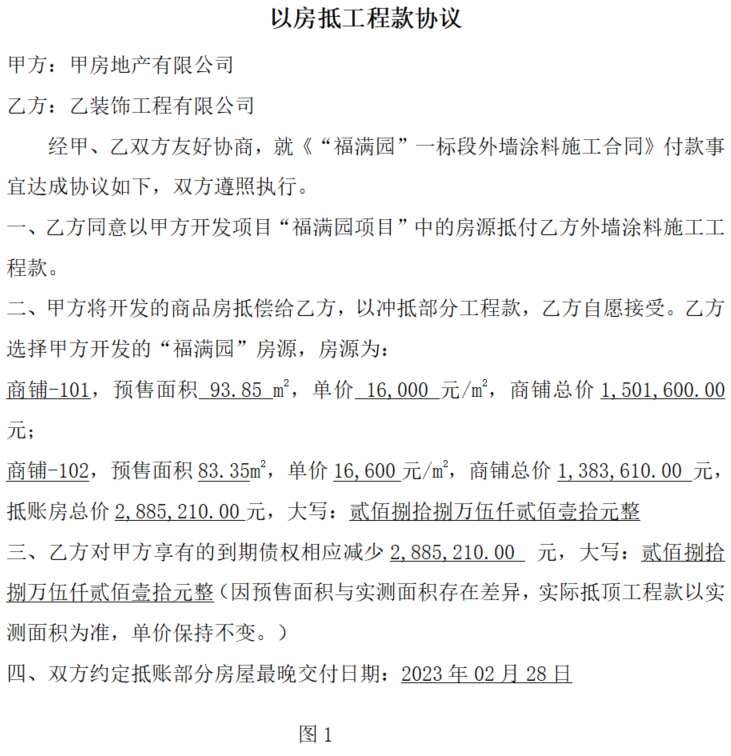

税务机关根据企业申报的资料进行审核,在审核甲房地产公司与乙装饰工程有限公司签订的外墙涂料施工合同“四流是否一致”时发现,工程款在支付过程中存在“以房抵债”,具体抵债协议部分内容见图1、图2

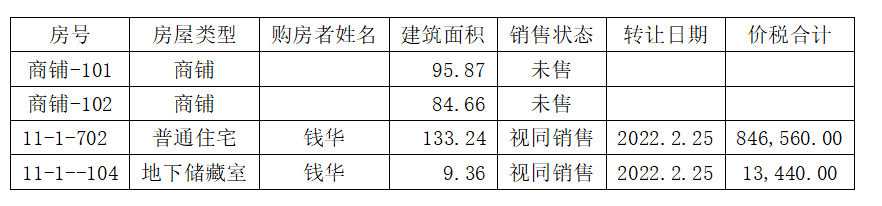

甲房地产公司自行申报时,有关抵账房部分销售明细如下表所示:

根据上述信息,试分析该项目“以房抵债”部分在本次土地增值税清算过程中存在哪些风险?

案例解析:

由图1可知,商铺-101、商铺-102已与施工方(乙方)签订“以房抵债”协议,且在2023.2.28前已交房。故企业自行申报上述两套商铺信息未售不属实,根据本项目同房源类型、同年度、同楼层的公允价值做已售处理调增收入,同时缴纳相关税费。

由图2可知,房地产企业虽将抵债的住宅及储间做已售处理,但通过对本项目同年度、同房源类型、同楼层的销售信息进行分析,发现普通住宅的均价10000元/㎡,抵债协议约定6500元/㎡,低于均价的30%;同时“抵债协议”约定,面积以实测面积为准,销售单价不变,企业自行申报时只对面积进行了调整,销售总价未进行调整。

总结归纳:

“以房抵债”形式支付工程(材料)款时,由于该支付形式的特殊性,可能存在“未将抵账房进行视同销售处理,未确认相关收入”,或是“抵账协议约定的销售价款低于市场公允价值”的问题,以上行为往往容易被税务机关认定为“在账簿上少列或不列收入,进行虚假纳税申报”的税务风险,进而被税务机关进行纳税调整。

因此,房地产企业在与施工企业等签订“以房抵债”协议时,协议条款尤其是抵债房源及销售信息、所抵工程款金额、商品房最终交付时间等关键信息尽量约定明晰;当抵债房权属发生转移,应及时确认收入,缴纳增值税及附加、企业所得税、土地增值税等相关税费,避免给自己带来不必要的麻烦和涉税风险。

政策依据:

《中华人民共和国增值税暂行条例实施细则》 第十六条 纳税人有条例第七条所称价格明显偏低并无正当理由或者有本细则第四条所列视同销售货物行为而无销售额者,按下列顺序确定销售额:

(一)按纳税人最近时期同类货物的平均销售价格确定;

(二)按其他纳税人最近时期同类货物的平均销售价格确定;

(三)按组成计税价格确定。组成计税价格的公式为:

组成计税价格=成本×(1+成本利润率)

国家税务总局关于印发《土地增值税清算管理规程》的通知(国税发〔2009〕91号)第十九条? 非直接销售和自用房地产的收入确定

(一)房地产开发企业将开发产品用于职工福利、奖励、对外投资、分配给股东或投资人、抵偿债务、换取其他单位和个人的非货币性资产等,发生所有权转移时应视同销售房地产,其收入按下列方法和顺序确认:

1.按本企业在同一地区、同一年度销售的同类房地产的平均价格确定;

2.由主管税务机关参照当地当年、同类房地产的市场价格或评估价值确定。

国家税务总局关于印发《房地产开发经营业务企业所得税处理办法》的通知(国税发〔2009〕31号)第七条? 企业将开发产品用于捐赠、赞助、职工福利、奖励、对外投资、分配给股东或投资人、抵偿债务、换取其他企事业单位和个人的非货币性资产等行为,应视同销售,于开发产品所有权或使用权转移,或于实际取得利益权利时确认收入(或利润)的实现。确认收入(或利润)的方法和顺序为:

(一)按本企业近期或本年度最近月份同类开发产品市场销售价格确定;

(二)由主管税务机关参照当地同类开发产品市场公允价值确定;

(三)按开发产品的成本利润率确定。开发产品的成本利润率不得低于15%,具体比例由主管税务机关确定。

关于印发《全国法院贯彻实施民法典工作会议纪要》的通知(法【2021】94号)

转让价格达不到交易时交易地的指导价或者市场交易价百分之七十的,一般可以视为明显不合理的低价;对转让价格高于当地指导价或者市场交易价百分之三十的,一般可以视为明显不合理的高价。