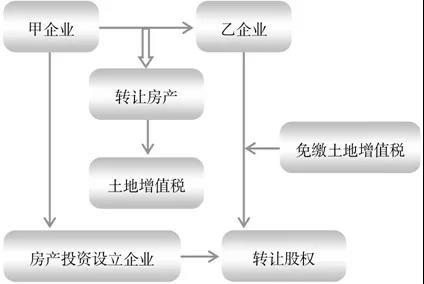

将房产销售改为股权转让进行纳税筹划

纳税筹划思路

自2018年1月1日至2020年12月31日,按照《中华人民共和国公司法》的规定,非公司制企业整体改制为有限责任公司或者股份有限公司,有限责任公司(股份有限公司)整体改制为股份有限公司(有限责任公司),对改制前的企业将国有土地使用权、地上的建筑物及其附着物(称房地产)转移、变更到改制后的企业,暂不征土地增值税。上述所称整体改制,是指不改变原企业的投资主体,并承继原企业权利、义务的行为。

按照法律规定或者合同约定,两个或两个以上企业合并为一个企 业,并且原企业投资主体存续的,对原企业将房地产转移、变更到合并后的企业,暂不征土地增值税。按照法律规定或者合同约定,企业分设为两个或两个以上与原企业投资主体相同的企业,对原企业将房地产转移、变更到分立后的企业,暂不征土地增值税。单位、个人在改制重组时以房地产作价入股进行投资,对其将房地产转移、变更到被投资的企业,暂不征土地增值税。上述改制重组有关土地增值税政策不适用于房地产转移任意一方为房地产开发企业的情形。

企业改制重组后再转让国有土地使用权并申报缴纳土地增值税时,应以改制前取得该宗国有土地使用权所支付的地价款和按国家统一规定缴纳的有关费用,作为该企业“取得土地使用权所支付的金额”扣除。企业在改制重组过程中经省级以上(含省级)国土管理部门批准,国家以国有土地使用权作价出资入股的,再转让该宗国有土地使用权并申报缴纳土地增值税时,应以该宗土地作价入股时省级以上(含省级)国土管理部门批准的评估价格,作为该企业“取得土地使用权所支付的金额”扣除。办理纳税申报时,企业应提供该宗土地作价入股时省级以上(含省级)国土管理部门的批准文件和批准的评估价格,不能提供批准文件和批准的评估价格的,不得扣除。

企业在申请享受上述土地增值税优惠政策时,应向主管税务机关提交房地产转移时双方营业执照、改制重组协议或等效文件,相关房地产权属和价值证明、转让方改制重组前取得土地使用权所支付地价款的凭据(复印件)等书面材料。

上述所称不改变原企业投资主体、投资主体相同,是指企业改制重组前后出资人不发生变动,出资人的出资比例可以发生变动;投资主体存续,是指原企业出资人必须存在于改制重组后的企业,出资人的出资比例可以发生变动。

根据《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)所附《营业税改征增值税试点有关事项的规定》,在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,其中涉及的不动产、土地使用权转让行为,不征收增值税。

企业可以充分利用上述税收政策来进行纳税筹划。

法律政策依据

(1) 《中华人民共和国土地增值税暂行条例》(国务院1993年12 月13日颁布,国务院令〔1993〕第138号,根据2011年1月8日国务院令第588号《国务院关于废止和修改部分行政法规的决定》修订)。

(2) 《中华人民共和国土地增值税暂行条例实施细则》(财政部1995年1月27日发布,财法〔1995〕6号)。

(3) 《财政部 国家税务总局关于继续实施企业改制重组有关土地增值税政策的通知》(财税〔2018〕57号)。

(4) 《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)。

纳税筹划图

纳税筹划案例

某房地产开发公司与某酒店投资公司签订协议,建造一处五星级酒店。工程由该房地产开发公司按照该酒店投资公司的要求进行施工、建造。工程决算后,该酒店投资公司以140000万元的不含税价格购买该酒店。该房地产开发公司需要支付土地出让金20000万元,房地产开发成本70000万元,房地产开发费用4500万元,利息支出5000万元城建税为7%。当地政府允许扣除的房地产开发费用,按照取得土地使用权和开发成本金额之和的5%以内计算扣除。请计算该房地产开发公司应当缴纳的土地增值税和企业所得税,并提出纳税筹划方案。

筹划方案

该房地产开发公司取得土地使用权支付成本20000万元、房地产开发成本70000万元。

房地产开发费用合计:(20000+70000)×5%+5000=9500(万元);

房地产加计扣除费用:(20000+70000)×20%=18 000(万元);

允许扣除项目合计:20 000+70000+9 500+18000+7000+700=125200(万元);

增值额140000-125200=14800(万元);

增值率:14800÷125200×100%=11.82%;

应当缴纳土地增值税:14800×30%=4440(万元)。

不考虑其他税费,该房地产开发公司利润总额:

140000-(20000+70000)-9500-4440=36060(万元);

应当缴纳企业所得税:36060×25%=9015(万元)。

该房地产开发公司的净利润:36060-9015=27045(万元)。

该房地产开发公司可以出资10亿元投资组建全资子公司——甲公司,由甲公司购置土地并自行建造该酒店,需要支付土地价款2亿元、房地产开发成本7亿元、房地产开发费用9 500万元。建成之后,该房地产开发公司再将甲公司以14亿元的价格转让给该酒店投资企业。

该房地产开发公司需要缴纳印花税:140000×5?=70(万元);

企业所得税后利润:(140000-100000-70)×(1-25%)=29947.5(万元);

增加利润:29947.5-27 045=2 902.5(万元)。

如果进行纳税筹划,将该房屋的出售分为两个合同,第一个合同为房屋出售合同,不包括装修费用,房费不含税,房屋出售价格为700万元,允许扣除的成本为300万元。第二个合同为房屋装修合同,不含税装修费用300万元,允许扣除的成本为100万元。

则土地增值率:400÷300=133%。

应该缴纳土地增值税:400×50%-300×15%=155(万元)。

不考虑其他税费,该房地产公司的利润为:700-300-155+300- 100=445(万元)。

经过纳税筹划,减轻企业税收负担:445-360=85(万元)。

文章来源:智慧源地产财税