房企自持面积的土地成本增值税能否扣除

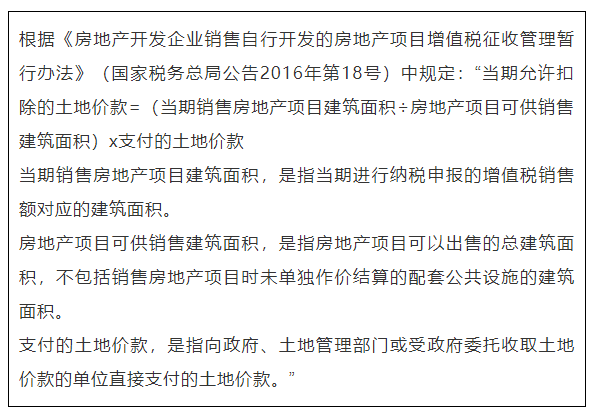

一、首先看看土地价款扣除的公式

二、关于自持面积土地价款增值税的扣除的分析

笔者认为目前来说,自持物业主要分两类:

一种是“主动自持”,即开发商在开发完成后出于经营考虑,将开发产品用于自用或者出租;

第二种是政府要求下的“被动自持”,随着国内热点城市楼市火爆销售,为严控地价、房价的快速上涨,各地政府相继出台了一系列调控政策,在土地供给市场上,多个城市相继出现了“竞地价、竞自持(竞自持面积或竞自持年限)”等土拍模式。对于这类自持物业,从一“出生”就被限制了土地使用权期限内不允许对外销售,或者要求自持一定的年限,比如要求5-10年时间的自持。

1)对于“主动自持”的物业,笔者认为应该计入“可供销售建筑面积”中。根据《房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法》(国家税务总局公告2016年第18号)中的规定,房地产项目可供销售建筑面积,不包括销售房地产项目未单独作价结算的配套公共设施的建筑面。笔者认为,房地产项目可供销售建筑面积,是指计容的建筑面积,不包括地下车位等不计容的建筑面积。对于“主动自持”的物业,本质上也是属于可供销售的房产,只是开发商选择暂时不对外销售,未来有一天可以对外销售,在未来销售时可以按照规定扣除这部分的土地价款计算销项税额。

2)对于政府要求下的“被动自持”物业,笔者认为应分情况考虑,对于全期限自持的物业,由于这部分的物业因为是全期限自持,即在土地使用权期限内不能销售,因此不能认为该物业为可售物业,与第一种形式的自持有着本质区别。这类“被动自持”的物业面积不应当包括在可供销售总建筑面积中。另外一种自持物业是政府要求在一定年限内自持,这类自持在达到一定年限内是可以销售的。笔者认为这类自持虽然谈不上“主动自持“,但是应该按照”主动自持“情形来处理,其建筑面积视为可售建筑面积,在自持期间,比如5-10年内,这部分物业不出售,企业的增值税销项也不能抵减相应的土地价款,待未来物业出售了再予以抵减符合税法精神,具有配比的合理性。

3)对于上述提到的不管是政府要求自持一定的年限(比如5-10年)还是全期限的自持物业,在土地价款的增值税如何扣除计算的问题上,目前尚未有明确的政策规定,实务中我们建议咨询当地的税务机关,按照当地税务机关的执行口径来执行,减少税收争议。

文章来源: 杨婕 正坤财税