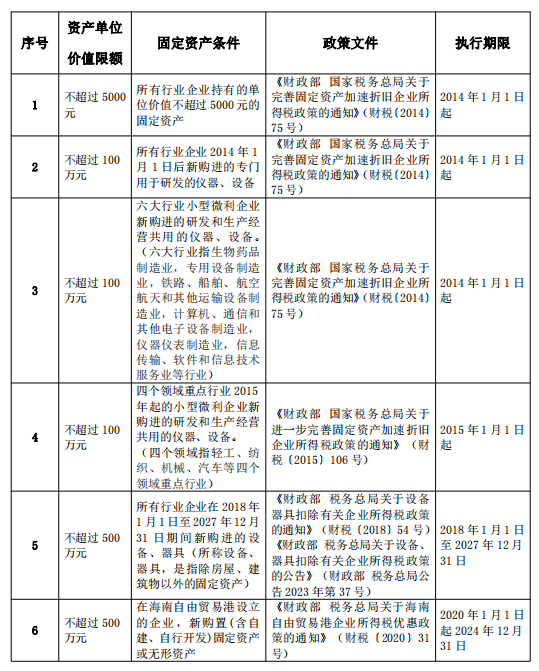

企业所得税汇算清缴专题二 丨固定资产一次性扣除政策

一、固定资产一次性扣除政策整理

二、注意事项

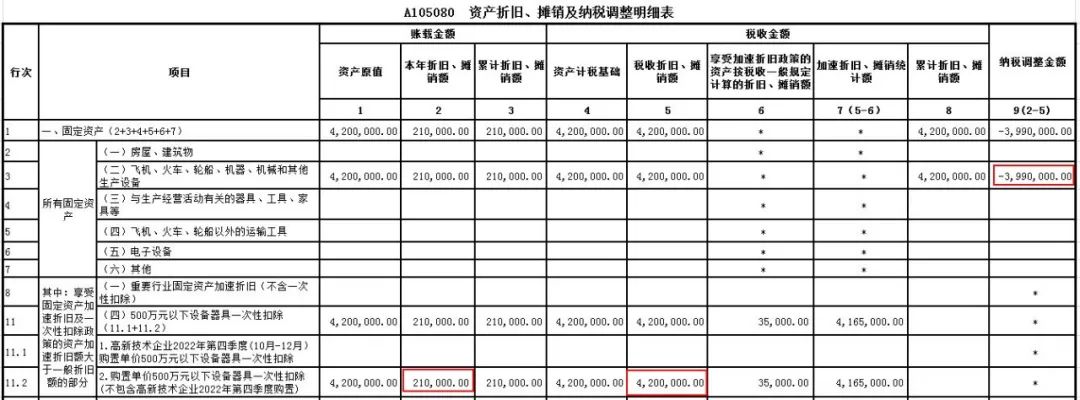

01、“新购进”如何判断? 包括以货币形式购进或自行建造两种形式,其中以货币形式购进的固定资产包括购进的使用过的固定资产。 02、“购进时点”如何确认? 以货币形式购进的固定资产,除采取分期付款或赊销方式购进外,按发票开具时间确认;以分期付款或赊销方式购进的固定资产,按固定资产到货时间确认;自行建造的固定资产,按竣工结算时间确认。 03、“扣除时间点”如何规定? 固定资产在投入使用月份的次月所属年度一次性税前扣除,企业根据自身生产经营核算需要,可自行选择享受一次性税前扣除政策。未选择享受一次性税前扣除政策的,以后年度不得再变更。 04、“留存备查资料”如何要求? 主要留存备查资料如下: (1)有关固定资产购进时点的资料(如以货币形式购进固定资产的发票,以分期付款或赊销方式购进固定资产的到货时间说明,自行建造固定资产的竣工决算情况说明等); (2)固定资产记账凭证; (3)核算有关资产税务处理与会计处理差异的台账。 05、“税会差异”如何处理? 企业在享受一次性税前扣除政策时,不需要会计上也同时采取与税收上相同的折旧方法。享受一次性税前扣除政策当年该资产已在税前一次性扣除,在以后年度对该设备在会计处理上计提折旧的,则应在年度汇算清缴时进行纳税调增(季度预缴申报不调整)。 三、申报示范 A公司2023年6月购进一台生产用设备,设备不含税单价420万元,当月投入使用,预计净残值为0,会计上按照直线法计提折旧,年限10年,税收上选择一次性计入当期成本费用在计算应纳税所得额时扣除。 会计核算:2023年折旧额=420÷10÷12×6=21(万元) 税收处理:2023年折旧额=420(万元) 2023年度企业所得税汇算清缴如何填报?

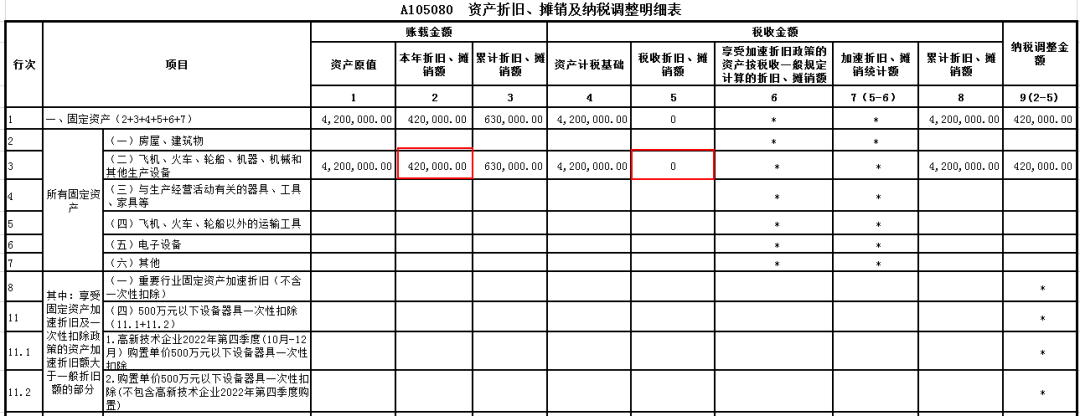

注意!2023年度对于该设备已在税前一次性扣除,则2024年度起对该资产计提的会计折旧额需调增。

会计核算:2024年折旧额=420÷10=42(万元)

2024年度企业所得税汇算清缴如何填报?

文章来源:来源:厦门税务