房地产项目成本构成与分摊原则、各地分摊方法及相关规定

成本分摊方法的选择对土地增值税清算税负具有十分重要影响,不同的选择,可能导致的土地增值税税负不一样。

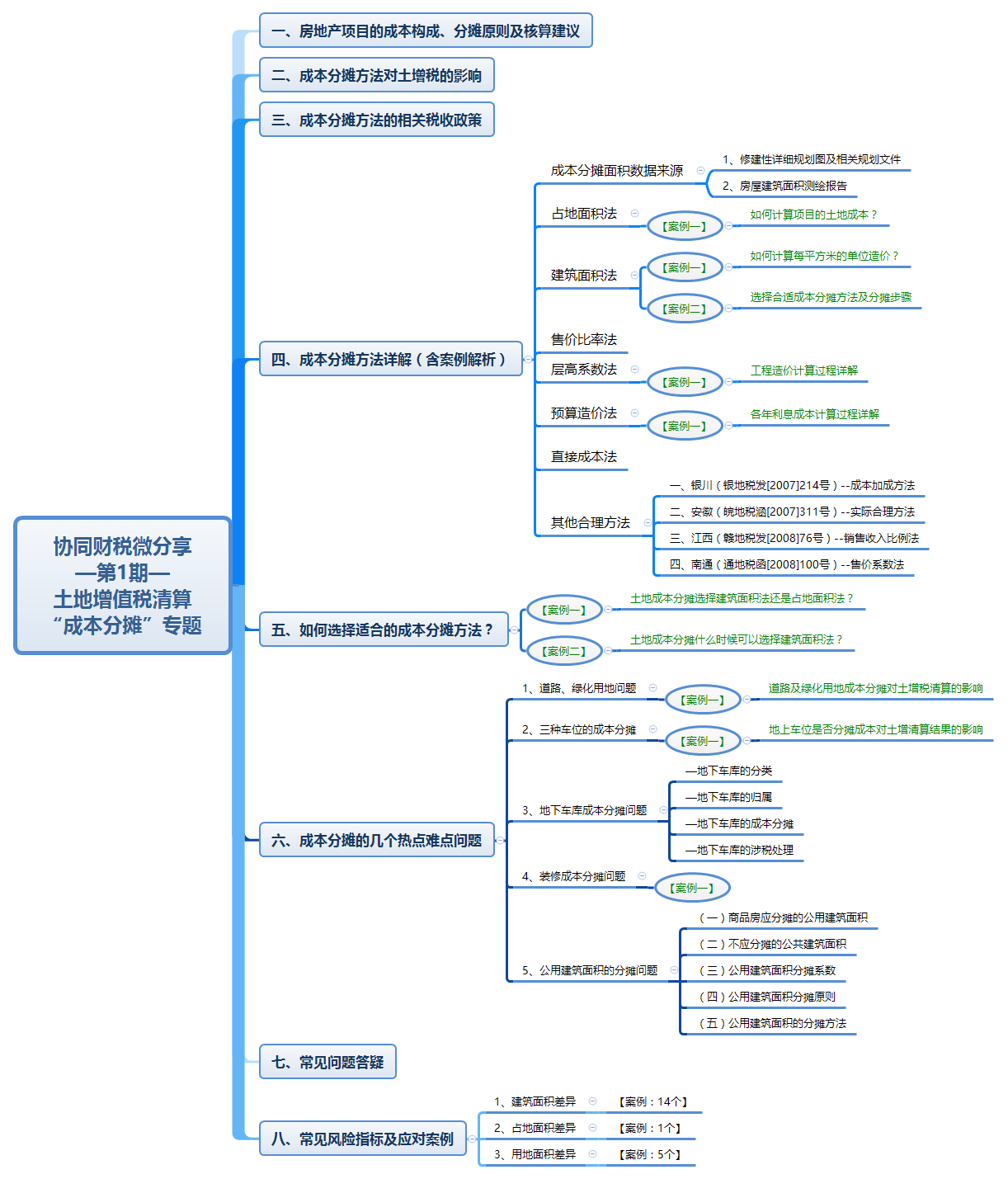

针对这一问题,我们就分摊方法、各地法规案例解析及常见问题答疑进行综合梳理,形成土地增值税清算“成本分摊”专题,在此分享给大家。

本次我们着重介绍房地产项目的成本构成、分摊原则及核算建议,并梳理了中央及各地关于土地增值税清算成本分摊的方法及政策法规。

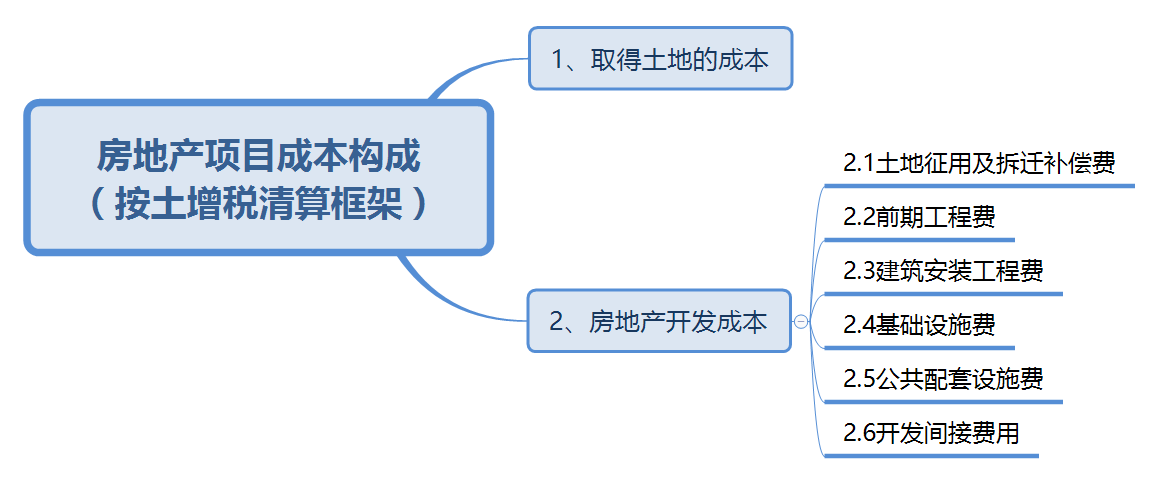

首先,我们按照土地增值税清算的框架,房地产项目的成本主要由取得土地的成本和房地产开发成本两大部分组成,如下图:

在确定各要素分摊原则前,需要先搞清楚以下两个问题:

(一)关于土地增值税清算单位问题

规划部门为主,结合发改委、建设部门的相关项目资料+分期。一句话,根据项目实际情况决定。不唯证照。

(二)清算单位中的清算对象问题

220号规定三分法。

187号二分法。

规程规定不同类型分别清算。

不同分法,影响土地增值税额。

细分对企业不利。

二分法:普通住宅、非普通与非住宅,辽宁执行二分法。

三分法:普通住宅、非普通、非住宅。江苏执行三分法。

四分法:普通住宅、非普通、非住宅、别墅。青岛执行四分法。

国家与省没有统一规定的,各地自行处理。

国税发2007年132号文:土地增值税清算鉴证规则规定:普通、非普通二分法进行审核。

国家税务总局《关于房地产开发企业土地增值税清算管理有关问题的通知》(国税发[2006]187号)第一条规定:“土地增值税以国家有关部门审批的房地产开发项目为单位进行清算,对于分期开发的项目,以分期项目为清算单位。

开发项目中同时包含普通住宅和非普通住宅的,应分别计算增值额。

房地产项目成本要素间的基本分摊原则如下:

(1)取得土地的成本/土地征用及拆迁补偿费的分摊原则:

土地成本包括土地出让金和缴纳的相关税费。应用占地面积法和建筑面积法进行分摊,且应注意以下细节。

·分期开发的项目,可以按占地面积分摊。

·对同一项目里不同类型的建筑物土地成本按照建筑面积进行分摊。

·对占地相对独立的不同类型房地产,可按该类型房地产占地面积占该项目房地产总占地面积的比例计算分摊土地成本。

(2)前期工程费、基础设施费、公共配套设施费、开发间接费用分摊原则:可售建筑面积法、占地面积法。

(3)建筑安装工程费分摊原则:直接成本法、可售建筑面积法、层高系数建筑面积分摊法。

对于房地产项目成本核算,我们有以下几点建议供参考:

1、根据核算指引中成本核算对象的确定原则,合理确定成本核算对象,可参考项目档案,并考虑业态、项目分期等情况,将成本核算对象分为以下部分:

(1)可售部分:住宅、公寓、写字楼、可售商铺、可售地下车位、按销售处理的回迁房等;

(2)自持部分;

(3)公共配套部分;

(4)其他:无偿提供或低于成本价销售的回迁房等。其中,公共配套部分及无偿提供或低于成本价销售的回迁房等作为过渡成本核算对象。即先做为单独的成本归集对象,归集汇总后再在其他成本核算对象间分配。

2、成本核算应在日常工作中完成,即应做好日常成本台帐的编制,每月成本台帐的数据应与财务系统核对一致,并定期与成本部核实,为成本分配提供可靠的依据;

3 、对于签订的每一份合同或发生的每一项无合同成本支出,由成本部依据合同及相关文件结合实际情况,协助财务部明确其受益对象和分配原则。在合同的审批过程中,由成本部在经济合同审批表中标明成本支出的受益对象及对应科目;对于无合同成本支出,由成本部在成本支出审批单中标明成本支出的受益对象及对应科目,以保证成本支出列支口径的一致性且方便于两部门定期对账。

4、要求财务部和成本部定期核实每个合同的结算值或最新预估值。对于应缴未缴的政府行政事业性收费(如报批报建费等)以及尚未签订合同但已经发生的成本,应预估金额,避免出现缺项、漏项、甩项,且核实结果须经财务部、成本部主管领导签字确认;

5、对于入伙项目,公共配套设施尚未建造或尚未完工的,若已在售房合同、协议或广告、模型中明确承诺建造且不可撤销,或按照法律法规规定必须配套建造的,可按预算造价合理预提建造费用,并经成本部、财务部主管领导签字确认。

6、成本核算应遵循归集、分配、二次分配、汇总、结转等完整过程,不得缺省过渡核算对象,直接在最终成本核算对象之间分配以简化分配过程。

下面我们讲一下成本分摊方法对土增税的影响

某房企分两期开发项目,一期主要为普通住宅,二期主要为别墅,则土地成本按各业态占地面积分配,一期普通住宅土地增值税预清算增值率为22%,则可选择的降低普通住宅的增值率的方法之一是什么?

将土地成本按各期项目可售建筑面积分配,则普通住宅项目比别墅项目总可售建筑面积大,分配的土地成本也会更多,整体的增值率则会下降,有可能享受20%免税优惠政策。

假设是另一种情况:按土地成本按各期项目总可售建筑面积分配,而普通住宅项目的增值率达47%,别墅项目的增值率达51%,那我们又应该要如何降低非别墅项目的增值率?

将土地成本按业态产品土地面积分配?可行,但需测算,因为普通住宅项目的增值率达47%,如果增加分配给别墅项目的土地成本,降低其增值率,则相当于减少分配给普通住宅项目的土地成本,提高普通住宅项目的增值率,普通住宅项目的增值率如超过50%,土地增值税税负不降反增。

所以成本分摊方法选择的不同,造成对项目土地增值税税负亦有所差异,我们需要提前测算及重点关注。同时关注当地税务机关是否有关分摊方法的规定出台,注意成本分摊规划方法的可行性。

例如:

在广州,不同清算单位的土地成本按各清算单位占地面积比分摊,不允许按建筑面积分摊,像上面的例子里,需要选择按建筑面积分摊方法,我们有什么解决方法吗?

我们可以看穗地税函[2012]198号的规定:对于分期开发房地产项目,以分期项目作为清算单位;但是,如果分期项目符合土地增值税清算条件且未清算的,清算时应将符合清算条件的各分期项目合并作为一个清算单位。所以我们应注意将两期项目选择同样的清算时点,将其作合并为一个清算单位,就可选择按建筑面积进行分摊。清算时点的选择也是一项重要的规划因素。

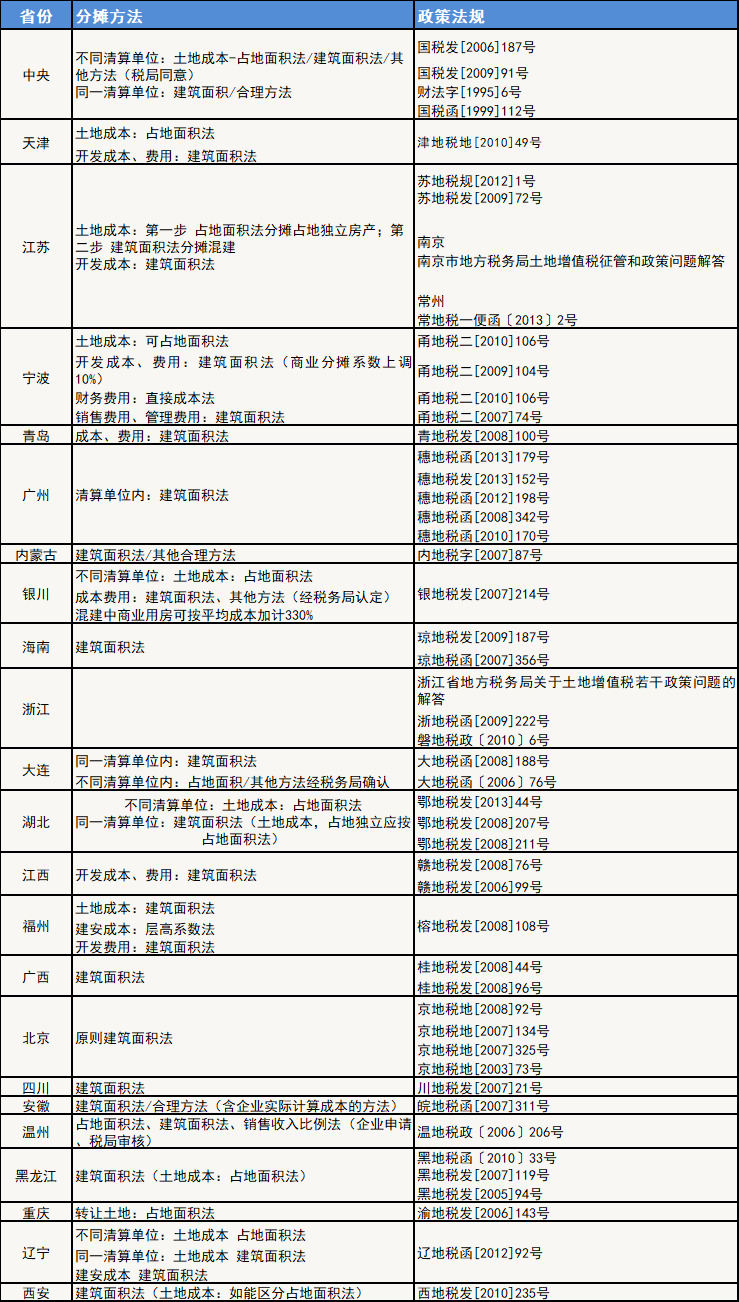

基于以上几点,我们对土地增值税清算中央及各地的成本分摊方法的相关税收政策进行梳理汇总

如下表:

备注:部分文章内容由网络转载梳理,版权归原作者所有,如果侵犯了您的权益,请通过邮件联系我们删除或合作,联系邮箱:xietongruanjian@126.com或联系客服