售后租回交易中的资产转让构成销售的承租人财税处理

根据新租赁准则的规定,对于售后租回业务,首先要判断出卖人(承租人)的资产转让是否满足收入准则的规定,是否属于销售。

下面以案例的形式说明售后租回交易中的资产转让属于销售的财税处理。

【案例】山海集团公司是一家主营房地产开发的综合性企业,从2019年度开始适用新租赁准则。2019年6月,将企业自行开发的一批酒店式公寓对外销售,同时与购房者签署了售后租回合同,租回后集团用于公寓酒店经营。

汇总合同资料如下:

1.销售酒店式公寓500套,销售金额合计5500万元(不含税)。

2.租赁期限为10年,即从2019年7月1日至2029年6月30日,合同到期后经协商后可以继续续租。

3.租金约:以购买房屋金额为基础计算,前5年租金为购买房屋金额的5%,后5年租金为购买房屋金额的6%。租金约定为不含税金额,税额按照出租方开具的增值税专用发票上注明的税额计算。租金支付日期为租赁期间的每年的7月1日,分10次支付。假定租金水平符合租赁合同签订时的市场水平。

山海集团公司相关资料:

1.该批酒店式公寓系山海集团公司的开发产品,会计处理计入存货的,账面价值3000万元,未计提跌价准备,之前也没有对外进行预售。

2.山海集团公司从2019年6月开始进行装饰装修,直到2019年9月完成交付使用,公寓式酒店在国庆节期间开始试营业。装修共花费支出1500万元(不含税金额),取得可抵扣进项税额90万元。

3.集团对外销售房屋适用增值税税率为9%,一般计税方式;7月1日支付首笔租金,取得购房者(出租人)在酒店所在地税务机关代开的增值税专用发票,增值税专用发票注明的金额合计为275万元,税额为13.75万元。

4.山海集团公司在租赁签订时增量贷款利率为6%。

假定本案例只考虑增值税和企业所得税,不考虑其他税费;使用权资产的折旧按照直线法折旧,不预留残值。

问题:山海集团公司2019年度售后租回的财税处理及税务风险管控

【解析】1.销售开发产品时的财税处理

(1)确认收入

借:银行存款 5995万元

贷:主营业务收入 5500万元

应交税费—应交增值税(销项税额) 495万元

(2)结转成本

借:主营业务成本 3000万元

贷:开发产品 3000万元

(3)税务处理及税会差异分析

在销售的过程中,税会处理一致,没有税会差异。

2.租回时的财税处理

(1)会计处理

按照租赁合同约定,前5年租金为275万元/年,后5年租金为330万元/年。按照山海集团公司的增量贷款利率折现:

租金在2019年7月1日的现值=275×﹝1+(P/A,6%,4)﹞+330×﹝1+(P/A,6%,4)﹞×(P/F,6%,5),通过查询年金现值系数表和复利现值系数表可以得出:

现值=275×4.4651+330×4.4651×0.7473=2329.04万元

借:使用权资产 2329.04万元

贷:租赁负债 2329.04万元

(2)税务处理及税会差异分析

该案例中的租赁,按照税法规定判断,属于经营租赁,因此在租赁期开始日不需要处理,暂时不产生税会差异。

3.房屋装修的财税处理

(1)会计处理

房屋装修属于投入使用前必要条件,因此应计入使用权资产价值。但是,考虑到酒店行业的特殊性,装饰装修使用年限不超过5年,预计租赁期内会发生两次装饰装修,因此山海集团公司应将2019年发生的装饰装修支出作为“长期待摊费用”单独列支,并在预计的下一次进行翻新装修前的期间内摊销。

借:长期待摊费用 1500万元

应交税费—应交增值税(进项税额) 90万元

贷:银行存款等 1590万元

预计装饰装修使用期限为5年,则2019年应摊销的金额=1500×3/(5×12)=75万元。

借:管理费用 75万元

贷:长期待摊费用 75万元

(2)税务处理及税会差异分析

根据《企业所得税法》第十三条规定:“在计算应纳税所得额时,企业发生的下列支出作为长期待摊费用,按照规定摊销的,准予扣除:(一)已足额提取折旧的固定资产的改建支出;(二)租入固定资产的改建支出;(三)固定资产的大修理支出;(四)其他应当作为长期待摊费用的支出。”

《企业所得税法实施条例》第六十八条第一款:企业所得税法第十三条第(一)项和第(二)项所称固定资产的改建支出,是指改变房屋或者建筑物结构、延长使用年限等发生的支出。

《企业所得税法实施条例》第六十八条第二款:企业所得税法第十三条第(二)项规定的支出,按照合同约定的剩余租赁期限分期摊销。

因此,山海集团公司对于2019年度发生租赁房屋装饰装修费应在2019年10月1日至2029年6月30日之间(即9年9个月内)进行摊销,每月摊销金额=1500/(9×12+9)=12.82万元,2019年度内税务处理应摊销金额=12.82×3=38.46万元。

因此,对于装饰装修的摊销,税会处理存在差异,需要进行纳税调整。

4.租金支付(2019年7月1日)的财税处理

(1)会计处理

借:租赁负债 275万元(5500*5%)

应交税费—应交增值税(进项税额) 13.75万元

贷:银行存款 288.75万万元

说明:由于2019年度是租赁期开始日就支付了第一年的租金,属于预付年金,不计提融资利息,从第二年起支付租金前就要计提融资利息。

(2)税务处理

该案例中的租赁,按照税法规定判断属于税务上的经营租赁,支付的租金可以在租赁期间按照直线法摊销扣除,因此,2019年度可以税前扣除的租金=275×6/12=137.5万元。

因此,租金支付的财税处理存在税会差异,需要进行纳税调整。

5.租入房屋折旧的财税处理

(1)会计处理

按照预计可使用期限进行折旧。假定中途翻新装饰装修要占用3个月时间,加上初始装饰装修占用3个月时间,时间可使用时间预计为9年6个月。因此,每月折旧额=2329.04/(9×12+6)=20.43万元;2019年度实际使用3个月,则折旧额=20.43×3=61.29万元。

借:管理费用—折旧费 61.29万元

贷:累计折旧 61.29万元

(2)税务处理及税会差异分析

由于案例中的租赁,属于税务上的经营租赁,根据税法规定不能对经营租赁的固定资产进行折旧,因此会计上计提的折旧金额不得税前扣除。

6.纳税调整

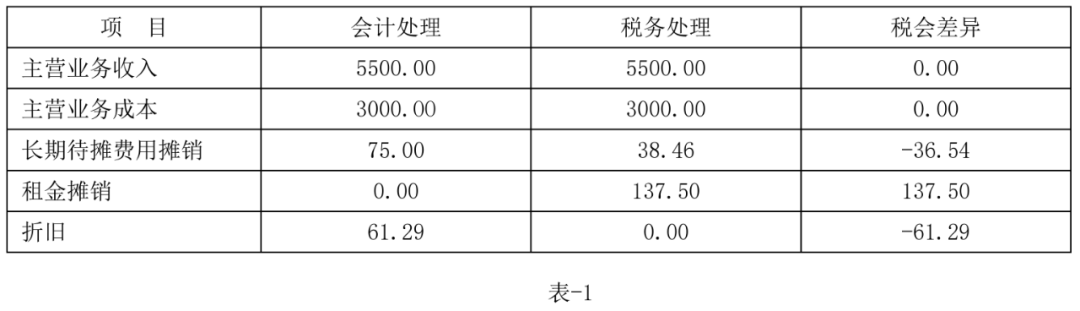

将前述的财税处理归纳整理对比如表-1,就可以看出山海集团公司2019年度应进行纳税调的项目。

下面以企业所得税申报表填报来说明纳税调整的过程。

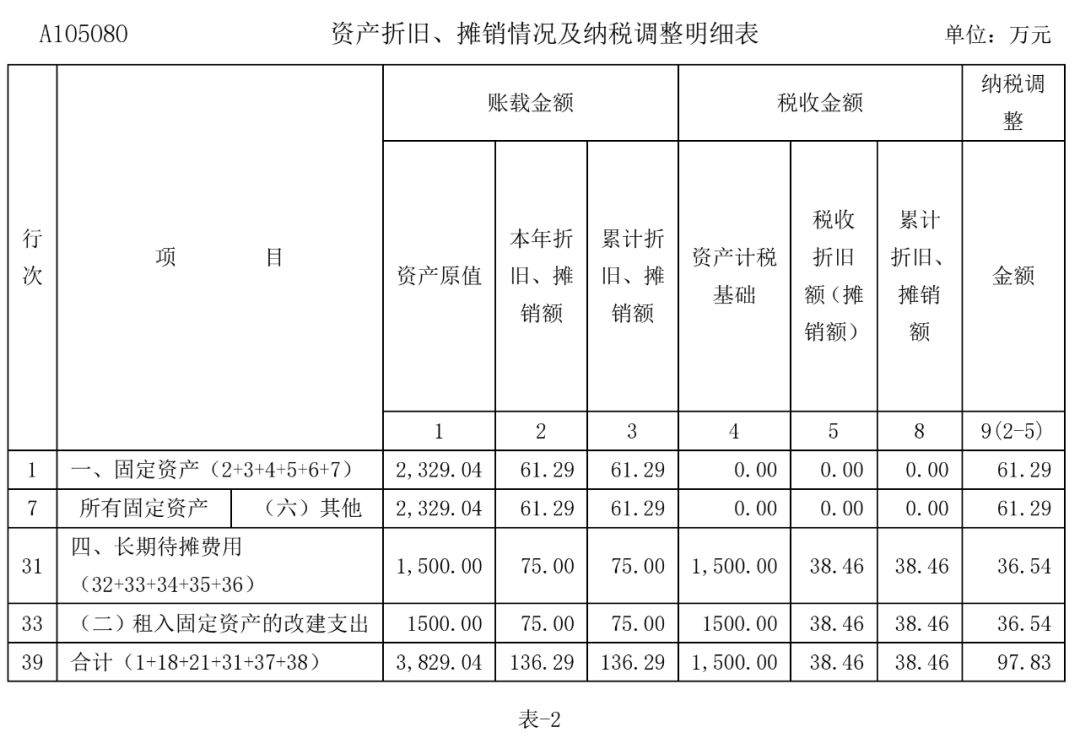

第一步:填写《A105080资产折旧、摊销情况及纳税调整明细表》,如表-2:

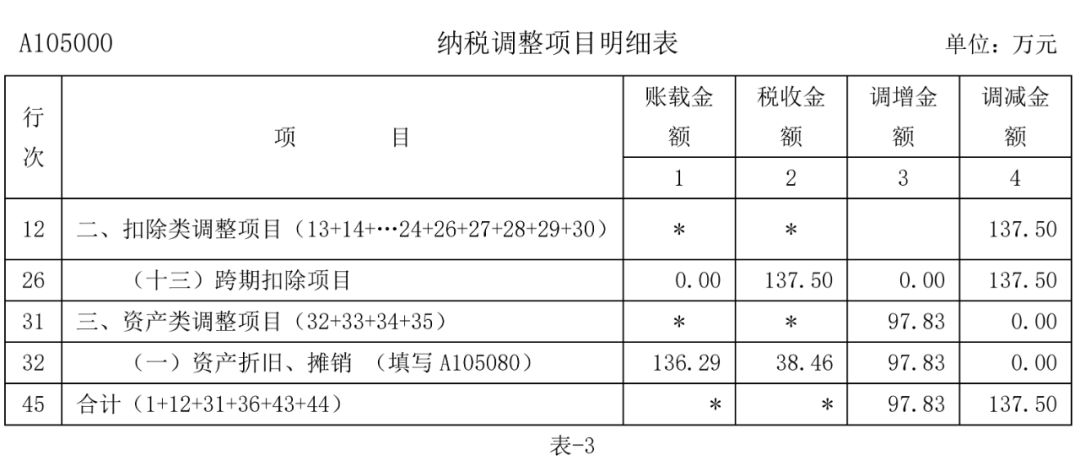

第二步:填写《A105000纳税调整项目明细表》,如表-3:

说明:“跨期扣除项目”填写的是租金支出分摊金额。

文章来源:彭怀文