房企在土增清算中采用的成本费用分摊方法为何容易被税局推翻?

随着税收征管环境的巨大的变革以及数字化时代的来临,房地产开发企业在土地增值税清算中,所采用的成本费用分摊方法面临着更高的审查标准和风险。

由于不同分摊方法下计算的企业税负可能存在较大差异,但在国家层面未予明确成本分摊方法的适用条件和适用顺序的情况下,各地税收政策分散而有差别,导致企业理解相关政策和进行涉税操作存在困惑。而房地产开发企业作为经济发展的重要推动者,需要充分了解并适应这些新趋势,以确保税收征管合规,为企业的可持续发展提供稳定的支持。

为何成本费用分摊方法容易被税局推翻?可能有以下几方面的因素:

不合理的成本费用分摊:税局会审查房开企业在土地增值税清算中所采用的成本费用分摊方法是否合理。如果分摊方法存在明显的不合理性,比如虚构成本或将不应分摊的费用列入成本范围,税局可能会认定其为违规行为,并予以推翻。

缺乏凭证或证明文件:房开企业在清算过程中应提供相关的凭证或证明文件,以支持其成本费用的分摊。如果企业无法提供充分的凭证或证明文件,或者凭证不符合法律法规的要求,税局可能会质疑其成本费用的真实性,进而推翻分摊方法。

法律法规变化:土地增值税的税法法规可能会随时间而变化,包括税率、减免政策、计算方法等方面的变化。如果房开企业采用的成本费用分摊方法与新的法规要求不符,税局可能会推翻其分摊方法,要求按照最新的法规进行清算。

审计或调查发现问题:税局进行审计或调查时,可能会发现房开企业在土地增值税清算中存在不当行为或错误操作。如果税局认定企业存在违规行为或不当操作,他们有权推翻企业的分摊方法,并采取相应的纠正措施。

缺乏准确的数据支持:成本费用分摊方法需要依赖准确的数据来支持计算和分摊过程。如果企业提供的数据不准确或不完整,税局可能会质疑分摊结果的可靠性,并要求进行重新计算。

另外还有部分原因来源于,数字化时代下税务机构的技术能力和监管手段的升级。目前,在金税工程大力推广应用下,税务部门通过数字化工具和数据分析技术,能够更加精确地监控和审查企业的纳税行为。在土地增值税清算中,税务部门尤其关注成本费用的合理性和真实性,以防止企业利用不合规的分摊方法来规避税务责任。

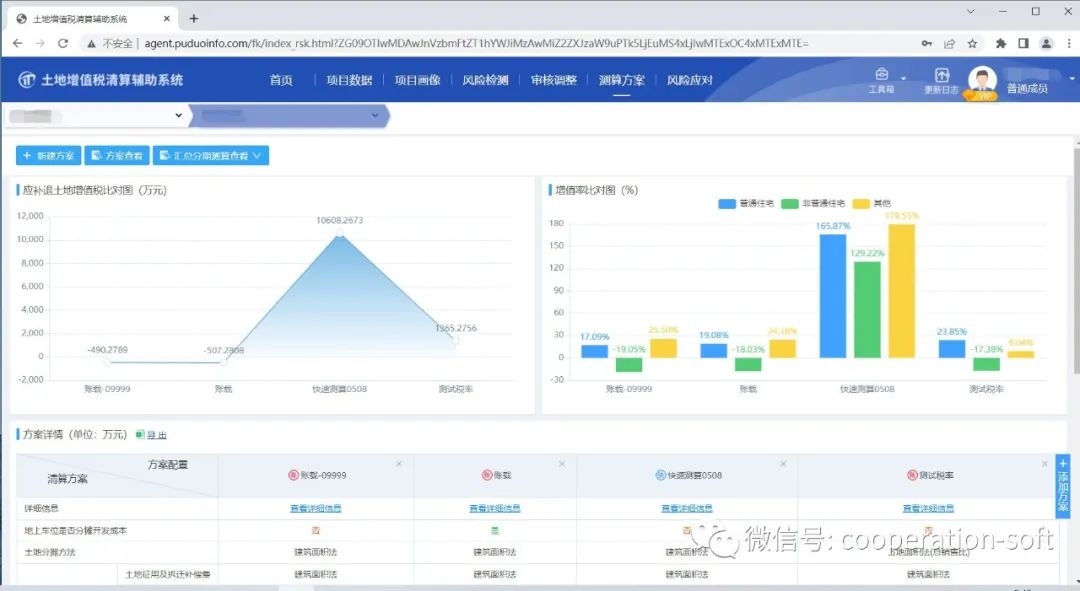

而在数字化工具的辅助下,房开企业可以基于录入的房地产项目数据,通过选择不同的分摊方法、清算分类等方式进行应纳税款的测算,提供多种清算方案。从而在以下几个方面进行业务优化:

自动化计算:根据录入的数据自动进行计算,避免手动计算可能带来的错误和繁琐工作。

多种选择:多种清算方案,企业可以根据实际情况选择最适合的方法,更好地满足税法规定和政策要求。

数据依据:准确的数据支持,确保清算过程中的数据可靠性和准确性,为企业的税收规划提供可靠的依据。

适配本地区政策和年度要求:根据本地区的税法规定和政策要求进行适配,确保企业的清算结果与当地法规保持一致。

综上所述,房地产开发企业在土地增值税清算中选择合理、合规的成本费用分摊方法,并保持准确、完整的凭证记录,遵守最新的税法法规,以及避免不当行为或错误操作,将有助于降低被税局推翻的风险。

而通过使用土地增值税清算辅助系统,企业可以提前了解税收支出成本,为进一步的税收规划提供数据依据。这将帮助企业在遵守税法的前提下,减轻税收压力,提高经济效益,确保企业在税收方面的合规性和可持续性发展。

即刻体验,让工作更简单。