房地产开发企业土地使用税实例

房地产企业的土地使用税如何计算缴纳,许多企业会计和税务人员都搞不清楚,现根据某企业真实的案例进行计算分析。

根据财政部 国家税务总局《关于房产税 城镇土地使用税有关政策的通知》(财税[2006]186号)的规定,以出让或转让方式有偿取得土地使用权的,应由受让方从合同约定交付土地时间的次月起缴纳城镇土地使用税。具体实务中,都采用开发产品未售面积占应税土地面积计算交纳土地使用税,一般有二种换算方式,一是按未售面积占可售面积的比例计算出应税土地面积,二是先求出土地面积/总可售面积的系数后,未售面积*该系数得到应税土地面积。二者的结果是相同的。以下是一个现实的例子。

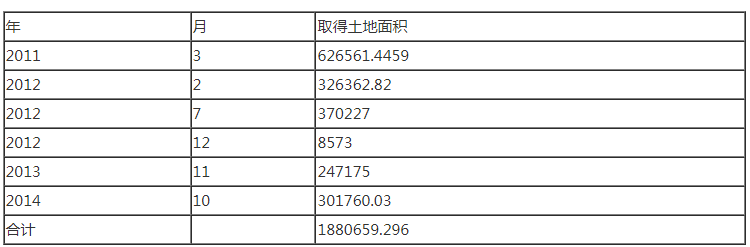

某房地产开发企业2011年开始陆续取得土地使用权如下,每平方米税额5元

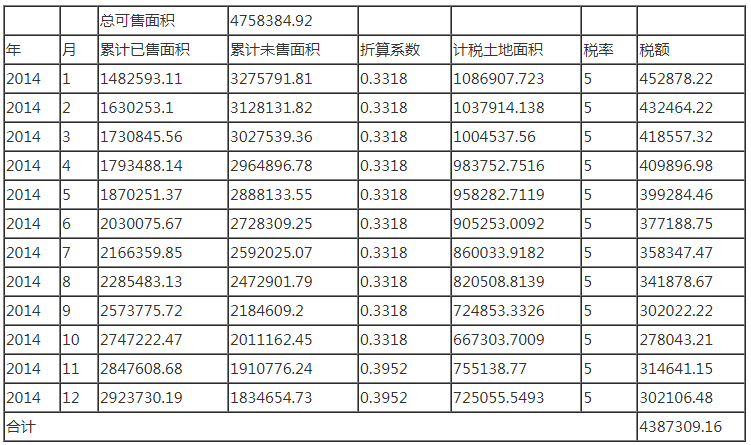

2011年5月陆续开工建设,地上总可售面积为4758384.92平方米,2013年12月开始交付商品房,2016年全部销售完毕。

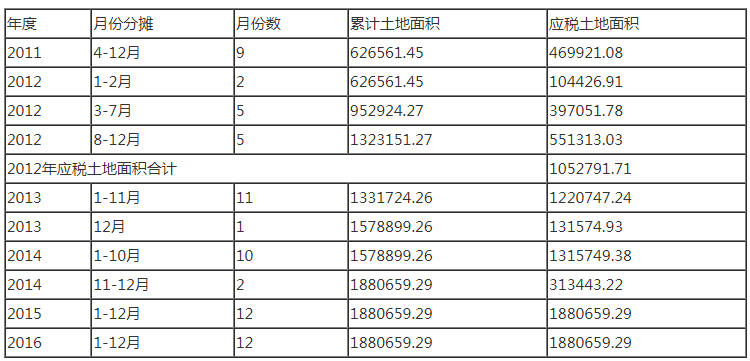

计算每年应缴纳的土地使用税,首先要计算出应税土地面积,税法规定,取得土地使用权的次月起申报交纳土地使用税,2011年3月取得土地,4月开始计算,全年9个月,应税土地面积为626561.45*9/12=469921.08,其他年度依此类推计算。各年的应税土地面积计算如下:

2011年-2012年无销售,未售面积=0,每年的土地使用税=应税土地面积*税率

2011年土地使用税=469921.08*5=2349605.42

2012年土地使用税=(104,426.91+397,051.78+551,313.03)*5=5263958.56

2013年上半年无销售,税额=1331724.26*5*6/12=3329310.65

2013年7-11月无销售,每月土地使用税额为1331724.26*5/12=554885.10

2013年12月销售面积为34496.28,未售面积为4758384.92-34496.28=4723888.64,

此时总可售面积4758384.92对应的土地面积为1578899.26,

折算系数为1578899.26/4758384.92=0.3318,

未售面积对应的应税土地面积为4723888.64*0.3318=1567386.25,

12月税额为1567386.25*5/12=653077.60,

2013年全年税额=3329310.65+554885.10*5+653077.60=6756813.75

2014年的情况如下,累计未售面积=总可售面积-累计已售面积,计税土地面积=累计未售面积*折算系数;税额=计税土地面积*税率/12

【税屋批注:建议分段分析1、2011-2012年项目处于已开发但未开始销售,土地使用税计算实际占用的土地面积*每平米规定。2、2013年项目建成开始销售阶段。】

其中11月和12月对应的土地面积为1880659.29,对应的折算系数为1880659.29/4758384.92=0.3952.

其他年度见下表

至此,房地产开发产品全部销售完毕后,应税土地面积为0,土地使用税将不再缴纳。

文章来源:税屋 作者:夏克