税前扣除凭证涉税风险

一年一度的企业所得税汇算清缴工作已经拉开序幕,在汇算清缴过程中,税前扣除凭证往往是纳税人和中介机构普遍关注的事项。因此,笔者结合近期税务局培训课程及政策要点进行归纳总结,为相关业务提供参考和借鉴。

01、政策规定

在企业所得税上,税前扣除凭证主要依据《国家税务总局关于发布<企业所得税税前扣除凭证管理办法>的公告》(国家税务总局公告2018年第28号,简称“28号公告”)。即企业发生支出,应取得税前扣除凭证,作为计算企业所得税应纳税所得额时扣除相关支出的依据。此外,28号公告第二条对税前扣除凭证做了解释,即指企业在计算企业所得税应纳税所得额时,证明与取得收入有关的、合理的支出实际发生,并据以税前扣除的各类凭证。那么,税前扣除凭证有哪些呢,笔者进行了如下总结:

02、风险提示

(一)支出项目需明确

根据28号公告规定,企业在境内发生的支出,需要区分其是否属于增值税应税项目:

一是属于增值税应税项目。在此基础上还需要进一步判断其是否已经办理税务登记。即已办理税务登记的增值税纳税人,其支出以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证;对方为依法无需办理税务登记的单位或者从事小额零星经营业务的个人,其支出以税务机关代开的发票或者收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。其中,小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。即收入金额若不超过500元/每次,可以仅以银行流水入账;收入金额若超过500元/每次,应向税务机关申请代开发票,作为企业所得税前合法扣除的涉税凭证。

比如国家税务总局深圳市税务局在2021年3月19日的答复案例:企业自营职工食堂在菜市场向自然人摊主采购食材,金额比较小只有480元,现取得对方开具的一张载有金额及收款人等信息的收据,能否作为企业所得税税前扣除凭证?其答复内容为:该摊主属于从事小额零星经营业务的个人,您公司向其购买食材的支出在未取得发票的情况下,可以收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

二是属于增值税非应税项目。需要进一步判断该支出项目对方是否为单位。即对方为单位的,以对方开具的发票以外的其他外部凭证作为税前扣除凭证;对方为个人的,以内部凭证作为税前扣除凭证。也有例外情形,即企业在境内发生的支出项目虽不属于应税项目,但按税务总局规定可以开具发票的,可以发票作为税前扣除凭证,如《国家税务总局关于增值税发票管理若干事项的公告》(国家税务总局公告2017年第45号,简称“45号公告”)附件《商品和服务税收分类编码表》中规定的不征税项目等。目前在开票系统中,45号公告附件列示的不征税项目已经由之前的12项内容增加至16项内容。

比如国家税务总局河北省税务局在2021年2月26日的答复案例:企业加油卡充值取得加油站开具的预付卡不征税增值税普通发票,是否可以作为企业所得税税前扣除凭证,在企业所得税税前一次性扣除?其答复内容为:根据28号公告第十条规定,企业在境内发生的支出项目虽不属于应税项目,但按税务总局规定可以开具发票的,可以发票作为税前扣除凭证。因此,不征税的增值税普通发票可以作为企业所得税税前扣除凭证。

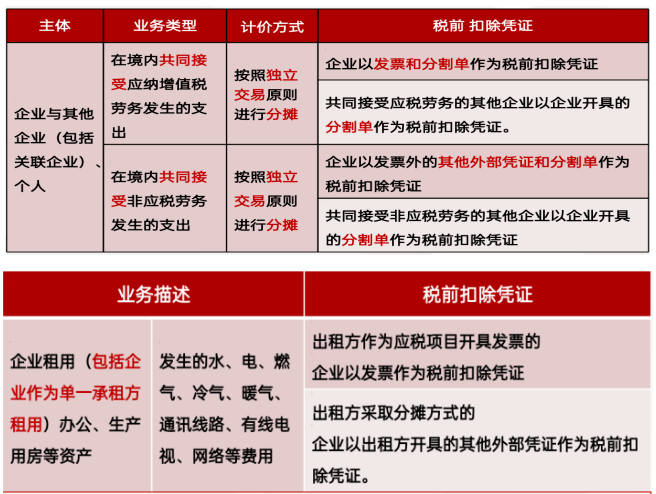

三是共同接受劳务及租赁中的共用费用。其中,对于共同接受劳务老说,需要进一步区分是应税劳务还是非应税劳务,对于租赁中的共用费需要看出租方将其作为应税项目或者采取分摊方式分别进行处理。为此,笔者将其进行分类总结:

但在实务操作中,企业在补开、换开发票、其他外部凭证过程中,会存在对方注销、撤销、依法被吊销营业执照、被税务机关认定为非正常户等特殊原因无法补开、换开发票、其他外部凭证的情形,针对以上情形,28号公告第十四条也做了明确规定,可以凭借以下资料证实支出真实性后,其支出允许税前扣除:

(一)无法补开、换开发票、其他外部凭证原因的证明资料(包括工商注销、机构撤销、列入非正常经营户、破产公告等证明资料);

(二)相关业务活动的合同或者协议;

(三)采用非现金方式支付的付款凭证;

(四)货物运输的证明资料;

(五)货物入库、出库内部凭证;

(六)企业会计核算记录以及其他资料。

其中,前款第一项至第三项为必备资料。

(二)例外事项需清楚

根据《企业所得税法》第八条规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。同时28号公告第四条真实性原则也进行了明确,即税前扣除凭证反映的经济业务真实,且支出已经实际发生。但也存在例外情形,即某些项目即使没有实际发生也可以税前扣除。为此,笔者进行了汇总整理,具体如下:

即使没有实际发生也可以税前扣除的费用

(三)凭证取得需及时

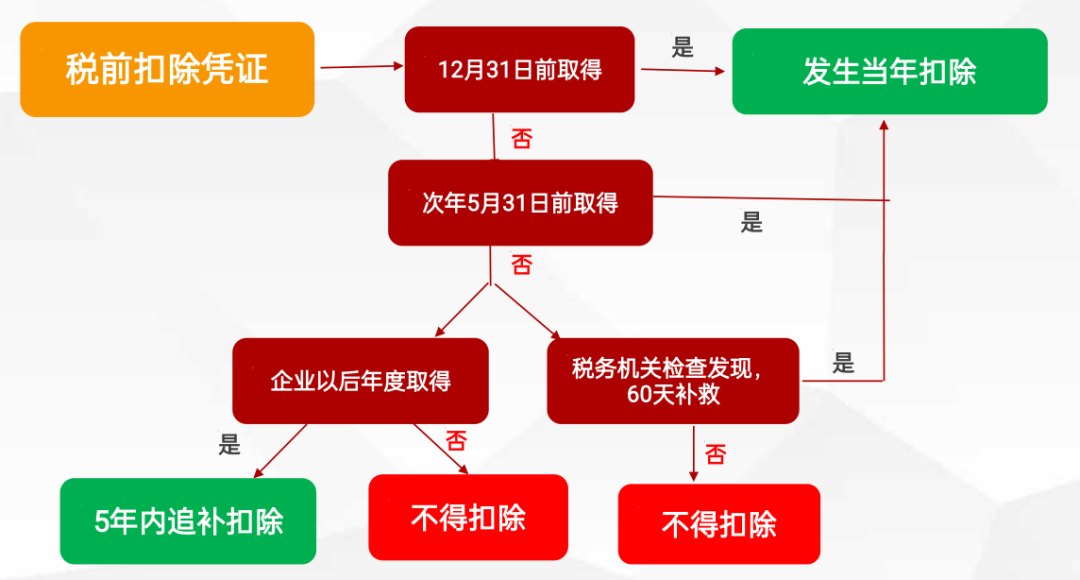

根据28号公告第六条规定,企业应在当年度企业所得税法规定的汇算清缴期结束前取得税前扣除凭证。那么如果汇算清缴期结束前未取得税前扣除凭证怎么办?需要进一步判断,具体如下图:

调增情形:若企业以前年度应当取得而未取得发票、其他外部凭证,且相应支出在该年度没有税前扣除的,即调增应税所得额的。在以后年度取得符合规定的发票、其他外部凭证或者按照规定提供可以证实其支出真实性的相关资料,相应支出可以追补至该支出发生年度税前扣除,但追补年限不得超过五年。

未调增情形:汇算清缴期结束后,税务机关发现企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证并且告知企业的企业,应当自被告知之日起60日内补开、换开符合规定的发票、其他外部凭证。因对方特殊原因无法补开、换开发票、其他外部凭证的,企业应当按照规定,自被告知之日起60日内提供可以证实其支出真实性的相关资料(见前28号公告第十四条)。

需要注意的是,若企业在规定的期限未能补开、换开符合规定的发票、其他外部凭证,并且未能按照规定提供相关资料证实其支出真实性的,相应支出不得在发生年度税前扣除。

文章来源:北京鑫税广通 作者:王拴拴