税率下调,房产开发商应当给购房人退税吗?

近年来,党中央、国务院不断加大减税降费力度,继营改增后连续两次下调增值税税率。税率的调整有力地支持了实体经济发展,对广大中小企业来说是一项重大利好。然而,由于其涉及产业链上下游企业及个人的切身利益,在过渡期上下游之间势必会有一些由此引起的利益冲突。几天前,笔者通过公众号了解到某郑州市民,为改善生活,于2018年购买一套房子,购房合同里按照11%税率计算总房价。可2020年4月底交房时,增值税税率降为9%,总房价没变,增值税税额却降低了。那么中间存在的“两个点”税款差额,究竟该留给房地产开发商,还是退还给购房者呢?

接下来,笔者将通过案例分析的方式对该热点话题进行情景还原,分析房地产开发商和购房者之间的争议热点,同时还将外沿至建筑企业和房地产开发商之间的争议热点进行分析,就大家关注的增值税、契税等相关税种进行量化分析,为大家解答疑惑。

案例分析

身份设定

甲公司是一家房地产开发企业,增值税一般纳税人;乙公司是一家建筑施工企业,增值税一般纳税人;A市民是一名购房者。

案例一:《商品房销售合同》固定含税总价

(一)实务案例

A市民向甲公司购买家庭第二套改善性住房,有关交易信息如下:

1、2018年2月,A市民与甲公司签订了一份《商品房销售合同》,合同约定部分摘要如下:

(1)采用固定房屋含税总价的计价方法,计算公式为:房屋总价=房屋单价×房屋建筑面积;

(2)房屋单价:9800元/平方米;

(3)房屋预测建筑面积:150平方米;

(4)房屋总价:1470000元(含11%增值税)。

2、同时,A市民与甲公司签订了一份《商品房补充协议书》,协议约定如下:

(1)当实测建筑面积与预测建筑面积出现差异时,依约定的房屋单价相应调整房屋总价;

(2)为合理降低印花税成本,对房屋含税总计进行价税分离:房屋不含税总价为1324324.32元,增值税税率11%,增值税为145675.68元。

3、2019年12月1日交房时,房屋实测建筑面积与房屋预测建筑面积一致,甲公司开具给A市民一张不动产交易增值税发票,开票内容如下:

(1)不含税金额:1348623.85元;

(2)增值税税额:121376.15元(税率9%);

(3)含税金额:1470000元。

4、2019年12月6日,A市民向征收机关缴纳契税26972.48元(1348623.85元×2%)。

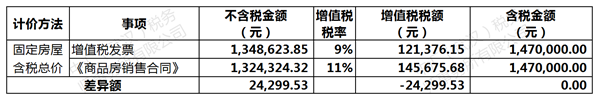

相关数据整理如下:

请问:原购房合同中的合同价款为含税总价1470000元(其中,增值税税率11%,增值税税额为145675.68元),A市民已全额支付该笔购房款。交房时收到甲公司开具的增值税发票,增值税税率为9%,增值税税额为121376.15元。根据国家最新税收政策,增值税税率从11%下调至9%,由于该税率下调导致的增值税税额差24299.53元,是否应由甲公司退还给A市民?

(二)法理分析

1、合同的约定

(1)《商品房销售合同》固定房屋含税总价

《商品房销售合同》第一条约定,“采用固定房屋含税总价的计价方法,计算公式为:房屋总价=房屋单价×房屋建筑面积”。商品房属于不动产,是家庭的大额财产,买卖双方通过签订书面合同作出了固定房屋含税总价的约定,是维护诚信交易的根本,有利于保障双方交易的稳定性。同时《商品房补充协议书》第一条约定,“当实测建筑面积与预测建筑面积出现差异时,依约定的房屋单价相应调整房屋总价”,并未约定降税降价、增税增价或其他的调整情形,即不产生建筑面积差异以外的其他调整房屋总价的情形。

因此,销售合同明确约定了固定房屋含税总价的计价方法,且补充协议仅约定了建筑面积差异这一种调整房屋总价的情形,表明房屋含税总价不随税率调整而变动。

(2)《商品房补充协议书》价税分离

《商品房补充协议书》第2条约定,“房屋不含税总价为1324324.32元,增值税税率11%,增值税为145675.68元,含税总价为1470000元”。该条补充约定拆分含税总价主要出于降低企业印花税成本的考虑,并非重新约定计价方法:

国家税务总局2016年4月25日视频会议有关政策口径、委托代征组发言材料中第四条明确指出,“这次两部委下发的《通知》中没有提到印花税计税依据问题。主要是营改增之前,这一问题就已明确,没有变化。各地执行口径仍按照印花税条例规定,依据合同所载金额确定计税依据。合同中所载金额和增值税分开注明的,按不含增值税的合同金额确定计税依据,未分开注明的,以合同所载金额为计税依据”。(注:《通知》是指《财政部、国家税务总局关于营改增后契税房产税土地增值税个人所得税计税依据问题的通知》(财税〔2016〕43号))

因此,甲公司在固定房屋含税总价的前提下,补充协议中采取价税分离方式,分别载明不含税金额和增值税金额,根据上述规定,甲公司可以以不含税金额作为印花税计税依据,从而达到少缴印花税、合理节税的目的。

综上分析,从合同约定的角度,该销售合同明确约定了固定房屋含税总价,且补充协议并非重新约定该计价方法,故房屋含税总价不会随税率调整而变动,A市民应按照合同约定支付房款1470000元。

2、纳税主体的判定

依据《增值税暂行条例》第一条规定,在中华人民共和国境内销售货物或者加工、修理修配劳务,销售服务、无形资产、不动产以及进口货物的单位和个人,为增值税的纳税人,应当依照本条例缴纳增值税。

因此,甲公司作为销售不动产的单位,是本次房屋交易的增值税的纳税人,即法律上的纳税主体;而A市民作为实际负担税款的个人,是本次房屋交易的增值税的负税人,即经济上的纳税主体,我们要注意区分。而《财政部、国家税务总局关于调整增值税税率的通知》(财税〔2018〕32号)和《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)对增值税税率的调整,系税法对增值税法律意义上的纳税主体的税负调整,与增值税经济意义上的纳税主体并无直接关联。

综上分析,从纳税主体判定的角度,此次税收政策调整直接影响的是房地产开发商甲公司的税负,税率下调两个点导致的增值税税额差24299.53元与A市民无直接关联,无需退还给A市民。

案例二:《建设工程施工合同》固定含税总价

(一)实务案例

乙公司为甲公司提供房屋建设施工服务,有关信息如下:

1、2016年6月1日,乙公司与甲公司签订了一份《建设工程施工合同》,合同约定部分摘要如下:

(1)承包方式:采用总价包干方式,即包工、包料、包工期、包质量、包工程竣工验收。

(2)合同价款:采用固定合同含税总价方式,合同金额为1000000000元(含11%增值税)。合同含税总价不会因人工、物料、汇率、税金、市场变化、政府文件及收费等任何因素的改变而调整。

2、截至2019年11月20日竣工结算时,乙公司已全额开具增值税发票给甲公司,开票内容统计如下:

(1)2016年6月1日-2018年4月30日:不含税金额360360360.36元、增值税税额39639639.64元(税率11%)、含税金额400000000元;

(2)2018年5月1日-2019年3月31日:不含税金额363636363.64元、增值税税额36363636.36元(税率10%)、含税金额400000000元;

(3)2019年4月1日-2019年11月20日:不含税金额183486238.53元、增值税税额16513761.47元(税率9%)、含税金额200000000元。

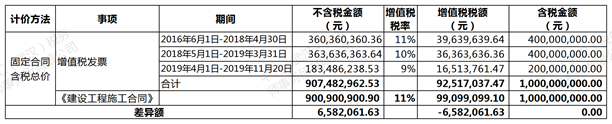

相关数据整理如下:

请问:原施工合同中的合同价款为固定含税总价1000000000元(其中:增值税税额为99099099.10元),甲公司按照工程进度实际支付工程施工款共计1000000000元。截至竣工结算时,甲公司已全部收到乙公司开具的增值税发票,增值税税额合计92517037.47元。根据国家最新税收政策,增值税税率从11%下调至9%,由于该税率下调导致的增值税税额差6,582,061.63元,是否应由乙公司退还给甲公司?

(二)法理分析

1、合同的约定

《建设工程施工合同》第2条约定,“合同价款:采用固定合同含税总价方式,合同金额为1000000000元(含11%增值税)。合同含税总价不会因人工、物料、汇率、税金、市场变化、政府文件及收费等任何因素的改变而调整”。该施工合同明确约定采用固定合同含税总价的方式计价,且总价不会随任何因素的改变而调整,因此,合同含税总价不随税率调整而变动。

2、纳税主体的判定

依据《中华人民共和国增值税暂行条例》第一条规定,乙公司作为提供建筑服务的单位,是本次房屋建设施工的增值税的纳税人,即法律上的纳税主体;而甲公司作为实际负担税款的单位,是本次房屋建设施工的增值税的负税人,即经济上的纳税主体。而此次税法政策对增值税税率的调整,系税法对增值税法律意义上的纳税主体的税负调整,与增值税经济意义上的纳税主体并无直接关联。

综上分析,从合同约定和纳税主体判定的角度,此次税收政策调整直接影响的是施工方乙公司的税负,税率下调两个点导致的增值税税额差6,582,061.63元与甲公司无直接关联,无需退还给甲公司。

案例三:《建设工程施工合同》固定不含税总价

(一)实务案例

乙公司为甲公司提供房屋建设施工服务,有关信息如下:

1、2016年6月1日,乙公司与甲公司签订了一份《建设工程施工合同》,合同约定部分摘要如下:

(1)承包方式:采用总价包干方式,即包工、包料、包工期、包质量、包工程竣工验收。

(2)合同价款:采用固定合同不含税总价方式,合同金额为1000000000元(其中,不含税总价为900900900.9元,增值税税率11%,增值税为99099099.10元)。合同不含税总价不会因人工、物料、汇率、税金、市场变化、政府文件及收费等任何因素的改变而调整。

2、截至2019年11月20日竣工结算时,乙公司已全额开具增值税发票给甲公司,开票内容统计如下:

(1)2016年6月1日-2018年4月30日:不含税金额500500500.5元、增值税税额55055055.06元(税率11%)、含税金额555555555.56元;

(2)2018年5月1日-2019年3月31日:不含税金额300300300.3元、增值税税额30030030.03元(税率10%)、含税金额330330330.33元;

(3)2019年4月1日-2019年11月20日:不含税金额100100100.1元、增值税税额9009009.01元(税率9%)、含税金额109109109.11元。

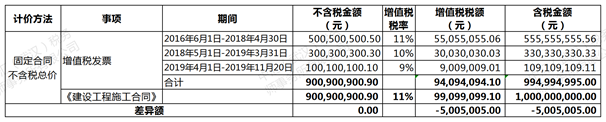

相关数据整理如下:

请问:原施工合同中的合同价款为含税总价1000000000元(其中,增值税税额为99099099.1元),甲公司按照工程进度实际支付工程施工款共计994994995.00元。截至竣工结算时,甲公司已全部收到乙公司开具的增值税发票,增值税税额合计94094094.1元。根据国家最新税收政策,增值税税率从11%下调至9%,由于该税率下调导致的实际支付施工款与合同价款差额5005005元,是否应由甲公司补给乙公司?

(二)法理分析

《建设工程施工合同》第2条约定,“合同价款:采用固定合同不含税总价方式,合同金额为1000000000元(其中,不含税总价为900900900.9元,增值税税率11%,增值税为99099099.1元)。合同不含税总价不会因人工、物料、汇率、税金、市场变化、政府文件及收费等任何因素的改变而调整”。该施工合同明确约定采用固定合同不含税总价的方式计价,且不含税总价不会随任何因素的改变而调整,而未做出任何有关固定增值税税额或者固定合同含税总价的意思表示。因此,在不违背合同法的前提下(即合同不含税总价固定不变),对应的增值税税额则适用税收政策调整而变动。

综上分析,合同不含税总价900900900.9元固定不变,合同含税总价随税率调整而变动,最终导致甲公司实际支付给乙公司的施工款减少5,005,005.00元,是符合合同法及税法相关规定的,故实际支付施工款与合同价款差额5005005元,无需由甲公司补给乙公司。

案例四:《建设工程施工合同》约定不明

(一)实务案例

乙公司为甲公司提供房屋建设施工服务,有关信息如下:

1、2016年6月1日,乙公司与甲公司签订了一份《建设工程施工合同》,合同约定部分摘要如下:

(1)承包方式:采用总价包干方式,即包工、包料、包工期、包质量、包工程竣工验收。

(2)合同价款:合同金额为1000000000元(含11%增值税)。

2、截至2019年11月20日竣工结算时,乙公司已全额开具增值税发票给甲公司,开票内容统计如下:

(1)2016年6月1日-2018年4月30日:不含税金额360360360.36元、增值税税额39639639.64元(税率11%)、含税金额400000000元;

(2)2018年5月1日-2019年3月31日:不含税金额363636363.64元、增值税税额36363636.36元(税率10%)、含税金额400,000,000.00元;

(3)2019年4月1日-2019年11月20日:不含税金额183486238.53元、增值税税额16513761.47元(税率9%)、含税金额200000000元。

相关数据整理如下:

请问:该施工合同未明确约定计价方法,如何处理?

(二)法理分析

依据《中华人民共和国合同法》第六十一条,“合同生效后,当事人就质量、价款或者报酬、履行地点等内容没有约定或者约定不明确的,可以协议补充;不能达成补充协议的,按照合同有关条款或者交易习惯确定”。

因此,该施工合同未明确约定计价方法且未签订补充协议,应按照日常交易习惯来确定计价方法,即固定合同含税总价的方法。而固定合同含税总价的计价方法下,由于增值税税率下调导致的增值税税额差如何处理,详见案例二的案例分析。

综合分析

《商品房销售合同》和《建设工程施工合同》本质都是买卖双方的销售和采购行为。通过上述四个案例的分析,我们可以得出以下结论:

若采取固定含税总价的计价方法,则含税总价不随税率调整而变动,税率下调有利于卖方,不利于买方;

若采取固定不含税总价的计价方法,则含税总价随税率调整而变动,税率下调有利于消费者,不利于卖方。

二、应对建议

建筑企业处于该产业链的上游,对于中游房地产开发企业而言是卖方;房地产开发企业处于该产业链的中游,有着买卖双重身份,对于上游建筑企业而言是买方,对于下游购房者而言是卖方;购房者处于该产业链的下游,对于上游房地产企业而言是买方。

从自身利益最大化的角度出发,买卖双方均想采取有利于自身的计价方法,那么双方就会在计价方法上面产生争议。那么,针对该争议点,由于各方所处身份(卖方或者买方)不同,应对建议也会有所不同:

(一)卖方的应对建议

1、事前评估:

事前应全面充分地对自身议价能力进行评估和比较,选择合适的计价方法,如果卖方自身议价能力较强,建议选择固定含税总价的方法;否则,建议选择固定不含税总价的方法。

2、事中签约:

对于可能横跨两个不同税率期间的合同,若买卖双方对计价方法有分歧,则需就不同的计价方法分别进行价格测算,然后双方本着合作共赢的态度友好协商,商定其中一种计价方法后,再重新议价、修改合同条款。待双方就合同条款细节全部商定后,再行签订合同。

3、事后开票:

对于执行中的合同,应准确把握增值税纳税义务发生时间,实时关注最新税收政策,按正确的税率开具发票。

(二)买方的应对建议

1、事前准备:

事前应通过多种渠道深入了解买卖业务流程,充分识别各环节可能存在的风险点,提前做好应对准备。

2、事中签约:

签订合同环节,要认真仔细地研读合同条款,查看合同要素是否齐全,重要的合同条款要反复研读并与对方确认,对自己疑惑的条款要及时向对方询问,必要时可咨询专业律师,听取他们的意见。在确认好所有合同细节(如计价方式)后,再与对方签订合同。

3、事后开票:

在已全额支付价款的情况下,应督促卖方及时开票,减少其希望享受税收优惠而拖延开票的情况。

三、思考延伸

通过案例一的论述分析,此次增值税税率下调,直接的获益人是甲公司,减轻了该公司的税负,但是由此又引发了笔者另一个思考:随着增值税税率下调,购房者A市民负担的契税如何变化呢?

下面,笔者将根据该案例,对相关契税变化进行量化分析:

(一)纳税主体

依据《中华人民共和国契税暂行条例》(国务院令第224号)第一条规定,“在中华人民共和国境内转移土地、房屋权属,承受的单位和个人为契税的纳税人,应当依照本条例的规定缴纳契税”。

因此,A市民作为本次房屋交易的买受人,也是契税的纳税人。

(二)计税依据

依据《中华人民共和国契税暂行条例》(国务院令第224号)第四条规定,“契税的计税依据:(一)国有土地使用权出让、土地使用权出售、房屋买卖,为成交价格”。同时,依据《财政部、国家税务总局关于营改增后契税房产税土地增值税个人所得税计税依据问题的通知》(财税〔2016〕43号)第一条规定,计征契税的成交价格不含增值税。

因此,A市民缴纳契税的计税依据是该房屋的不含税总价。

(三)税率

依据《财政部 国家税务总局 住房城乡建设部关于调整房地产交易环节契税营业税优惠政策的通知》(财税〔2016〕23号)第一条第二款规定,“对个人购买家庭第二套改善性住房,面积为90平方米及以下的,减按1%的税率征收契税;面积为90平方米以上的,减按2%的税率征收契税”。

A市民向甲公司购买的房屋为家庭第二套改善性住房,且房屋建筑面积为150平方米,因此,A市民应减按2%税率计算缴纳契税。

(四)应纳税额

依据《中华人民共和国契税暂行条例》(国务院令第224号)第五条规定,“契税应纳税额,依照本条例第3条规定的税率和第4条规定的计税依据计算征收。应纳税额计算公式:应纳税额=计税依据×税率”。

1、增值税税率调整前:

应纳契税税额=1324324.32×2%=26486.49(元)

2、增值税税率调整后:

应纳契税税额=1348623.85×2%=26,972.48(元)

(五)税额比较

增值税税率调整后比调整前多缴契税=26972.48-26486.49=485.99(元)

综上所述,随着增值税税率下调两个百分点,A市民要多缴纳契税485.99元。此次增值税税率下调的初衷是减轻企业税负,激发企业活力和潜力,但是由此却引发了购房者需要缴纳的契税税额上升,无疑中打击了购房者的购房积极性,同时也不利于房地产行业健康长远的发展。

最后,笔者希望通过这篇文章,能够引起相关政府部门对增值税税率调整相关问题的重视,尽早解决税制改革遗留的问题,修改并完善相关立法,促进我国税收立法、合同范本早日完善,给企业和广大消费者创造一个公平和谐的营商环境和消费环境。

文章来源:税务工匠