房地产企业的预计毛利额如何调整为实际毛利额?

房地产企业在取得预收房款时,一般计入预收账款核算,按预计毛利率预缴企业所得税,待纳税义务发生,需结转至主营业务收入,并按照配比原则分摊对应的成本费用,将预计毛利额调整为实际毛利额,那么在实务工作中,预计毛利额是如何调整为实际毛利额的呢?

一、政策规定

1.按照国税发[2009]31号文件第九条的要求,对于房地产开发企业销售未完工产品取得的收入,应先按预计计税毛利率,分季(或月)计算出预计毛利额,计入当期应纳税所得额,预交企业所得税。开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额。

即:房地产企业预计毛利额=预收账款/1.09*预计利润率

也就是说,企业销售未完工开发产品取得的收入,应按照不含税预收账款的金额和预计毛利率的乘积计算出预计毛利额,待开发产品完工后,再调整预计毛利额与实际毛利额之间的差额,把它还原成实际毛利额。即企业需要在完工年度将预计毛利额结转为实际毛利额。

那么房地产企业的预计毛利率是如何规定的呢?

2.国税发[2009]31号文件也有明确规定:企业销售未完工开发产品的计税毛利率由各省、自治区、直辖市税务机关按下列规定进行确定:

(1)开发项目位于省、自治区、直辖市和计划单列市人民政府所在地城市城区和郊区的,不得低于15%;

(2)开发项目位于地及地级市区及郊区的,不得低于10%;

(3)开发项目位于其他地区的,不得低于5%;

(4)属于经济适用房、限价房和危改房的,不得低于3%。

即:一般地产企业开发项目的预计毛利率按15%计算,如果当地税务机关有规定的,应当从其规定。

二、实务分析

某地产公司2018年度预收账款为2000万元,2019年度预收账款新增7000万元,同时,2019年度有4000万元预收账款达到纳税义务时间,应结转至主营业务收入,企业按照成本分摊的结果,对应分摊的开发产品成本为3000万元。那么,已售产品预计毛利额如何调整为实际毛利额?

第一步:计算出2019年结转收入年度的实际毛利额

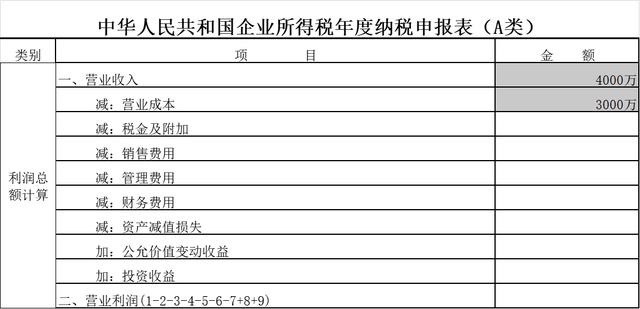

即:2019年实现4000万元的主营业务收入,对应分摊3000万元的开发产品成本,那么2019年计算的实际毛利额则为1000万元,通过以下企业所得税纳税申报简表反映(税费暂略):

第二步:计算2019年度预收账款增加,企业应预交的毛利额

2019年新增预收账款应预交的毛利额=7000/1.09*15%

第三步:调减2019年度结转收入的预收账款的预计毛利额,即将预计毛利额调整为实际毛利额。

调减预收账款预计毛利额=4000/1.09*15%

达到4000万元结转收入的预收账款=2018年的预收账款2000万元+2019年的预收账款2000万元

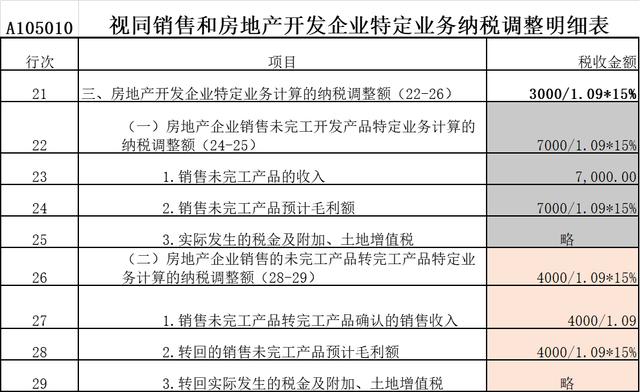

上述第二步和第三步通过所得税汇算表中的视同销售和房地产开发企业特定业务纳税调整明细简表(A105010)反映如下(税金暂略):

三、总结:

从上表可以看出,按照国税发[2009]31号第九条的规定,房地产企业在将预计毛利额调整为实际毛利额的过程,虽然是调整二者之间的一个差额,但在实际填报过程中,分三步走:

1、根据实际结转的收入成本金额,在纳税申报主表中直接申报实际毛利额;

2、在房地产企业特定业务计算的纳税调整额时,应先按当年新增的预收账款计算出预计毛利额(第22行,2019年新增的预收账款);

3、将已结转到主营业务收入对应的预收账款计算的预计毛利额做纳税调减,即在结转实际毛利额时,原路冲回预计毛利额(第26行,2018年2000万+2019年2000万)。

地产企业将预计毛利额调整为实际毛利额,其实是在开发产品未完工成本不确定的情况下,税务机关预先规定了一个预计毛利率(15%或者其它规定的税率),企业在按预计毛利额预缴企业所得税后,当实际毛利额可以计算出来后,在原路调减原按预计毛利额计算出的纳税额,相当于预计毛利额只是一个时间性差异,最终待项目完工,纳税义务发生成本确定后,就不存在预计毛利额,而是全部调整为实际毛利额。

文章来源:财税聚焦 作者:陈红