开发企业取得房票安置凭证,需要预缴土增税么?

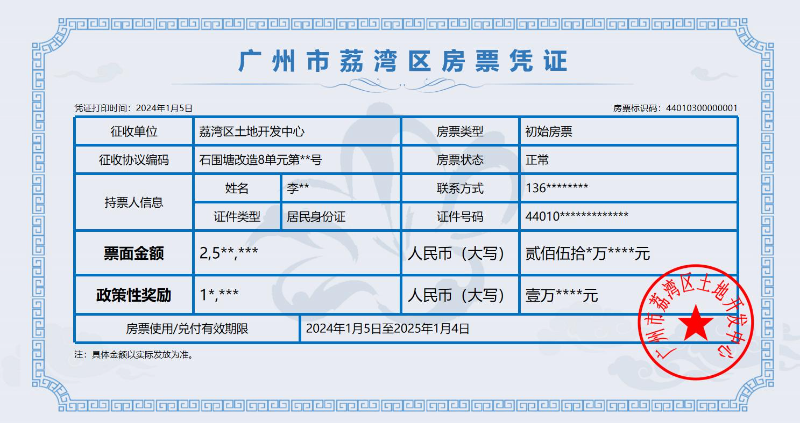

新年伊始,广州市首张房票落地,标志着广州探索房票安置补偿方式迈出实质性第一步。

根据官方解析,所谓房票,是被征收人房屋安置补偿权益货币量化后,征收人(区政府)出具给被征收人购置房屋的结算凭证,后者可凭房票安置凭证用于购买“定点入库”的新建商品房源。

对房地产开发企业而言,如能够被纳入房票安置房源的“定点入库”名录,可以加快库存房源的去化速度,有助于实现资金回流和稳健经营。那如果开发企业向被征收人销售房屋,签订房屋销售合同,取得房票安置凭证,暂未从征收人取得货币收入的情况下,是否需要预缴土增税呢?

针对此问题,我们先看看实务中关于房地产开发企业取得非货币销售收入是否预缴土增税问题的不同观点。

持肯定意见者认为 根据《土地增值税暂行条例》及实施细则的相关规定,土地增值税纳税义务发生时间以签订房地产转让合同时间为准,但由于开发纳税人在预售环节取得收入,由于成本费用无法核算,所以土地增值税先行预征。 此外,根据《土地增值税纳税申报表(一)(从事房地产开发的纳税人预征适用)》,土地增值税预征应税收入包括货币收入、实物收入及其他收入及视同销售收入。 因此,开发企业签订销售合同,已产生土地增值税纳税义务,在未进行土地增值税清算的情况下,应先按规定预缴土地增值税,以保证税款的均衡入库。 持否定意见者则认为 根据《国家税务总局关于营改增后土地增值税若干征管规定的公告》(国家税务总局公告2016年第70号)第一条规定,产生预缴义务以开发企业取得预收款为前提,而对工抵房、回迁安置视同销售等特殊情形,开发企业未取得货币形式收入,基于征税必须具有纳税能力的考虑,在此情形下不应当预缴土地增值税,且上述行为往往发生在房屋竣备之后,不属于预售行为,不应产生预缴义务。 笔者认为 土地增值税预缴的前提是纳税人取得转让房地产的收入,回归到房票安置凭证,则难以认定其属于开发企业取得的房地产转让收入,一方面,房票安置凭证因为限制交易,不具备货币属性,难以在市场上流通,开发企业将无法其用于交换其他商品、抵债等用途。另一方面,不同于工抵房、以物抵债、回迁安置等非货币性资产交换行为,开发企业并未从被征收人那里换取劳务、建筑物服务、土地使用权等,尚未取得经济利益流入,因此开发企业取得房票安置凭证,在尚未从征收人取得货币性收入或其他经济利益的情况下,不应产生土地增值税预缴义务。

文章来源:正坤财税