案例解读|回迁物业视同销售成本的分摊方式争议

案例

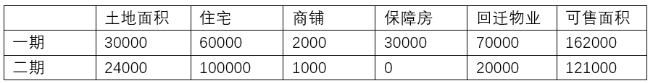

某城市更新单元拆除用地为10万平方米,A公司完成范围内的土地、房屋及其地上附着物的搬迁补偿安置,确认为项目实施主体。根据经审批通过的城市更新单元规划,该项目分两期实施。项目指标情况如下:

一期、二期项目分别签订土地使用权出让合同,分别取得建设用地规划许可证、建设工程规划许可证及施工许可证。

一期项目已于2020年完工并100%销售完毕,一期回迁物业于2021年交付。该公司在2021年度企业所得税汇算清缴时对一期回迁物业确认视同销售收入同时确认视同销售成本,在《视同销售和房地产开发企业特定业务纳税调整明细表》中填入视同销售收入25亿元(不含税),视同销售成本26亿元(含增值税及附加)。

二期项目于2022年完工,已售面积比例为40%,二期回迁物业尚未交付,因此企业尚未确认视同销售收入与成本。

本文就其回迁房成本在企业所得税中如何扣除展开讨论。

回迁物业视同销售成本的分摊方式争议

观点一

该公司回迁成本未按规定合理分摊扣除。理由如下: A企业负责项目拆除范围内10万平方米的补偿安置,一期、二期所有回迁安置成本都是为了取得项目合计54000平方米的开发建设用地使用权而发生的,受益的是项目范围内的所有土地。换句话说,分期开发并分期安置,只是回迁地点和时点的不同,并不意味着一期回迁物业仅由一期土地受益,二期回迁物业仅二期土地受益。 回迁房视同销售成本属于国税发〔2009〕31号文规定的开发产品计税成本中的土地征用及拆迁补偿费,即企业为取得土地开发使用权而发生的费用。根据31号文第二十九条、第三十条规定,对于共同成本和不能分清负担对象的间接成本,应按受益的原则和配比的原则进行分配。土地成本,一般按占地面积法进行分配。 因此,根据开发产品受益原则,一期回迁物业视同销售成本作为整个更新项目的共同成本,应在一期、二期之间按照占地面积法进行分摊,各期内区分已售开发产品与未售开发产品一般按照建筑面积法进行成本分摊,最终计算得出的已售开发产品计税成本可以在当期予以税前扣除。

观点二

一期工程中的回迁房视同销售成本不应分摊,与视同销售收入同时扣除。理由如下: 第一,收入与成本应配比。 回迁房并不形成企业真实的收入,而是获取土地而发生的成本,企业不应当因视同销售而产生额外的税收负担。回迁房确认视同销售收入的同时确认视同销售成本扣除,符合收入与成本配比原则。 第二,有利于税务管理。 视同销售成本分摊的困难在于以下两方面: 1、对于分期开发项目,一期视同销售成本在两期之间进行分摊,二期视同销售成本也应在两期之间进行分摊。然而按照税法规定,企业应在所有权发生转移时确认视同销售收入,相对应地确认视同销售成本。在二期回迁物业尚未交付的情况下,二期视同销售成本无法确认并予以分摊。如果仅对一期视同销售成本在两期之间进行分摊,而二期视同销售成本不予分摊,对纳税人来说是不公平的。 若在二期回迁房交付时确认二期视同销售成本,再在一期与二期之间进行分摊,就必然涉及一期完工销售产品的企业所得税调整申报与退税问题,加大税务机关征管负担。 2、房地产开发企业按31号文规定应于完工年度结算计税成本,计算已售开发产品的实际利润计入应纳税所得额。若完工在前而回迁交付在后,且跨年度,也将导致回迁物业视同销售成本无法在完工年度确认并分摊计算。 因此,只有一期、二期项目的完工结算时点与回迁房交付时点在同一年度,项目才能准确结算、分摊计税成本。但在现行制度下,企业只要达到完工确认条件就应在当年度结算企业所得税,这意味着当前房地产开发经营业务企业所得税申报的设计逻辑并未考虑到分期项目所涉及的跨期视同销售成本分摊扣除问题,导致税收遵从困难,这也是实务中普遍采用观点二做法的主要原因。

争议焦点 ?国税发〔2009〕31号 第二十九条规定,“企业开发、建造的开发产品应按制造成本法进行计量与核算。其中,应计入开发产品成本中的费用属于直接成本和能够分清成本对象的间接成本,直接计入成本对象,共同成本和不能分清负担对象的间接成本,应按受益的原则和配比的原则分配至各成本对象”。第三十条规定,土地成本,一般按占地面积法进行分配。

上述不同处理观点的关键分歧就在于回迁成本是否属于共同成本。观点一认为,一期回迁视同销售成本与二期回迁视同销售成本均应视为整个开发项目的共同成本,应在各期之间分配。而观点二,可认为一期回迁房屋与一期开发用地一一对应,一期回迁安置即为取得一期开发用地使用权而发生的成本,应直接计入一期,不应在两期之间进行分摊。

土地增值税的借鉴 《土地增值税暂行条例实施细则》第九条,纳税人成片受让土地使用权后,分期分批开发、转让房地产的,其扣除项目金额的确定,可按转让土地使用权的面积占总面积的比例计算分摊,或按建筑面积计算分摊,也可按税务机关确认的其他方式计算分摊。

国税发〔2009〕91号第二十一条,纳税人分期开发项目或者同时开发多个项目的,或者同一项目中建造不同类型房地产的,应按照受益对象,采用合理的分配方法,分摊共同的成本费用。 《国家税务总局广东省税务局土地增值税清算管理规程》第二十八条,同一清算单位内发生的成本、费用,能按照受益对象直接归集的,按照直接成本法计入相应房地产类型扣除;不能按照受益对象直接归集的成本、费用,原则上按照不同类型房地产可售建筑面积比例计算分摊;对占地相对独立的不同类型房地产,可按占地面积法计算分摊取得土地使用权所支付的金额、土地征用及拆迁补偿费。 土地增值税的成本分摊与企业所得税相类似,确认成本分摊方式的基本原则均为受益性与合理性。对于分期开发的项目,应按照受益对象采取合理的分配方法分摊共同的成本费用。在占地相对独立的情形下,占地面积法是分摊土地成本与拆迁成本较为合理的方式。 结合本文案例而言,项目分两期实施,且A公司一期和二期分别签订土地出让合同并分别取得四证。若A公司一期拆除范围内的回迁安置均安排在一期交付,而二期拆除范围内的回迁安置均安排在二期,可证明一期回迁安置属于一期土地开发的专属成本,二期回迁安置属于二期土地开发的专属成本,相关回迁成本不属于共同成本费用。按照受益性原则,一期与二期回迁成本不应分期分摊。但若A公司在一期(或二期)拆除范围内的回迁安置安排于二期(或一期),则回迁成本不属于专属成本,而属于一期、二期整体土地使用权而发生的共同成本,应采取合理方式在两期之间进行分摊,企业所得税上通常采取的是占地面积法。

本文观点 按照受益性原则,对于分期开发的项目,若各期回迁安置与各期土地不是一一对应的,回迁安置成本在各期之间进行分摊即观点一具有一定的合理性。

观点二的误区在于,其认为分期分摊视同销售成本会导致企业额外承担税负。实际上,回迁行为确认视同销售收入同时确认成本,已售物业所分摊结转的视同销售成本可直接于当期税前扣除,而自持物业所分摊的成本通过折旧每年计算扣除,最终不会导致企业额外产生视同销售税负。只是根据项目的已售与未售情况,视同销售成本分摊会导致成本税前扣除的时点不同。 但观点二所指出的问题确实是需要依靠政策完善予以解决的。分期项目各期完工结算时点与回迁交付时点的不一致,或同一期内开发产品的完工结算时点与回迁交付时点的不一致,将会导致已售开发产品在结算时点可能无法分摊其应分摊的回迁成本,税负偏高。其结果是,纳税人根据自身理解及诉求进行税务处理,与税务机关理解不一致则产生争议,由此导致税务风险。

实务操作 对于完工与回迁交付时点跨年度的,实务中纳税人可能采取不同的做法:

方式一 开发产品完工年度不确认回迁物业成本,其他计税成本按照建筑面积法等合理方式进行分摊结转至主营业务成本;在回迁物业交付年度按照同类型开发产品市场均价同时计回迁视同销售收入与成本。此方式会产生一定的税务风险,若项目存在自持物业,自持物业所分摊的成本当期不应直接扣除,而此方式下回迁成本没有在已售面积与未售面积之间进行分摊,导致成本多扣除而少缴纳企业所得税。 方式二 开发产品完工年度提前确认回迁物业成本,与其他计税成本一同分摊结转至完工开发产品,实现销售的完工开发产品成本结转至主营业务成本;回迁物业交付年度确认视同销售收入并结转分摊的成本。此方式下,成本扣除符合受益性原则并合理分摊,但是否允许在回迁交付前确认回迁成本,现行规定并不明确而可能产生税务风险。 对于回迁安置行为,企业所得税不像土地增值税有着相对明确的规定,即国税函〔2010〕220号文。在企业所得税上,回迁物业作为土地成本确认通常依据的是31号文第三十一条的规定,按照对该条款规定的理解,房地产开发企业以其开发产品即回迁物业换取被拆迁房屋及其土地使用权,若回迁物业为该项土地开发、建造的,企业在接受土地使用权时暂不确认其成本,而应在首次分出物业时,按照物业市场公允价值计算确认该项土地使用权的成本。 方式三 开发产品完工年度同时确认回迁房视同销售收入与视同销售成本, 视同销售成本与其他计税成本一同分摊结转,回迁物业交付年度不再处理。此方式与方式二类似,但相对于方式二提前确认视同销售收入而较为不利。

结语

为什么看待一个事物会有不同的观点?每一个观点又有不同的依据。到底谁对谁错?事实上,在思维认知的世界里,比物质更高层次的是关系,比关系更高层次的是结构,比结构更高层次的是系统。每一个观点只是代表不同的层次,我们并不能说它对与错。我们如果想解决分歧,就需要站在更高层次上来看待同一个问题。具体到本文的分歧,事实上是由于政策只考虑到常规开发成本的分摊问题,未明确视同销售成本的确认与分摊问题。如果将这种未明确的税务问题比喻为“物质”,那么我们就需要从收入成本的配比关系出发,围绕不同情形的分摊结构,最终站在便于征管的税务系统等不同层次来分析,期待税收政策的完善予以解决。

文章来源: 止一税务