软装工程适用增值税率探讨

软装工程常见于地产项目的精装修业务中,是相对于传统“硬装修”的室内装饰形式,在装修完毕之后,运用可以移动、容易更换的饰物和家具,对室内的再度陈设与布置。

软装工程内容主要包括软装设计以及软装物品采购及安置。实务中,房企通常委托一家设计单位进行前期设计并根据设计方案采购装饰物品对其进行陈设、布置。

笔者在实务中接受过房企的咨询,在该项业务中即包括软装设计也包括物品采购,应要求服务单位提供6%的设计发票还是提供13%的采购发票?对于房企而言,在含税价格一致的情况下,尽量取得13%的采购发票是否更加有利?笔者在此就该业务的适用税率与大家探讨。

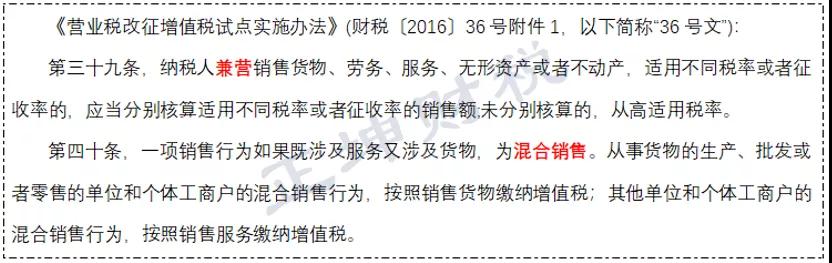

一、 兼营及混合销售

根据以上政策,“兼营”与“混合销售”的增值税处理存在明显的税率差异,而区分适用“兼营”或者“混合销售”增值税处理的关键则在于判断某项业务是否为同一项销售行为。

笔者认为,就房企与设计单位签定的软装工程合同而言,设计与物品销售存在着从属关系,设计单位销售的物品依赖于其设计方案,属于一项销售行为。因此,该业务应属于设计单位的混合销售行为,应按照“经营主业-销售设计服务”缴纳增值税并向房企提供设计服务6%的增值税发票。

二、 分解软装工程合同的筹划可行性及风险

如果将“软装设计”及“物品销售”分别作价,将“软装工程合同”拆分成“软装设计”及“物品销售”两个合同签订,是否“物品销售”合同就适用销售货物13%的增值税率?

笔者认为判断的原则仍然是业务“是否属于同一项销售行为”,并非“是否分开签订合同”。按照“实质重于形式”的税法原则,分解软装工程合同存在被认定为通过人为分解合同,变“混合销售”为“兼营”的风险。虽然,对于设计单位而言“混合销售”比“兼营”需多承担7%的税负(13%-6%),并没有造成少交增值税,但对于房企而言,则相应的将多抵扣7%的增值税。

笔者认为对于房企而言,尤其是所在地与设计单位不在同一地区的情况下,该操作仍然存在被税务机关认为多抵扣进项税的风险。

文章来源:何晓莎 正坤财税