个人独资企业的自有房屋拆迁取得的补偿款涉税分析!

个人独资企业的自有房屋拆迁,取得了政府支付的拆迁补偿款,是否需要纳税,又该如何纳税呢?今天我们就来探讨一下这个问题吧。

一、增值税:

政策依据1:根据《中华人民共和国增值税暂行条例》,“在中华人民共和国境内销售货物或者加工、修理修配劳务(以下简称劳务),销售服务、无形资产、不动产以及进口货物的单位和个人,为增值税的纳税人,应当依照本条例缴纳增值税。”

政策依据2:根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》财税〔2016〕36号 附件3:“一、下列项目免征增值税 (三十七)土地所有者出让土地使用权和土地使用者将土地使用权归还给土地所有者。

”政策依据3:根据《财政部 税务总局关于明确无偿转让股票等增值税政策的公告》(财政部 税务总局公告2020年第40号)“三、土地所有者依法征收土地,并向土地使用者支付土地及其相关有形动产、不动产补偿费的行为,属于《营业税改征增值税试点过渡政策的规定》(财税〔2016〕36号印发)第一条第(三十七)项规定的土地使用者将土地使用权归还给土地所有者的情形。?”

根据以上文件,对于拆迁补偿款,既不涉及销售货物,也不涉及销售服务,属于土地使用者将土地使用权归还给土地所有者的情形,免征增值税。

二、个人所得税:

政策依据1:根据《财政部 国家税务总局关于城镇房屋拆迁有关税收政策的通知》(财税〔2005〕45号 ):

“一、对被拆迁人按照国家有关城镇房屋拆迁管理办法规定的标准取得的拆迁补偿款,免征个人所得税。”

政策依据2:根据《国家税务总局关于个人住房转让所得征收个人所得税有关问题的通知》(国税发〔2006〕108号):

“二、对转让住房收入计算个人所得税应纳税所得额时,纳税人可凭原购房合同、发票等有效凭证,经税务机关审核后,允许从其转让收入中减除房屋原值、转让住房过程中缴纳的税金及有关合理费用。 5.城镇拆迁安置住房:根据《城市房屋拆迁管理条例》(国务院令第305号)和《建设部关于印发〈城市房屋拆迁估价指导意见〉的通知》(建住房〔2003〕234号)等有关规定,其原值分别为:

(1)房屋拆迁取得货币补偿后购置房屋的,为购置该房屋实际支付的房价款及交纳的相关税费;

(2)房屋拆迁采取产权调换方式的,所调换房屋原值为《房屋拆迁补偿安置协议》注明的价款及交纳的相关税费;

(3)房屋拆迁采取产权调换方式,被拆迁人除取得所调换房屋,又取得部分货币补偿的,所调换房屋原值为《房屋拆迁补偿安置协议》注明的价款和交纳的相关税费,减去货币补偿后的余额;

(4)房屋拆迁采取产权调换方式,被拆迁人取得所调换房屋,又支付部分货币的,所调换房屋原值为《房屋拆迁补偿安置协议》注明的价款,加上所支付的货币及交纳的相关税费。”

政策依据3:根据《中华人民共和国国务院令》第305号:《城市房屋拆迁管理条例》的相关规定。

首先我们来看一下,文件中描述的“城镇房屋”都包含哪些房屋?城镇是个区域的概念,在城镇区域范围内的房屋既可能是集体土地上的房屋,也可能是国有土地上的房屋。

但是文件中没有明确免征个人所得税的主体,那么各地区的税务机关以及解读口径是如何呢?下来我们看看各地税务机关的回复:

最有戏剧性的还属江苏税务的回复口径,先是回复:“总局未明确之前,参照财税2005年45号文相关规定执行。”

但是随后江苏税务的回复口径变了,表示:“该问题正在请示研究中,待明确后答复。”

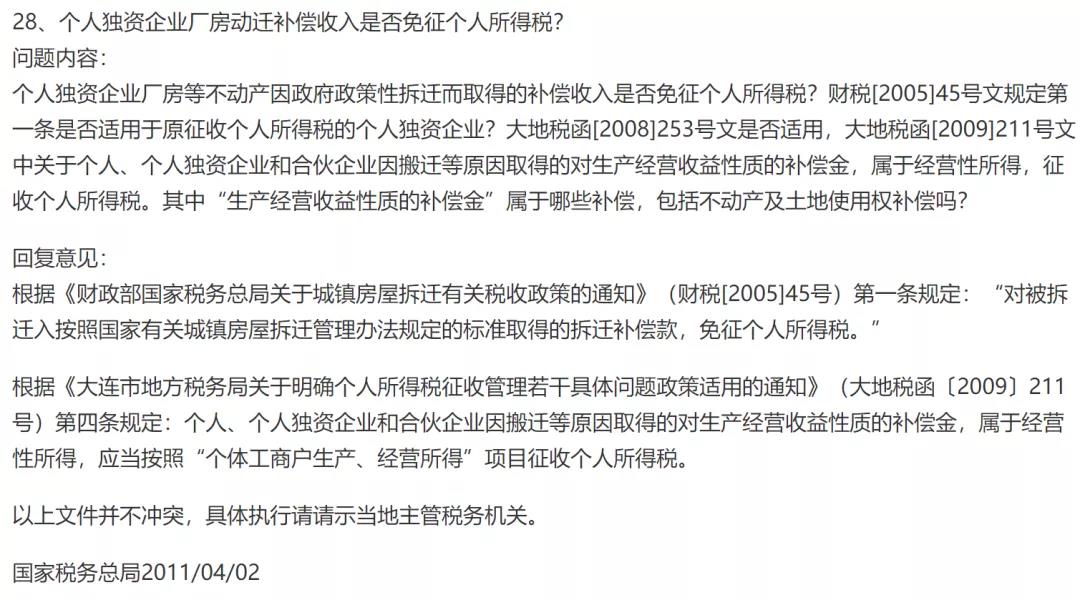

再来看看国税总局对于大连税务文件的回复口径:

基于以上规定,我们可以看出,对于个人独资企业的自有房屋取得政府支付的拆迁补偿款是否需要缴纳个人所得税,就比较明确了,如果城镇房屋属于拆迁补偿管理办法规定的标准内,是可以享受免征个人所得税政策的!

总局的回复口径也是非常明确的:被拆迁人包括自然人、个体工商户和个人独资企业,补偿内容包括商业用房,但不包括经营补偿。也就说:对于个人、个人独资企业和合伙企业,符合国家有关城镇房屋拆迁管理办法规定的标准取得的城镇房屋补偿(包括厂房),免征个人所得税。但是对于其他补偿形式,属于经营性所得,应当按照“个体工商户生产、经营所得”项目征收个人所得税。

文章来源:中道财税,作者李欣