以房抵债、地下车位土地使用税吗、印花税易混税目,建筑业收到预收款会计分录等四问

问题一:甲房地产企业欠乙建筑企业工程款,建筑企业欠包工头丙工资。甲乙丙能否三方能否约定以房抵债?发票如何开具?

答:可以。发票按实际业务开,抵债后的实际业务关系为:甲丙是商品房买卖关系,甲乙施工承包关系不变,乙与丙的劳务关系不变。

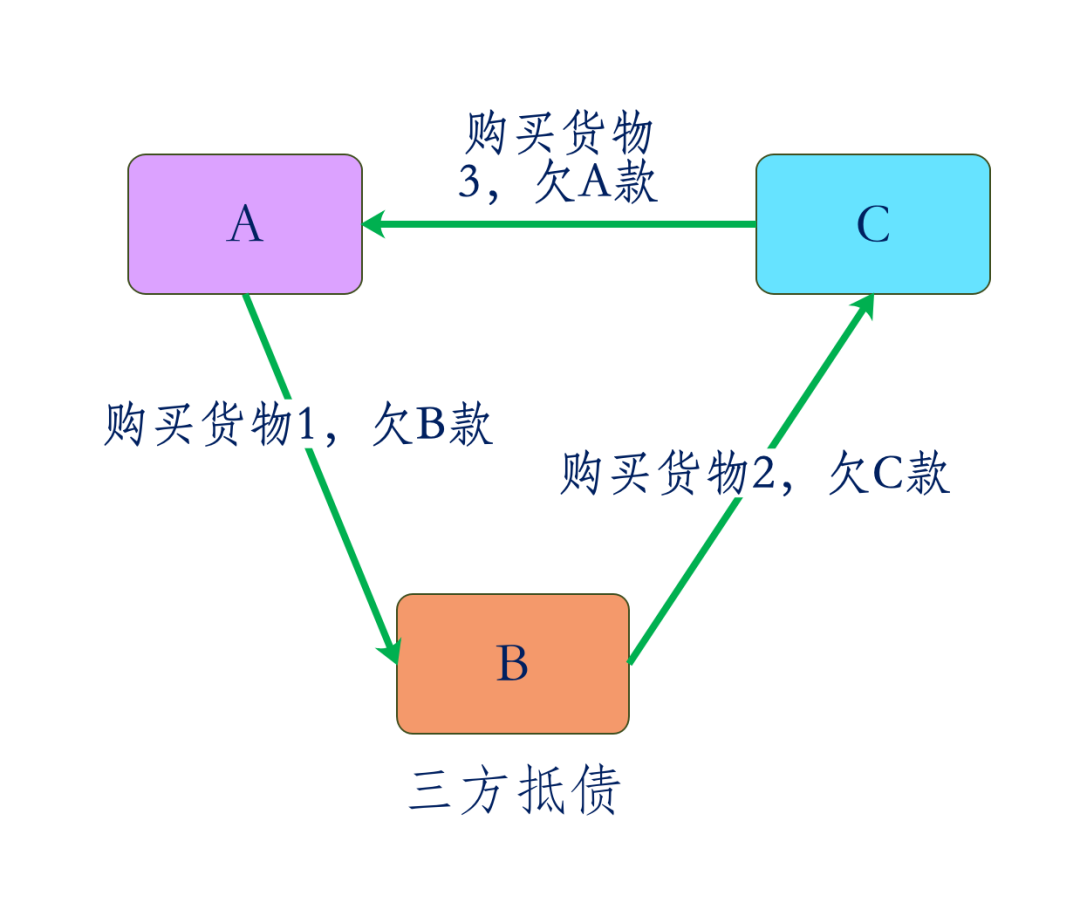

一样的道理,比如:A从B购买货物,欠款;B从C购买货物,欠款;能否B欠C的款由A来还?C从A购买货物,三方抵债,A支付B货款,B支付C货款,C支付A货款。

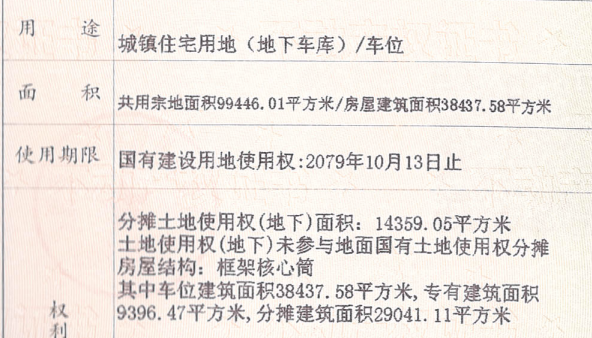

问题二:我公司从开发商处购买地下停车场用于经营,购买的地下停车场上面有建筑,产权证注明了土地使用权面积,但同时也注明了未参与地面国有土地使用权分摊,问题:我公司购买的地下停车场是否需要缴纳土地使用税?

答:你公司购买的停车场未参与分摊地面国有土地使用权,可以理解为单独建造。根据《财政部、国家税务总局关于房产税城镇土地使用税有关问题的通知》(财税〔2009〕128号)第四条规定,关于地下建筑用地的城镇土地使用税问题,对在城镇土地使用税征税范围内单独建造的地下建筑用地,按规定征收城镇土地使用税。其中,已取得地下土地使用权证的,按土地使用权证确认的土地面积计算应征税款;未取得地下土地使用权证或地下土地使用权证上未标明土地面积的,按地下建筑垂直投影面积计算应征税款。 对上述地下建筑用地暂按应征税款的50%征收城镇土地使用税。

如果不是单独建造,土地面积已被地上建筑全部分摊了,那就全部按照适用税额缴纳即可,不存在减征。

问题三:自然人张某2021年12月发生如下业务:将自有商铺租给甲公司使用,签订房屋租赁合同;向乙金融企业贷款,签订借款合同;为丙公司提供会计咨询服务,签订咨询合同;委托丁公司加工一批货物,签订委托加工合同,合同约定原材料由丁公司提供,未分别记载原材料金额和加工费金额。上述业务涉及到的印花税税目有哪些?

答:涉及租赁合同,借款合同,加工承揽合同。

根据国税地字〔1989〕34号,一般的法律、法规、会计、审计等方面的咨询不属于技术咨询,其所立合同不贴印花。

根据国税地字〔1988〕25号 ,对由受托方提供原材料的加工、定作合同,如何贴花?由受托方提供原材料的加工、定作合同,凡在合同中分别记载加工费金额与原材料金额的,应分别按"加工承揽合同"、"购销合同"计税,两项税额相加数,即为合同应贴印花;合同中不划分加工费金额与原材料金额的应按全部金额,依照"加工承揽合同"计税贴花。

问题三:建筑服务方收到预收款的时候开具普通发票,是否要确认收入?会计分录如何做?

答:分两种情形,第一种,开具征税发票,纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

借:银行存款

贷:应交税费-应交增值税-销项税额(一般计税)

应交税费-简易计税(简易计税)

借:合同结算-收入结转

贷:主营业务收入

第二种,开具编码为612“建筑服务预收款”的“不征税发票”时,根据《财政部、国家税务总局关于建筑服务等营改增试点政策的通知》(财税〔2017〕58号)第三条规定,纳税人提供建筑服务取得预收款,应在收到预收款时,以取得的预收款扣除支付的分包款后的余额,按照规定的预征率(一般计税2%;简易计税3%)预缴增值税。

借:银行存款

贷:合同负债

应交税费-预交增值税(一般计税)

应交税费-简易计税(简易计税)

文章来源:财税脑图