房地产项目开发:动态测算企业所得税有利

工作中,不少房地产项目制定运营计划时,对企业所得税通常采用静态方式测算。即以整个项目周期的利润总额乘以25%税率计算企业所得税,而不是按纳税年度分别测算企业所得税,由于项目周期通常超过一个纳税年度,若某纳税年度存在可弥补亏损,该种测算方法会忽略可弥补亏损对企业所得税的影响,使得测算结果与项目真实税负存在较大偏差。下面笔者通过一个简单案例说明该种情况。

一、案例基本情况

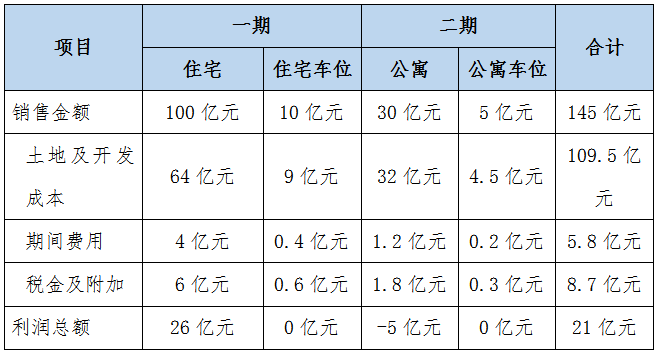

1.各业态销售收入及成本

某项目分为两期开发,一期计划建设住宅20万平方米、地下车位2500 个(10万平方米),住宅销售价格50,000元/平方米,地下车位40 万元/个;二期计划建设公寓10 万平方米、地下车位1250 个(5 万平方米),公寓销售价格30,000元/平方米,地下车位40 万元/个;住宅及公寓的建设成本为32,000元/平方米(含土地成本25,000元/平方米、开发成本3,000 元/平方米、资本化利息4,000 元/平方米),地下车位建设成本为9,000 元/平方米(含土地成本2,000 元/平方米、开发成本3,000 元/平方米、资本化利息4,000 元/平方米)。

为简化计算,作出如下假设:

第一,假设上述销售收入不含增值税,开发成本不含增值税,不考虑增值税销售额抵扣土地成本事项;

第二,假设期间费用为销售收入的4%;

第三,本文主要分析企业所得税,简化土地增值税计算,假设一二期土地增值税合并清算,全部为非普通住宅。假设税金及附加为销售收入的6%(含土地增值税、城建税及附加)。

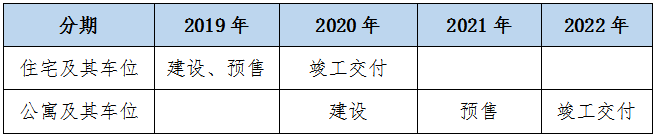

2.项目运营计划

一期住宅及其车位、二期公寓及其车位具体运营时间节点如下:

注:

(1)预售时取得预售收入,房地产企业需按预计毛利额预缴企业所得税。

(2)竣工交付后房地产企业需结转收入及成本。

3.项目利润总额

根据各业态销售收入及成本计算一期住宅及其车位、二期公寓及其车位计算项目利润总额如下:

二、不同测算方式下的企业所得税税负

1.静态方式下企业所得税测算

若不按运营计划区分纳税年度,按静态方式测算,则应纳企业所得税=项目利润总额21亿×企业所得税税率25%=5.3亿(小数点后保留一位,四舍五入)。

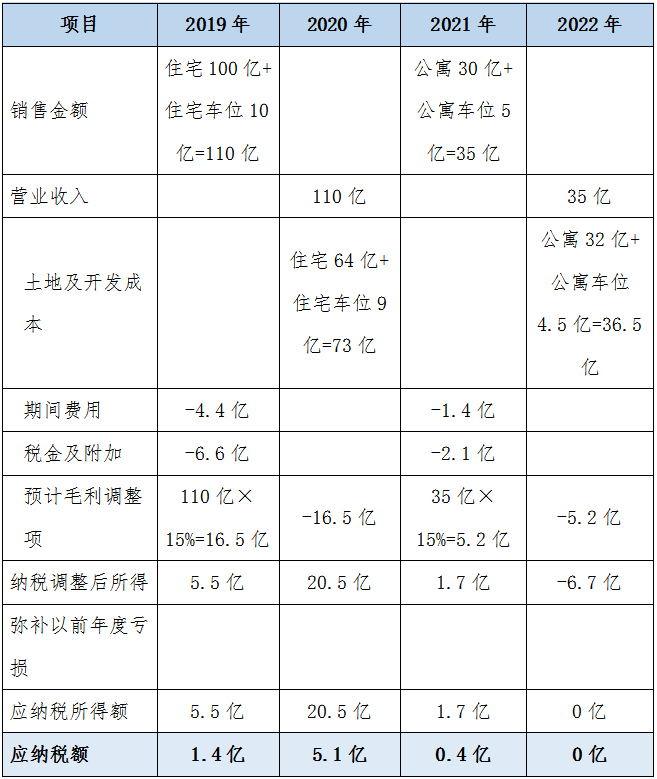

2.动态方式下企业所得税测算

若结合运营计划区分纳税年度,按动态方式测算,则应纳企业所得税=1.4亿+5.1亿+0.4亿+0=6.9亿。企业所得税负担比原静态方式测算增加1.6亿(6.9亿-5.3亿=1.6亿元)。具体如下表所示:

注:

(1)假设所有业态在预售阶段全部售罄;

(2)假设预计毛利率为15%;

(3)为便于理解,上述假设不考虑土增税先预缴后清算对企业所得税的影响,开发完本项目后没有后续项目再开发,不考虑土增清算事项的企业所得税退税等问题。假设土增税预缴税款等于清算税款;

(4)为便于计算及理解,假设城建税及附加、期间费用仅发生在产生销售收入(预售)年度。实际上是假设上述扣除项提前扣除。如上述扣除项部分分摊到结转年度扣除,将进一步扩大2022年亏损,增加所得税损失。

三、所得税损失形成原因及对策

从上表可见,造成上述税收损失原因有两方面:一是运营计划将公寓及其车位安排在最后销售,其销售收入35亿对应36.5亿的土地及开发成本形成了1.5亿元亏损,而项目后续没有应纳税所得额弥补这一亏损,造成所得税损失;二是公寓及其车位在预售阶段按15%预计毛利率计算当年度应纳税所得额,由于公寓及其车位本身亏损,其竣工年度无法产生足够的应纳税所得额抵减前期预计毛利额,造成所得税损失。

要避免上述企业所得税损失,笔者认为:

一是及早做好预防。在编制项目运营计划过程中,全面分析所得税的影响,如经过全面分析原拟定的运营计划会造成所得税重大损失(增值税、土地增值税亦然),应检视是否对该计划作出调整;

二是充分利用已形成的亏损。如果问题已经形成无法改变,例如案例中项目已进入公寓及其车位开发运营阶段,那么可考虑日后继续以项目公司为主体,持续开发其他项目。那么,公寓及车位形成的亏损将在日后其他开发项目中得到弥补,避免所得税的损失;

三是综合考虑其他方案。例如本案例可考虑在公寓及其车位的建设阶段,将其地块或在建工程按市场公允价格进行剥离,以提前在住宅及其车位结转年度确认公寓及其车位的亏损,使盈亏相抵,可避免、减少所得税损失。但是,采取这一方案要综合分析相关税收政策、税务定价,以及是否符合本企业的运营目标等问题。

本文来源:中国税务报