捐赠免征增值税货物如何纳税调整

2020年2月10日,甲公司以自产抗疫物资直接捐赠给武汉市金银潭医院,取得该医院开具的捐赠物资接收函。该物资的账面成本80,假设对应的进项税额为7,对外不含税价格100,含税售价113。会计账面处理如下:

借:营业外支出 87

贷:库存商品 80

应交税费——应交增值税(进项转出) 7

2020年度企业所得税汇算清缴纳税调整:

A105010《视同销售和房地产开发企业特定业务纳税调整明细表》

笔者注:“用于对外捐赠视同销售收入”税收金额填入113.00,“用于对外捐赠视同销售成本”税收金额填入87.00;其余栏目自动生成。

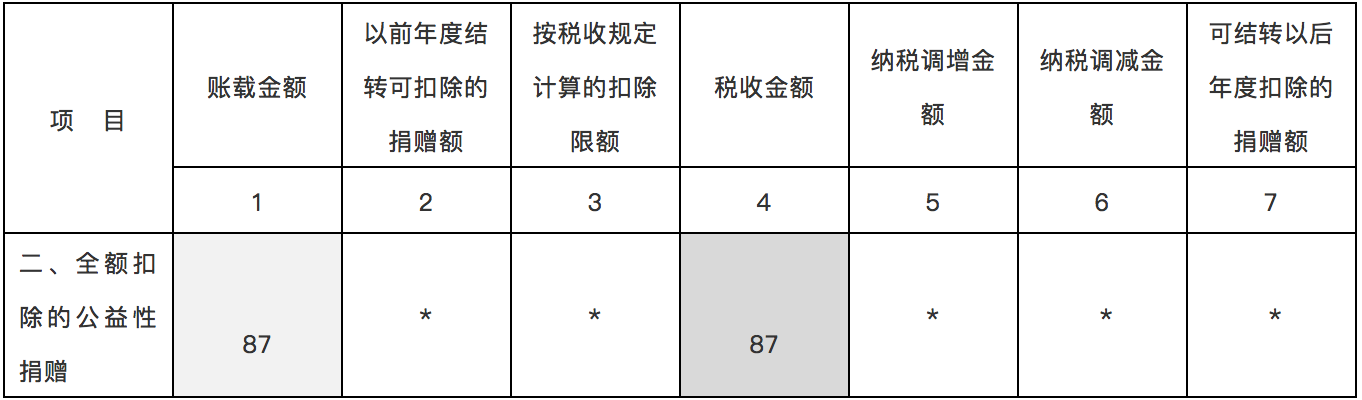

A105070《捐赠支出及纳税调整明细表》

笔者注:“账载金额”填入87.00,“税收金额”自动生成87.00;栏目中有“*”的为不得填入,“-”为自动生成(下同)。

笔者注:“账载金额”填入87.00,“税收金额”自动生成87.00;栏目中有“*”的为不得填入,“-”为自动生成(下同)。

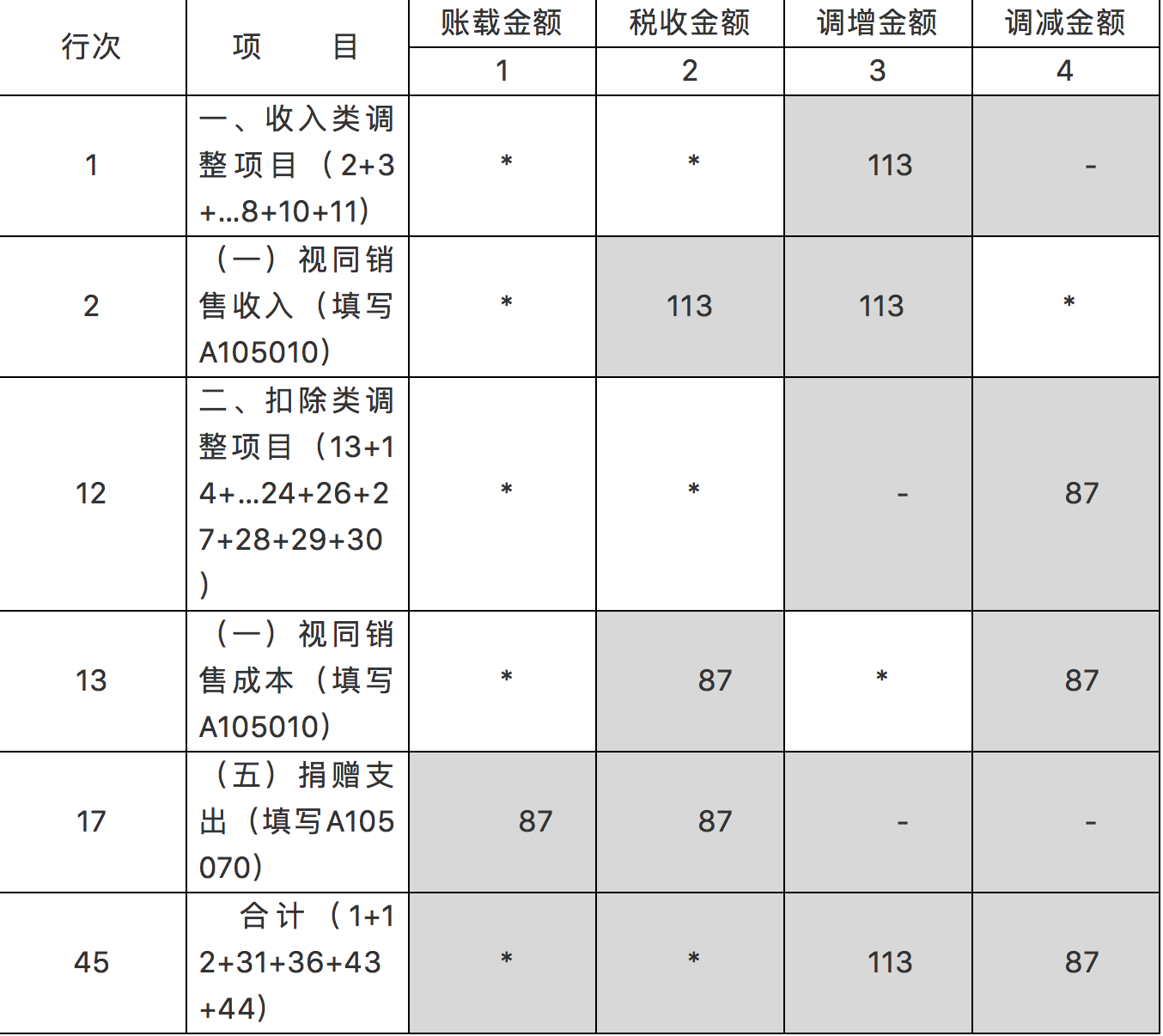

A105000《纳税调整项目明细表》

笔者注:以上A105000自动生成。

按A105000《纳税调整项目明细表》填报说明:

30.第30行“(十七)其他”:填报其他因会计处理与税收规定有差异需纳税调整的扣除类项目金额,企业将货物、资产、劳务用于捐赠、广告等用途时,进行视同销售纳税调整后,对应支出的会计处理与税收规定有差异需纳税调整的金额填报在本行。若第1列≥第2列,第3列“调增金额”填报第1-2列金额。若第1列<第2列,第4列“调减金额”填报第1-2列金额的绝对值。

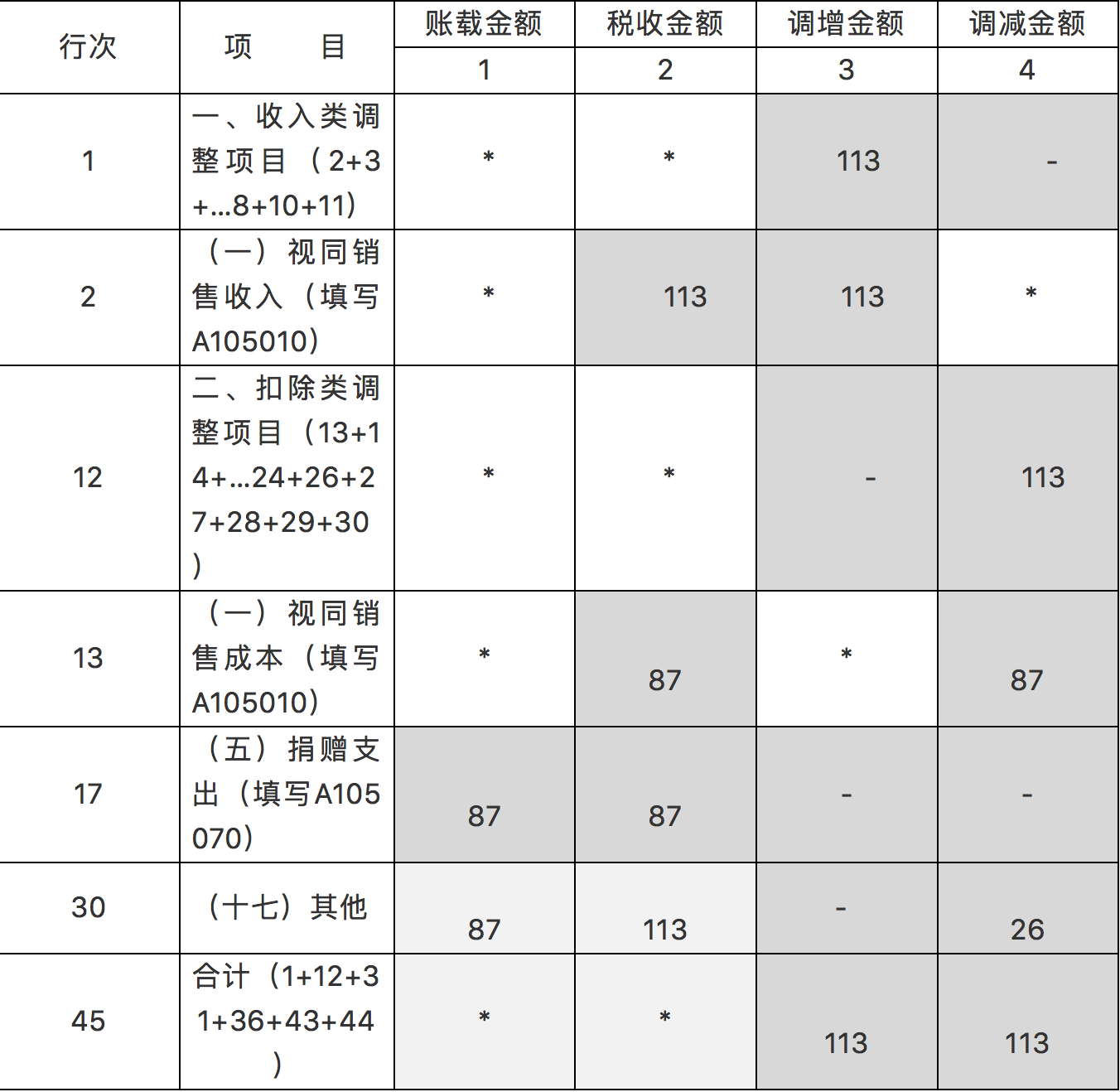

再对第30行“其他”栏进行调整:

笔者注:

30行“其他”栏—账载金额列填入87.00,税收金额列填入113.00,调减金额列自动生成26.00;

12行“扣除类调整项目”栏—调减金额列自动生成113.00;

45行“合计”栏—调增金额、调减金额列,均自动生成为113.00。

案例小结

一、案例中的公益性捐赠金额不需纳税调整:会计与税收的捐赠金额均为87,全额扣除。

1、上海市税务局答复“以捐赠物品的公允价作为公益性捐赠税前扣除金额”。除非修改企业会计准则或企业所得税年度纳税申报表,否则,无法填报A105070表。

2020年2月9日《上海市税务局全力防控疫情支持服务企业平稳健康发展税收政策措施操作细则》6.问:我公司外购口罩10万只(市场价100万元)捐赠湖北承担疫情防治任务的某医院,该笔捐赠业务如何进行企业所得税处理?

答:根据《中华人民共和国企业所得税法实施条例》等文件规定,企业以实物对外捐赠的,需按公允价值确认视同销售收入,同时列支视同销售成本,并以捐赠物品的公允价作为公益性捐赠税前扣除金额。

2、如果是个人捐赠的,税前扣除金额为113。

《财政部 税务总局关于公益慈善事业捐赠个人所得税政策的公告》(财政部 税务总局公告2019年第99号)规定,个人发生的公益捐赠支出金额,按照以下规定确定:(三)捐赠除股权、房产以外的其他非货币性资产的,按照非货币性资产的市场价格确定。

二、视同销售纳税调整:视同销售收入调增113,视同销售成本调减87,A105000“其他”项目调减26;该笔捐赠业务实际税前扣除仍是87,纳税调整对应税所得额的影响为0。

免征增值税货物捐赠的企业所得税纳税调整,还有两种观点:

观点1:视同销售收入按含税价113,视同销售成本按不含税价80;在其他栏调整33,而不是本案例的26;纳税调整对应税所得额的影响仍为0。理由:进项税额转出已计入营业外支出,视同销售成本不含进项税转出额。

观点2:视同销售收入按不含税价100,视同销售成本按含税价87;在其他栏调整13;纳税调整对应税所得额的影响仍为0。

笔者认为,税收上作视同销售处理时,仅就该笔销售业务单独计算所得,因免征增值税而转出的进项税额,应视为该笔业务的成本。

“进项税额转出已计入营业外支出,视同销售成本不含进项税转出额”的理由无法成立,因为视同销售成本中的库存商品80,不是也已计入营业外支出了。

视同销售收入按不含税计算更是值得商榷,免征增值税是明确要求作进项转出,意即不需再计提销项税额,应包含在收入中计算所得。

视同为单独发生,仅就该笔业务计算的所得应是26。

三、有观点认为:作进项税额转出处理的捐赠人,应当测算放弃免税优惠与进项税额转出的优劣,选择有利的税收政策。

当期应交增值税=本期销项税-(本期进项税-本期进项税额转出)-上期留抵税额

如本案例,假设该企业当月只有此笔业务,放弃免征增值税优惠后应交增值税额6(13-7),不放弃免征而作进项转出的应交增值税额7,放弃后应缴增值税额减少1;放弃免征后,营业外支出93(80+13),增加税前扣除6(93-87)。

如果进项转出为6,放弃免征后应交增值税7(13-6),不放弃免征的应交增值税6,放弃后应缴增值税额增加1;放弃免征后,营业外支出93,增加税前扣除7(93-86),假设企业所得税适用25%税率,少缴企业所得税1.75(7*25%)。捐赠人总体仍能减少0.75(1.75-1)的税金支出。

文章来源:税白天下