房地产开发可申报抵扣增值税进项税额有哪些

增值税对房地产开发各阶段皆有影响,工程造价人员宜掌握行业增值税计税方式,选择适用的计税方法,尤其是以可抵扣进项税为原则进行规划合约,从而打破思维定势,调整成本优化策略,进而增强工程造价咨询企业的成本管理能力。

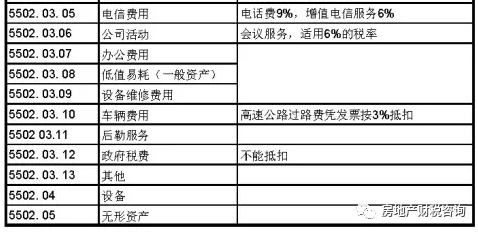

本文列出房地产开发过程中,可以凭合法增值税扣税凭证申报抵扣进项税额的范围和科目供各位参考,分别如表1和表2所示:

表1 房地产企业进项税额抵扣的范围

众所周知,增值税是针对交易的增值额征税,这其中的增值额,并不是指交易的利润,而我们可以借助一个政治经济学的概念来描述,即增值额是指在生产经营过程中,生产资料的增值额。那么如何确定增值额就是关键了。

接下来,我们为大家介绍一个政策。

根据《财政部 税务总局关于简并增值税税率有关政策的通知》(财税〔2017〕37号,简称37号文)的规定,“纳税人购进农产品……从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和11%的扣除率(根据39号公告的规定,已经调整为9%)计算进项税额……”

我们看一个案例。

三、当企业既有一般计税项目,又有简易计税项目时,进项税额如何确定?

根据前面的介绍,房地产企业根据开发项目是否属于老项目,项目选择适用一般计税方法和简易计税方法。如果企业开发的不同项目,其开工日期跨越了2016年4月30日,造成存在既有一般计税项目,又有简易计税项目时,在核算进项税额时就应该要注意了。众所周知,对于简易计税和免税项目来说,是不得抵扣进项税额的。

针对企业兼营多种项目的情况,其进项税额的一般原则就是严格单独核算,即一般计税项目和简易计税项目的进项,应该在会计上单独核算,直接归属于一般计税项目的进项,可以抵扣进项税额,直接归属于简易计税项目的进项,不得抵扣进项税额,如果因为核算或者收到专票的原因认证抵扣了归属于简易计税项目的进项税额,应该及时进行进项税额转出的操作,避免产生税务风险。

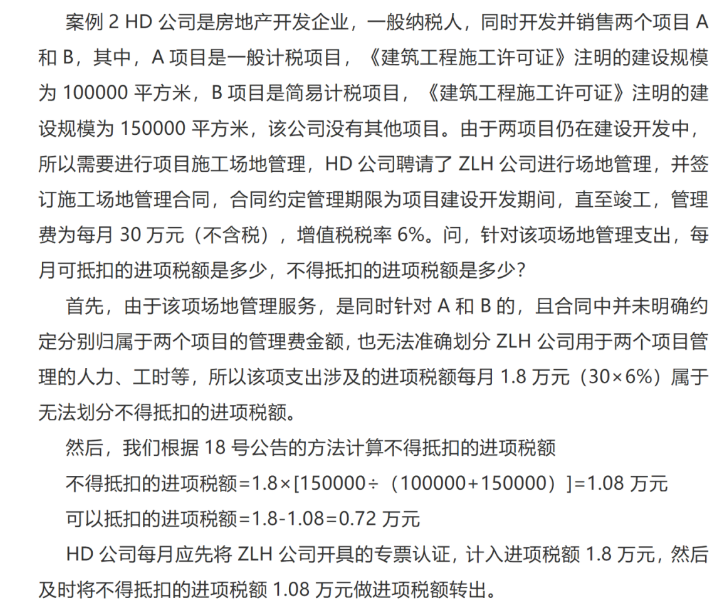

四、兼营多种计税方式的项目不得抵扣进项税额计算案例

但是,有些支出确实无法区分归属的,怎么办呢?

根据18号公告的规定,一般纳税人销售自行开发的房地产项目,兼有一般计税方法计税、简易计税方法计税、免征增值税的房地产项目而无法划分不得抵扣的进项税额的,应以《建筑工程施工许可证》注明的“建设规模”为依据进行划分。

不得抵扣的进项税额=当期无法划分的全部进项税额×(简易计税、免税房地产项目建设规模÷房地产项目总建设规模)

我们看一个案例。

文章来源: 李龙地产财税服务