终于有人把“售后租回”的会计处理讲明白了

01 前言

各位小伙伴们,大家好呀!

上一篇文章,我为大家介绍了什么是转租赁。

本篇,我们聊一聊另一个特殊的租赁交易:售后租回。

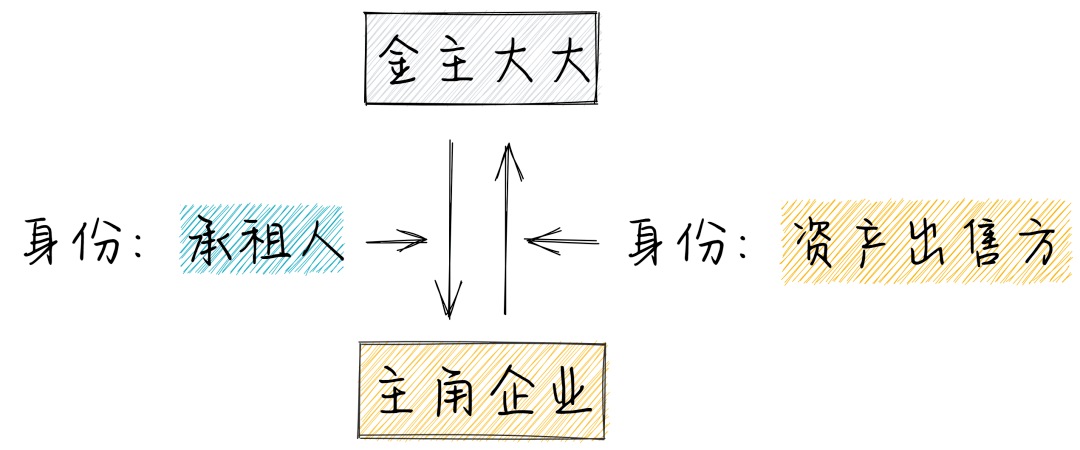

02 两种身份

与转租赁一样,本篇我们的主角企业仍然拥有两重身份。

一个身份是资产出售方,另一个身份是承租人

只有符合了“售出”,售后租回这一概念才能成立。所以,我们先聊“售”后,再谈“租”回。

03 是否属于销售

判断是否属于销售这件事,并不归租赁准则管,是收入准则的管辖范围。

判断是否属于销售最核心的一点,是关注资产的控制权是否转移。

关于这部分知识,大家可以点击下方链接回顾:

知识链接:新收入准则 | 在某一时点履行履约义务

04 售后租回的会计处理

售后租回交易最令人头疼的是其会计处理,许多小伙伴觉得这部分的知识难学,这主要拜教材的案例所赐。

准则应用指南的案例大而全,十分复杂,并不利于初学的人理解新知识。

所以,本文的案例我做了简化,希望能帮助各位更好地理解新知。

【解析】

售后租回的会计处理为什么会让我们感觉很难学?

是因为其将【售出】和【租回】这两项交易揉在了一块,我们倘若能够抽丝剥茧的将其分离开,自然就豁然开朗了。

我们可以将售后租回业务拆分成两个交易:

一个是卖出资产,另一个是租入资产

第一步:卖出资产

将该项业务看成是出售账面价值为20万元的固定资产

借:银行存款 30

贷:固定资产 20

贷:资产处置收益 10

第二步:租入资产

租赁付款额现值

=2x(P/A,5%,10)=2*7.7217=15.44(万元)

借:使用权资产 15.44

借:租赁负债-未确认融资费用 4.56

贷:租赁负债-租赁付款额 20

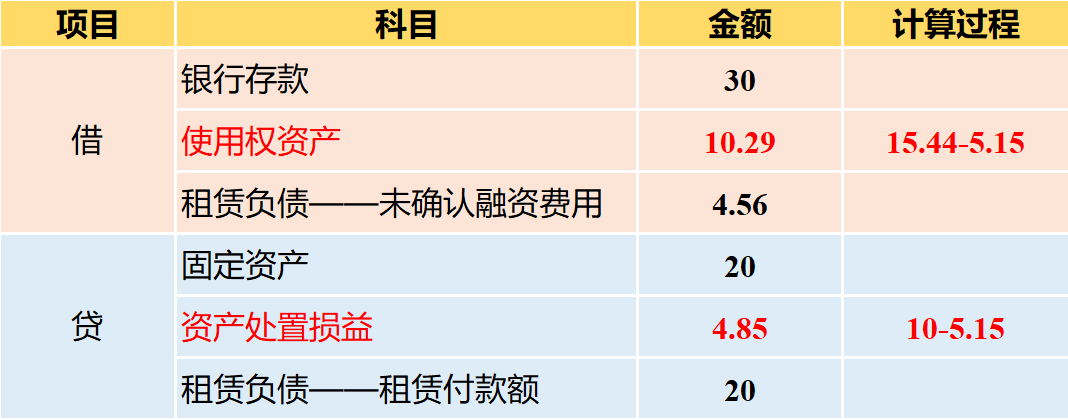

第三步:组合上述分录

如果售后租回的分录是上述两组分录的简单相加,那道也不难了。

令人头疼的地方就在于,关于租回的使用权资产部分,在开始日并不能予以终止确认。

这就需要我们对下面这个简单相加的组合分录做一个调整:

第四步:计算资产处置利得

出售该建筑物的全部利得

=公允价值-资产账面价值

=30-(24-4)=10万元

进一步的,我们将10万元拆分成两个部分:

① 与使用权相关利得

=总利得*(租赁付款额现值/公允价值)

=10x(15.44/30)=5.15(万元)

这部分使用权资产售出后又租回,控制权并没有完全转移,所以并不能确认其资产处置利得。

② 转让部分的利得

=总利得-使用权利得

=10-5.15=4.85(万元)。

能够终止确认部分,对应的资产处置损益金额仅4.85万元。

所以我们将上述分录的使用权资产与资产处置损益同时减去5.15万元,就能得到最终的会计分录。

如何理解(15.44/30)的含义?

15.44万元,是租赁付款额的现值,我们可以将其解成买断租赁资产这一期间使用权的公允价值。

30万元,是租赁标的资产总的公允价值

租赁付款额现值/租赁资产公允价值,则表示租回部分的资产占总租赁资产的比例

看完了拆解版本的思考路线后,我们再来看看准则的讲解逻辑是怎样的。

准则的思路是一步到位

重点仍然是围绕使用权资产与资产处置损益两个科目展开

其中资产处置能够终止确认部分为4.85万元,上文已经提及。

而使用权资产,按与租回获得的使用以部分占该建筑物的原账面金额的比例计算得到:

20*(15.44/30)=10.29万元

05 总结

上述的两种理解方式,小伙伴们可以选择自己更容易理解的一种进行记忆。

本案例的原型是租赁准则应用指南的【例58】,原案例的情况要更为复杂。

文章来源:一墨财经