售楼部七大模式涉税分析

售楼部对于房地产公司而言非常重要,属于房地产项目的面子工程,对于项目的销售而言,有着不可替代的作用,因其建造和装修成本不低,对房地产企业的税负有着不可忽视的影响。

本文针对房地产企业为销售新项目而发生的售楼部费用,因其表现的多种形式而进行各种税收归纳总结。

一、售楼部的类型

1、红线外建筑,开发产品销售完成后进行拆除。

2、红线外建筑,开发产品销售完成后无偿移交给政府。

3、红线外租赁建筑,装修后使用,到期退回给原业主。

4、红线外自建物业或购入物业,开发产品销售完成后自持使用。

5、红线内开发产品,其他开发产品销售完成后,售楼部物业对外销售。

6、红线内临时建筑,开发产品销售完成后进行拆除。

7、红线内单独建筑,开发产品销售完成后无偿移交给业主或政府部门,作为会所或其他公共配套设施。

二、涉税分析

●企业所得税

故无论是项目内还是项目外,只要是为售楼部而发生的“营销设施费”,都属于开发成本,都可资本化。

具体企业所得税处理总结如下:

1、红线内用开发物业作售楼部

①使用完毕后销售,按开发产品处理;

②使用完毕后自用,按固定资产处理;

③使用完毕后无偿移交给政府、业主,按公共配套设施费处理;

④使用完毕后拆迁,按开发间接费“项目营销设施建造费”处理;

2、红线外物业作售楼部

①租入土地上自建物业,可按开发间接费“项目营销设施建造费”处理;

②租赁物业装修费用按营业费用-营销费用处理;③自有土地上自建物业或直接购买物业,按固定资产处理。

●增值税

1、相关进项税能否税前抵扣?

政策依据

我们分析,得出以下结论:

无论是红线外还是红线内,售楼部发生的相关进项只要是用于销售经营,且该开发项目为新项目,而非用于集体福利或个人消费,都可进行抵扣。

2、如为红线内建筑(非临时建筑)无偿移交政府或业主,是否需视同销售?

相关政策依据

各地税局咨询回复汇总

综合分析以上法规和各地国税的解答,可发现以上各地国税将无偿移交的公共配套设施,其是否在可售面积内作为判断是否视同销售的依据。如其在可售面积内,即使无偿移交给政府,也需要视同销售,反之,则无需。

本文认为,上述观点与36号文中的“视同销售”判断标准差异甚大,36号文判断是否需“视同销售”主要有两点:一是无偿;二是用于公益事业或者以社会公众为对象。

但以上各地方国税的观点是,只要公共配套设施面积是在可售面积内,即使是无偿移交并用于公益事业或者以社会公众为对象,都需视同销售。这种判断较为片面。

本文认为是否在可售面积内,不能作为“视同销售”的判断标准,只能根据是否符合“用于公益事业或者以社会公众为对象”条件来判断。

●增值税

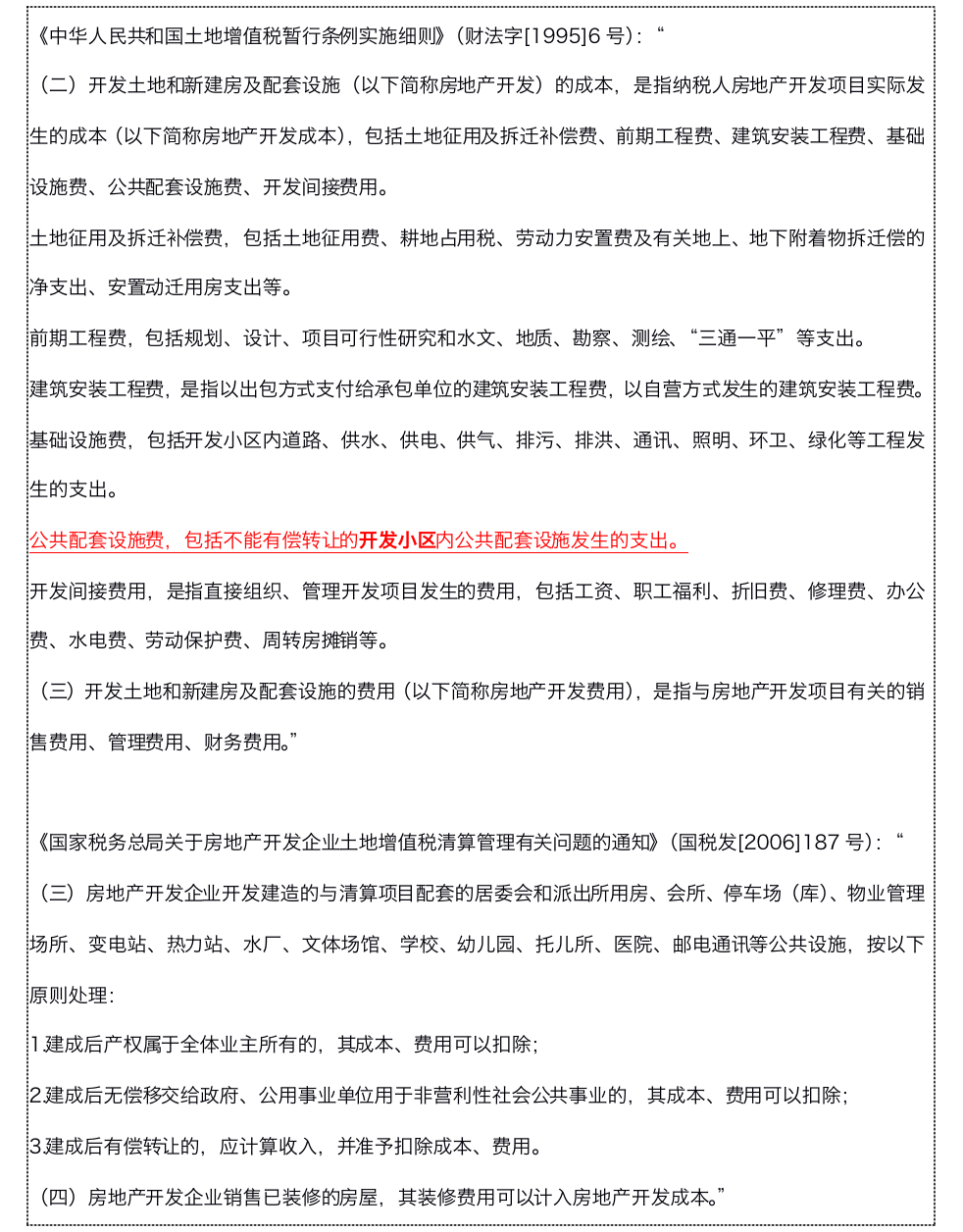

政策依据

部分地方税局相关政策

售楼部成本费用涉税总结如下:

1、红线内临时建筑物仅用于销售用途,非开发产品,应属于开发费用。

2、红线内非临时建筑物

①对外销售,应按开发产品处理,相关成本可在土地增值税清算中扣除,部分地区软装成本不予扣除;部分地区软装成本可以扣除,但不得作为加计20%扣除的基数,具体以当地税局执行口径为准;

②无偿移交给政府或业主,按公共配套设施费处理,部分地区软装成本不予扣除;部分地区软装成本可以扣除,但不得作为加计20%扣除的基数,具体以当地税局执行口径为准;

③自用或出租,相关成本不可在土地增值税清算中扣除。

3、红线外临时建筑物仅用于销售用途,非开发产品,应属于开发费用。

4、红线外非临时建筑

①无偿移交给政府或业主,如能提供政府有关部门出具的证明文件,按土地成本处理;

②如不能提供政府有关部门出具的证明文件,红线外的售楼部成本费用不属于开发成本,应属于开发费用。

文章来源:正坤财税 季冬梅