详解房地产企业增值税纳税义务发生时间

近期在与同事沟通过程中,发现大家对房地产企业销售自行开发的房地产项目增值税纳税义务发生时间的理解有分歧,现根据《增值税暂行条例实施细则》第38条、财税2016年36号第14条和第45条、国家税务总局公告2016年第18号第11条和第12条、税总货便函(2017)127号第12条有关规定,并参考赣国税营改增办发[2016]52号第11条和福建省税务局公告2018年第4号第四条等相关规定,将该项业务的增值税纳税义务发生时间问题全盘梳理如下:

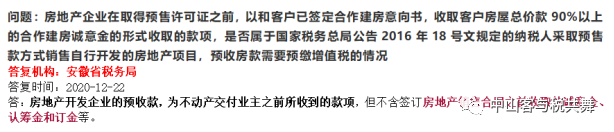

一、预收款方式销售

1、国家税务总局公告2016年第18号第十条的“预收款方式销售”,具体包括“银行按揭“方式(首付款-银行按揭放款-交房)、“全款提货”方式(100%预付款-交房)和“分期付款提货”方式(首付款-进度款-尾款-交房)三种销售模式,其共同特点是房地产企业收讫全款后再交付房屋给买受人。

2、预收款方式销售模式下的增值税纳税义务发生时间:以房地产公司将不动产交付给买受人的当天作为应税行为发生的时间。具体交房时间以《商品房买卖合同》或《补充协议》上约定的交房时间为准;若实际交房时间早于合同约定时间的,按实际交房时间为准。在此基础上,安徽国税局另有突破性规定:《安徽国税营改增热点难点问题(房地产)》第13条规定,“因房地产企业原因造成延迟交房的,以实际交房时间作为纳税义务发生时间;因购买方原因未按合同约定完成不动产交付手续的,以合同约定的最迟交房时间作为纳税义务发生时间。”

3、在预收款销售模式下,房地产企业在交房前收到的预收款、银行按揭款等,因未达到增值税纳税义务发生时间,可向业主开具602不征税发票,且按国家税务总局公告2016年第18号规定,在取得预收款的次月填报《增值税及附加税费预缴表》并预缴3%的增值税。若房地产企业在此环节按实收款金额开具50101征税发票,则增值税纳税义务发生时间为开具发票的当天。另外,房地产企业提前开具征税发票行为,违犯了《发票管理办法》第20条“开具发票应当按照规定的时限开具发票”的规定,税务机关可按《办法》第35条规定,责令纳税人改正,并可以处1万元以下的罚款。在实操案例中,税务机关基本上未实施该自由裁量权。

4、上述第1-3条既适用于期房销售,也适用于现房销售,即,只要是交房前一次性或分期收讫售楼款,均属于预收款销售模式,按前述规定预缴增值税,按实际交房时间与合同约定交房时间孰早原则确认增值税纳税义务发生时间。请注意,已取得竣工备案手续的现房网签售楼合同时,需要在签约当年确认完工产品的企业所得税应税销售收入,按实际毛利率计算应纳税所得额。

5、提请注意的是,由于房地产开发企业销售自行开发的不动产绝大多数采取的是“预收款销售”模式,故国家税务总局公告2016年第18号以及大多数省份税务机关营改增答疑中,也仅针对该种销售模式的增值税纳税义务发生时间进行了详细解读,若房地产企业发生直接收款、赊销或分期收款销售模式,仍需结合《营业税改征增值税试点实施办法》(财税(2016)36号)第45条,以及《增值税暂行条例实施细则》第38条有关规定确认增值税纳税义务发生时间。

《江西省国家税务局关于全面推开营改增政策问题解答四[房地产业]》

赣国税营改增办发[2016]52号第11条

十一、销售房地产项目纳税义务时间如何确认?

答:根据房地产项目销售特点,以房地产公司将不动产交付给买受人的当天作为应税行为发生的时间。具体交房时间以《商品房买卖合同》上约定的交房时间为准;若实际交房时间早于合同约定时间的,按实际交房时间为准。

房地产开发企业销售房地产项目纳税义务发生之前收取的款项应作为预收款,按照规定预缴增值税。

河北省国家税务局关于全面推开营改增有关政策问题的解答(之二)

九、关于房地产开发企业销售自行开发的不动产纳税义务发生时间问题

《营业税改征增值税试点实施办法》第四十五条规定,增值税纳税义务发生时间为:“纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。”

可见,纳税人发生应税行为是纳税义务发生的前提。房地产公司销售不动产,以房地产公司将不动产交付给买受人的当天作为应税行为发生的时间。

交付时间,以《商品房买卖合同》上约定的交房时间为准;若实际交房时间早于合同约定时间的,以实际交付时间为准。

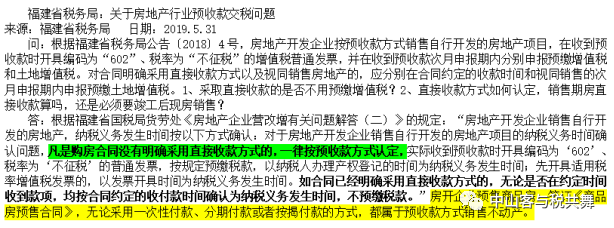

二、直接收款方式销售

1、直接收款方式与预收款方式的区别:采取直接收款方式销售时,无论房屋是否交付,只要是销售方收到全款或取得索取全部售楼款凭据时(合同约定的收款时间),增值税纳税义务发生时间均为收讫售楼款或者取得索取全部售楼款凭据的当天。而采取预收款方式销售时,先收讫全款,在房屋实际交付买受人当天或合同约定交房的时间时确认增值税纳税义务发生时间。

2、直接收款销售方式常见于商品零售企业,房地产开发企业售楼合同约定“按采用直接收款方式”销售的情形极其少见!当然,若售楼合同已经明确采用直接收款方式的,房地产企业无论是否在合同约定时间收到全部售楼款,也无论是否交付房屋,均按售楼合同约定的收款时间确认增值税纳税义务发生时间,计提销项税额,无需预缴增值税。

三、分期收款方式销售

1、《增值税暂行条例实施细则》第38条第(三)款“采取赊销和分期收款方式销售货物,为书面合同约定的收款日期的当天,无书面合同的,为货物发出的当天”的规定,下列分期收款方式销售业务的增值税纳税义务发生时间分析如下:

①售楼合同约定,交房时预付90%售楼款,交房后两年内支付余款10%,则房地产企业在交房时确认90%的合同金额销项税额,两年到期收到10%尾款再确认10%的合同金额销项税额。

②售楼合同约定,交房时预付90%售楼款,但未约定10%尾款的收款时间或未开具10%合同金额的征税发票,则为不动产权属转移(即交房时)确认100%合同金额的销项税额。

提请注意的是,若合同已约定10%尾款的收款时间,即使房屋产权证确权到买受方名下的时间早于10%尾款的收款时间,仍按合同约定的时间确认10%楼款的销项税额。

2、同理,因分期收到的楼款已及时确认计算申报销项税额,房地产企业无需预缴增值税。分期收款方式销售模式,在房地产企业主要存在于商品房定向开发销售业务中。

四、视同销售

房地产企业发生财税2016年36号文件第14条列举的视同销售不动产业务时,其增值税纳税义务发生时间为服务、无形资产转让完成的当天或者不动产权属变更的当天。

文章来源:中山客与税共舞、转自:房地产纳税服务网